Τι λένε οι αγορές για το σενάριο ενός Grexit;

- 15/04/2015, 13:53

- SHARE

Επικίνδυνη η πεποίθηση κάποιων επενδυτών ότι μια έξοδος της Ελλάδας από το ευρώ θα έχει ελάχιστο κόστος για τους υπόλοιπους.

Οι επενδυτές φαίνεται να έχουν ενστερνιστεί την πεποίθηση ότι, αν η Ελλάδα φύγει από το ευρώ, θα περπατήσει μόνη της στο δρόμο αυτό με ελάχιστο κόστος μετάδοσης στις υπόλοιπες χώρες.

Η πεποίθηση όμως αυτή είναι επικίνδυνη. Η UBS δεν πιστεύει ότι η Ελλάδα θα εγκαταλείψει το ευρώ ως βασικό της σενάριο. Ωστόσο, αν η Ελλάδα επρόκειτο να αναχωρήσει, υπάρχει μια σαφής πιθανότητα ότι οι άλλες χώρες θα ακολουθήσουν την Ελλάδα στην έξοδο από τη νομισματική ένωση. Αυτό είναι λόγω του τρόπου με τον οποίο η μετάδοση εξαπλώνεται σε μια διάλυση της νομισματικής ένωσης, και αυτό θα μπορούσε να συμβεί μέσα σε λίγους μήνες μετά από μια ελληνική αποχώρηση.

Το διάγραμμα δίνει κάποια ένδειξη του εφησυχασμού των αγορών. Το ενδιαφέρον για μια ελληνική έξοδο από το ευρώ (όπως καθορίζεται από αναζητήσεις του Google για τον όρο «Grexit») πρόσφατα έφτασε σε υψηλό όλων των εποχών, αλλά η σχετική ανησυχία για των ευρύτερη ζώνη του ευρώ έχει φαινομενικά πέσει πολύ κάτω από τα επίπεδα του 2011 και του 2012.

Ο εφησυχασμός για το ενδεχόμενο μετάδοσης φαίνεται να στηρίζεται σε φορολογικά προβλήματα, θολώνοντας τα όρια μεταξύ χρεοκοπίας και εξόδου από τη νομισματική ένωση. Πιο συγκεκριμένα ο εφησυχασμός αυτός υποδηλώνει την άποψη ότι ενώ η Ελλάδα εξακολουθεί να έχει σημαντικά δημοσιονομικά προβλήματα, τα άλλα κράτη μέλη της ζώνης του ευρώ έχουν λιγότερα σημαντικά δημοσιονομικά προβλήματα (όπως αντανακλάται από τις τιμές των ομολόγων), και ως εκ τούτου μια ελληνική έξοδος από το ευρώ δε θα προκαλούσε αντίδραση στις υπόλοιπες αγορές ομολόγων.

Ο συλλογισμός αυτός φαίνεται ελκυστικός, αλλά αγνοεί τη διαστρεβλωμένη σύγχρονη φύση της αγοράς ομολόγων. Πράγματι, είναι ένα αμφισβητήσιμο σημείο το εάν οι αποδόσεων των ομολόγων σήμερα περιέχουν οποιαδήποτε χρήσιμη πληροφόρηση για την πραγματική οικονομία ή τους κινδύνους που την περιβάλλουν, δεδομένων των συνεπειών της οικονομικής καταπίεσης που ενεργεί σε συνδυασμό με την πολιτική της ποσοτικής χαλάρωσης.

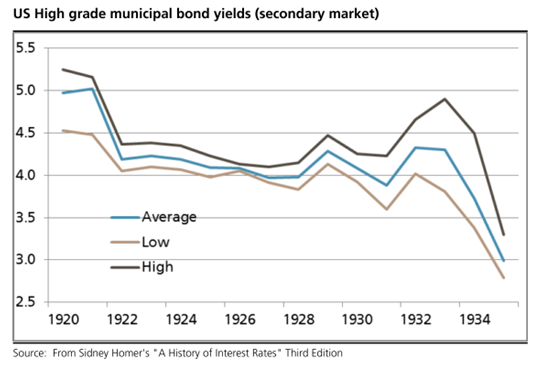

Ένα παράδειγμα μιας αποτυχίας νομισματικής ένωσης που έχει ομοιότητες με τον κόσμο σήμερα είναι εκείνη των Ηνωμένων Πολιτειών στα 1932-1933. Το δολάριο ουσιαστικά έπαψε να λειτουργεί ως ένα ενιαίο νόμισμα στις ΗΠΑ κατά την περίοδο αυτή, με τις τοπικές κυβερνήσεις να προχωρούν στην έκδοση δικών τους παραλλαγών του νομίσματος («script») για να πληρώσουν τους εργαζόμενους, και επιβάλλοντας όρια σχετικά με την κυκλοφορία των δολαρίων σε μετρητά στις πολιτείες (ή έξω από τις τράπεζες). Ξεκινώντας με το Οχάιο, τον Οκτώβριο του 1932 και τη δραματική κλιμάκωση μετά από μια κρίση στο Μίτσιγκαν το Φλεβάρη του 1933, η νομισματική ένωση των ΗΠΑ ουσιαστικά τελείωσε από τη στιγμή που ο Πρόεδρος Ρούσβελτ ανέλαβε καθήκοντα τον Μάρτιο του 1933. Κατά τη διάρκεια του κατακερματισμού οι τοπικές αμερικανικές αγορές ομολόγων έδειξαν μικρή ανησυχία, παρά το γεγονός ότι οι διάφορες δημοτικές εκδότριες αρχές χρεοκοπούσαν.

Τα αποτελέσματα αυτού μπορεί να φανούν στο διάγραμμα. Κατά τη διάρκεια του κατακερματισμού της νομισματικής ένωσης των ΗΠΑ, η τοπική δευτερογενής αγορά ομολόγων των ΗΠΑ είδε τις αποδόσεις να κινούνται στο μέσο όρο της προηγούμενης δεκαετίας. Στην πρωτογενή αγορά (λιγότερο στιγματισμένη εξ’ ορισμού) οι αποδόσεις για τις νέες εκδόσεις σε τοπικό επίπεδο έπεσαν σημαντικά.

Το παραπάνω δείχνει ότι οι αγορές ομολόγων είναι απίθανο να αποτελούν τον καταλύτη για μια διάλυση της νομισματικής ένωσης, και κατά πάσα πιθανότητα δεν είναι ένα τρομερά καλό σημάδι της απειλής. Οι επενδυτές θα πρέπει να λαμβάνουν λίγη αισιοδοξία από τη σημερινή στενότητα των spreads των ομολόγων ή τη συμπεριφορά των αγορών κρατικών ομολόγων της ζώνης του ευρώ. Ωστόσο, θα αναμέναμε ότι οι αγορές ομολόγων θα αντιδράσουν σε μια ελληνική έξοδο – αν μη τι άλλο επειδή οι κυβερνήσεις της ζώνης του ευρώ θα πρέπει να συγκεντρώσουν πολλά χρήματα σε πολύ σύντομο χρονικό διάστημα για την ανακεφαλαιοποίηση της Ευρωπαϊκής Κεντρικής Τράπεζας και για να εκπληρώσουν τις υποχρεώσεις τους προς το EFSF (η οποία δάνεισε χρήματα στην Ελλάδα για λογαριασμό τους).

Πηγή: forexreport.gr