DBRS Morningstar: Θετικό το outlook των ελληνικών τραπεζών, όμως η αβεβαιότητα παραμένει

- 06/04/2021, 10:50

- SHARE

Έπειτα από ένα χρόνο μακροοικονομικής αβεβαιότητας, ισχυρής μεταβλητότητας και διαχειριστικών προκλήσεων, οι τέσσερις συστημικές τράπεζες Alpha Bank A.E. (Alpha), Eurobank Holdings S.A. (Eurobank), National Bank of Greece S.A. (NBG) and Piraeus Financial Holdings S.A. (Piraeus) κατάφεραν να σημειώσουν πρόοδο σε ό,τι αφορά τη διεκπεραίωση κρίσιμων νομικών ζητημάτων για τον περαιτέρω κρίσιμο μετασχηματισμό τους, σύμφωνα με όσα αναφέρει ο καναδικός οίκος πιστοληπτικής αξιολόγησης DBRS Morningstar.

Η επιστροφή τους στις αγορές και oι ενέργειες που έλαβαν χώρα για τον μετριασμό του αντίκτυπου των μη εξυπηρετούμενων ανοιγμάτων (NPE) έχουν παράσχει υποστήριξη στις κεφαλαιακές βάσεις τους, ενώ τα capital buffer εν σχέσει με τις ελάχιστες κανονιστικές απαιτήσεις παραμένουν σε μεγάλο βαθμό υγιή. Ωστόσο, η δημιουργία κεφαλαίου επηρεάστηκε από αυξημένες κεφαλαιακές απομειώσεις ως αποτέλεσμα του επιδεινούμενου μακροοικονομικού περιβάλλοντος που διαμόρφωσε η πανδημία COVID-19 και της επίδρασης της εκκαθάρισης των NPE.

Παρά την πρόοδο που διαπιστώνεται, όπως αναφέρει η DBRS Morningstar, οι κίνδυνοι εξακολουθούν να είναι εμφανείς, με την ποιότητα των περιουσιακών στοιχείων να επιδεινώνεται λόγω δανείων που εξακολουθούν να τελούν υπό καθεστώς αθέτησης, παρόλο που οι πρώτοι δείκτες δείχνουν πιθανώς ηπιότερες επιπτώσεις από τις αρχικά εκτιμηθείσες. Ως εκ τούτου, σύμφωνα με τον καναδικό οίκο πιστοληπτικής αξιολόγησης, ο ρυθμός οικονομικής ανάκαμψης, σε συνδυασμό με τη συνεχή ζήτηση των επενδυτών, θα είναι κρίσιμος για την επίτευξη των στόχων των ελληνικών τραπεζών.

Η επιτυχής εφαρμογή του Ηρακλή ανοίγει τον δρόμο για την αποφυγή κινδύνων

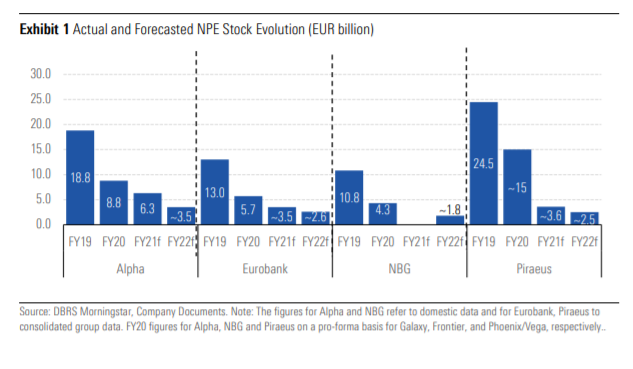

Οι τέσσερις τράπεζες συνολικά μείωσαν το απόθεμα NPE τους κατά 50% σε ένα έτος, σε 33,8 δισ. ευρώ, σε pro-forma βάση, στα τέλη Δεκεμβρίου 2020.

Σε αυτό το πλαίσιο, ανακοίνωσαν πρόσθετα σχέδια για τη διάθεση NPE περίπου 20 δισ. ευρώ, προκειμένου να επιτύχουν μονοψήφια ποσοστά σε ό,τι αφορά τα μη εξυπηρετούμενα ανοίγματα εντός των επόμενων 12-18 μηνών και να ενισχύσουν την κερδοφορία τους.

Η αναμενόμενη χρονική επέκταση του συστήματος προστασίας «Ηρακλής», το οποίο βρίσκεται υπό εξέταση από την Ευρωπαϊκή Επιτροπή Ανταγωνισμού (η σχετική απόφαση θα ανακοινωθεί στις αρχές Απριλίου), θα πρέπει να υποστηρίξει τις τράπεζες στους στόχους τους. Η Alpha Bank, η Eurobank και η Πειραιώς ανακοίνωσαν την πρόθεσή τους να χρησιμοποιήσουν το εκτεταμένο σύστημα τιτλοποίησης NPE με περίπου 2 δισ. ευρώ, 3,3 δισ. ευρώ και 11 δισ. ευρώ, αντίστοιχα. Οι τράπεζες σκοπεύουν επίσης να προχωρήσουν σε μικρές πωλήσεις NPE, με τα ποσά που ανακοινώθηκαν μέχρι σήμερα να ανέρχονται σε περίπου 1,3 δισ. ευρώ για την Alpha και περίπου 1,5 δισ. ευρώ για την Εθνική Τράπεζα και την Πειραιώς, αντίστοιχα.

Κεφαλαιακή επάρκεια

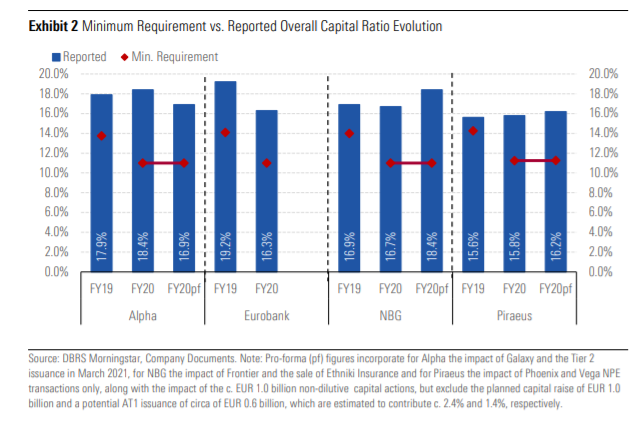

Δεδομένου ότι οι τιτλοποιήσεις NPE έχουν σημαντικό αντίκτυπο στους δείκτες P&L και θα μπορούσαν ακόμη και να οδηγήσουν σε διάβρωση του κεφαλαίου, η DBRS θεωρεί ότι οι τράπεζες έχουν λάβει μέτρα για την ενίσχυση της κεφαλαιακής τους βάσης και επί του παρόντος διατηρούν σε μεγάλο βαθμό υγιή «μαξιλάρια» για τις ελάχιστες κανονιστικές απαιτήσεις.

Συγκεκριμένα, η DBRS Morningstar «θεωρεί» θετικό το γεγονός της αποκατασταθείσας και συνεχιζόμενης πρόσβασης στις αγορές χρεωστικών κεφαλαίων μειωμένης εξασφάλισης, καθώς κατά την περίοδο Ιουνίου 2019 έως Μαρτίου 2021 τρεις από τις τράπεζες έχουν προχωρήσει στην έκδοση πέντε ξεχωριστών μέσων της κατηγορίας 2 για ένα ποσό 2,3 ευρώ δισεκατομμύρια (Alpha: δύο εκδόσεις 500 εκατομμυρίων ευρώ, Εθνική Τράπεζα: 400 εκατομμύρια ευρώ, Πειραιάς: 400 εκατομμύρια ευρώ και 500 εκατομμύρια ευρώ).

Ενέργειες κεφαλαιακής ενίσχυσης

Οι ενέργειες κεφαλαιακής ενίσχυσης, εκτός από την έκδοση χρέους, υπήρξαν επίσης ζωτικής σημασίας για τη στήριξη της κεφαλαιακής βάσης στο πλαίσιο της περαιτέρω μείωσης κινδύνων, αναφέρει η DBRS. Για παράδειγμα, η Εθνική ανακοίνωσε πρόσφατα μια συμφωνία για την πώληση του 90% της θυγατρικής της Εθνικής Ασφαλιστικής, η οποία μαζί με τη συναλλαγή Frontier αναμένεται να προσθέσει περίπου 170 μ.β. στους δείκτες κεφαλαίου της (60 μ.β. από την Εθνική Ασφαλιστική και 120 μ.β. από το Frontier).

Επιπλέον, η Πειραιώς εφαρμόζει επί του παρόντος κεφαλαιουχικές δράσεις ύψους 2,6 δισ. ευρώ. Σε αυτά περιλαμβάνεται αύξηση μετοχικού κεφαλαίου 1 δισ. ευρώ στα τέλη Απριλίου / αρχές Μαΐου, μια πιθανή έκδοση 0,6 δισ. ευρώ μέσα από AT1 και κεφαλαιακές δράσεις 1 δισ. ευρώ, με το μεγαλύτερο μέρος των τελευταίων να έχει ολοκληρωθεί σε μεγάλο βαθμό.

Συνολικά, οι κεφαλαιουχικές δράσεις της Πειραιώς στοχεύουν στην ενίσχυση της κεφαλαιακής της βάσης κατά 670 μ.β. κάτι το οποίο θα επιτρέψει στην τράπεζα να απορροφήσει των πωλήσεις NPE περίπου 20 δισ. ευρώ, και να ευθυγραμμιστεί καλύτερα με τις υπόλοιπες, όσον αφορά την ποιότητα των περιουσιακών στοιχείων και την κεφαλαιακής επάρκεια.

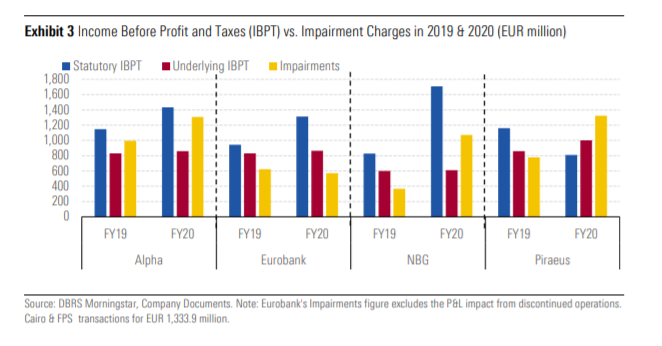

Σημαντική αύξηση απομειώσεων το 2020

Η δημιουργία κεφαλαίου το 2020 επηρεάστηκε από υψηλότερες χρεώσεις απομείωσης, ως αποτέλεσμα του επιδεινούμενου μακροοικονομικού περιβάλλοντος λόγω της πανδημίας COVID-19 και της επίδρασης της εκκαθάρισης NPE λόγω των σημαντικών τιτλοποιήσεων NPE. Ωστόσο, οι ισχυρές κεφαλαιακές εισροές από τις συναλλαγές που διενεργήθηκαν επέτρεψε στην Alpha και την Εθνική Τράπεζα να απορροφήσουν τα υψηλότερα τέλη απομείωσης και να αναφέρουν κέρδη στην κατώτατη γραμμή.

Οι χρεώσεις απομείωσης της Eurobank σε συνεχή βάση ήταν χαμηλότερες το 2020 σε σύγκριση με το 2019 λόγω της ολοκλήρωσης της τιτλοποίησης «Cairo» 7,5 δισ. ευρώ και της αποσυγκέντρωσης αυτών των δανείων το δεύτερο τρίμηνο του 2020, η οποία είχε ως αποτέλεσμα χαμηλότερη βάση περιουσιακών στοιχείων, ενώ η τράπεζα ανέφερε ζημία 1,2 δισ. ευρώ λόγω της συναλλαγής «Cairo».

Θετικό το outlook για τα NPE

Η διαγραφή των δανείων που περιλαμβάνονται στις τιτλοποιήσεις NPE Galaxy (Alpha), Frontier (NBG) και Phoenix / Vega (Πειραιάς) θα φέρει χαμηλότερα επίπεδα χρεώσεων το 2021. Ωστόσο, τα δάνεια που εξακολουθούν να υφίστανται ή μέχρι πρόσφατα τελούσαν σε moratorium, εξακολουθούν να αποτελούν μειονεκτήματα για τους δείκτες κερδοφορίας και την ποιότητας ενεργητικού. Τα πρώτα στοιχεία από τα περίπου 20 δισεκατομμύρια ευρώ υπό moratorium εγχώριων δανείων δείχνουν μια δυνητικά χαμηλότερη επίπτωση από την αρχικά αναμενόμενη, με μόνο 2,5 δισεκατομμύρια ευρώ να απομένουν σε αυτό το καθεστώς έως τα τέλη του 2020.

Σημαντικό ποσοστό αυτών των πελατών, στο εύρος 40-60%, έχουν ξαναρχίσει την αποπληρωμή, ενώ οι πιστωτικά προγράμματα, όπως το «Γεφυρα» (9μηνο κρατικό πρόγραμμα επιδότησης δόσεων για επιλέξιμα στεγαστικά δάνεια) και οι stepup λύσεις, φαίνεται να έχουν περιορίσει τις αθετήσεις πληρωμών. Ωστόσο, οι ελληνικές τράπεζες εκτιμούν ότι ο δείκτης προεπιλογής αυτών των δανείων είναι περίπου 10-20% και ο ακαθάριστος οργανικός σχηματισμός NPE θα γίνει θετικός το 2021.