PIMCO: Ο χρυσός εξακολουθεί να λάμπει – Γιατί παραμένει ελκυστικός σαν επένδυση

- 28/08/2020, 10:41

- SHARE

του Nicholas Johnson*

Οι τιμές του χρυσού έφτασαν σε νέα υψηλά νωρίτερα αυτό το μήνα, ενισχυμένες από τα χαμηλά επιτόκια σε πολλές περιοχές, τις ανησυχίες για τον πληθωρισμό και το αυξανόμενο δημόσιο χρέος. Ωστόσο, το μοντέλο αποτίμησης της PIMCO δείχνει ότι ο χρυσός παραμένει ελκυστικός σαν επένδυση, ακόμη και σε αυτά τα επίπεδα τιμών.

Αποτίμηση στη βάση πραγματικής προσαρμοσμένης απόδοσης

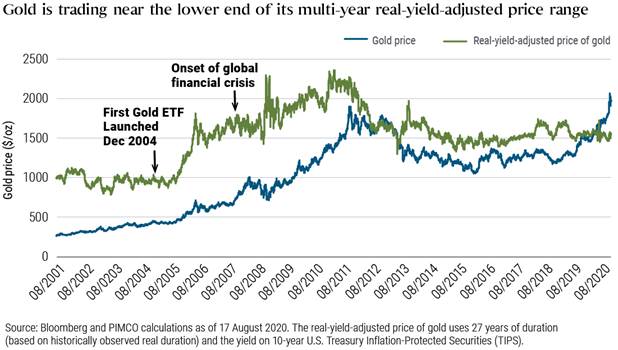

Το πλαίσιό μας βασίζεται στην εκτίμησή μας ότι ενώ πολλοί παράγοντες επηρεάζουν την τιμή του χρυσού, μόνο ένας εξηγεί την πλειονότητα των διακυμάνσεων της τιμής του κατά την τελευταία δεκαετία: αλλαγές στην πραγματική απόδοση (δηλαδή, προσαρμοσμένη έναντι του πληθωρισμού) των κρατικών ομολόγων.

Όπως έχουμε γράψει προηγουμένως, ο χρυσός, από τη φύση του ουσιαστικά έχει πραγματική απόδοση μηδέν – όποτε όπως οι κινήσεις της αξίας των νομισμάτων εξαρτώνται από διαφορές στην πραγματική απόδοση, έτσι πρέπει να εξαρτάται και η τιμή του χρυσού. (Αναφερόμαστε στην πραγματική και όχι στην ονομαστική απόδοση, επειδή οι τιμές του χρυσού ιστορικά τείνουν να αυξάνονται παράλληλα με τον πληθωρισμό των ΗΠΑ.)

Από το 2006 περίπου, ο χρυσός διαπραγματεύεται ως περιουσιακό στοιχείο με πραγματική διάρκεια σχεδόν 30 ετών (που σημαίνει ότι μια κίνηση 100 μονάδων βάσης προς τα κάτω στις πραγματικές αποδόσεις των κρατικών ομολόγων των ΗΠΑ μεταφράζεται σε περίπου 30% αύξηση στην τιμή του χρυσού).

Από την άποψη της αγοράς, καθώς αυξάνονται οι πραγματικές αποδόσεις στα κρατικά ομόλογα των ΗΠΑ, θα περίμενε κανείς ότι οι επενδυτές οριακά θα προτιμούσαν αυτά τα περιουσιακά στοιχεία, φεύγοντας από το χρυσό προς ομόλογα προστατευμένα έναντι του πληθωρισμού (TIPS). Οι τιμές του χρυσού θα έπρεπε να μειωθούν. Αντίθετα, όταν οι πραγματικές αποδόσεις των κρατικών ομολόγων των ΗΠΑ πέφτουν, οι τιμές του χρυσού τείνουν να ανεβαίνουν.

Ενώ η τιμή spot του χρυσού αυξήθηκε πρόσφατα (καθώς οι αποδόσεις των κρατικών ομολόγων των ΗΠΑ βυθίστηκαν), η προσαρμοσμένη έναντι της πραγματικής απόδοσης τιμή του χρυσού (η τιμή του χρυσού προεξοφλημένη κατά το επίπεδο των πραγματικών αποδόσεων των ομολόγων για την εμπειρική διάρκεια διακράτησης του) διατηρήθηκε αρκετά σταθερή.

Τα τελευταία 15 χρόνια, η προσαρμοσμένη έναντι πραγματικής απόδοσης τιμή του χρυσού διαπραγματεύεται σε στενό εύρος διακυμάνσεων με μερικές εξαιρέσεις. Η πρώτη ήταν μετά την κυκλοφορία των ETF χρυσού το 2004 που οι επενδυτές είχαν έναν νέο τρόπο πρόσβασης στην αγορά, η οποία δημιούργησε μια νέα υψηλότερη τιμή εκκαθάρισης για την προσαρμοσμένη έναντι πραγματικής απόδοσης τιμή του χρυσού. Η δεύτερη ήταν μετά την οικονομική κρίση, όταν οι επενδυτές γοητεύτηκαν από το χρυσό και την άνοδο της τιμής του κάθε χρόνο κατά την προηγούμενη δεκαετία.

Επί του παρόντος, ο χρυσός διαπραγματεύεται στο χαμηλότερο επίπεδο του εύρους διακυμάνσεων των τιμών μετά το 2004. Πιστεύουμε ότι είναι πιθανό, ωστόσο, η προσαρμοσμένη έναντι πραγματικής απόδοσης τιμή του να κινηθεί υψηλότερα εντός αυτού του εύρους διακύμανσης, καθώς η πρόσφατη ισχυρή απόδοση του χρυσού προσελκύει περισσότερο ενδιαφέρον στην αγορά, παρόμοιο με αυτό που παρατηρήθηκε μετά την οικονομική κρίση του 2008.

Βασικά συμπεράσματα

Παρά την πρόσφατη άνοδο των τιμών του χρυσού, πιστεύουμε ότι ο χρυσός παραμένει ελκυστικός σαν επένδυση – μπορεί κανείς να πει έως και φθηνός – στο πλαίσιο των ιστορικά χαμηλών πραγματικών επιτοκίων. Ο βασικός κίνδυνος είναι τα πραγματικά επιτόκια να αυξηθούν, καθιστώντας τον χρυσό σχετικά λιγότερο ελκυστικό. Στις τρέχουσες αποτιμήσεις, ωστόσο, υπάρχει κάποια προστασία έναντι αυτής της άποψης, με την προσαρμοσμένη έναντι πραγματικής απόδοσης τιμή του χρυσού στο χαμηλότερο άκρο του εύρους διακυμάνσεών της κατά τα τελευταία 15 χρόνια.

Η βασική μας υπόθεση είναι ότι οι τιμές παραμένουν σχετικά περιορισμένες σε διακύμανση. Αυτή η προοπτική, σε συνδυασμό με την άποψή μας ότι η ορμή και το ενδιαφέρον για το χρυσό προκαλεί την αύξηση της προσαρμοσμένης έναντι πραγματικής απόδοσης τιμής του χρυσού, δείχνει ότι ο χρυσός εξακολουθεί να έχει δυνατότητες περαιτέρω ανόδου.

* Διευθυντής χαρτοφυλακίου βασικών προϊόντων της PIMCO.