13 μετοχές για να αγοράσετε το 2024

- 29/12/2023, 09:50

- SHARE

Από τον Will Daniel

Έρευνα: Scott Decarlo

Κάποιες φορες υπαρχει ενα ξεκαθαρο οικονομικό αφήγημα που μπορεί να βοηθήσει τους επενδυτές στη διαδικασία επιλογής μετοχών. Το 2021 η βασική ιστορία ήταν η μετά-COVID εποχή. Το 2022 ήταν ένα πληθωριστικό hangover που ξύπνησε μνήμες από τη δεκαετία του 1980.

Όσο για το 2023, ας πούμε ότι έχει προκαλέσει αμηχανία στους «παραμυθάδες». Πριν από έναν χρόνο σχεδόν όλοι ομονοούσαν ότι οι αυξήσεις των επιτοκίων της Ομοσπονδιακής Τράπεζας των ΗΠΑ για την καταπολέμηση του πληθωρισμού θα προκαλούσαν ύφεση, αλλά δεν συνέβη κάτι τέτοιο − ή τουλάχιστον δεν συνέβη ακόμη.

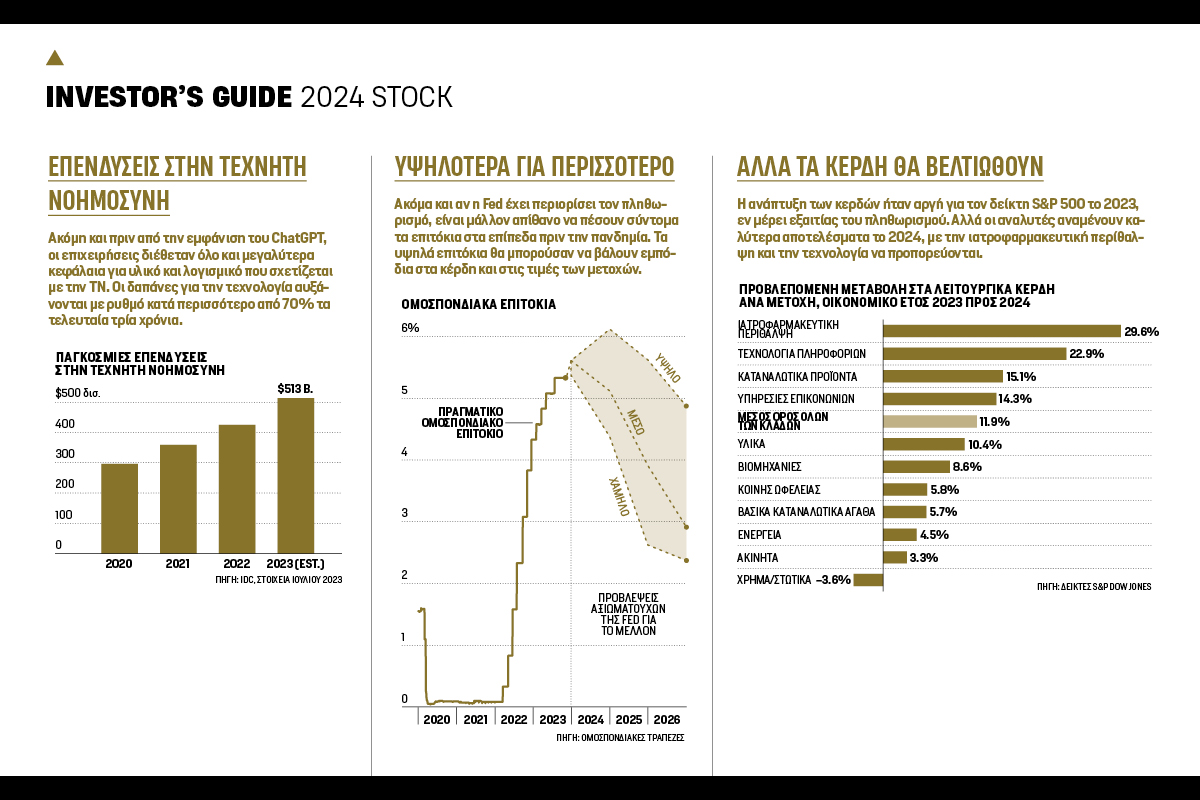

Μετά από αυτήν τη διάψευση, τα κορυφαία μυαλά της Wall Street είναι ασυνήθιστα διχασμένα σχετικά με το τι έρχεται για την οικονομία και, κατ’ επέκταση, για τη χρηματιστηριακή αγορά. Οι αβέβαιες επιπτώσεις των υψηλότερων για μεγαλύτερο χρονικό διάστημα επιτοκίων, η έκρηξη της τεχνητής νοημοσύνης (ΤΝ) και οι αυξανόμενες γεωπολιτικές εντάσεις έχουν οδηγήσει σε κάποιες έντονα αποκλίνουσες προοπτικές μεταξύ των προβλέψεων. Με αυτό το πλαίσιο κατά νου, το Fortune ζήτησε από επτά από τους πιο αξιοσέβαστους επενδυτές και αναλυτές της Wall Street τις κορυφαίες επιλογές μετοχών τους για το 2024.

Οι προβλέψεις σπάνια ήταν τόσο διφορούμενες όσον αφορά τις προοπτικές της οικονομίας. Ο πληθωρισμός και τα υψηλά επιτόκια θα την οδηγήσουν προς τα κάτω ή η τεχνολογική επανάσταση θα την ανεβάσει; Οι επιλογές μας για τις μετοχές στοχεύουν στο να βοηθήσουν το χαρτοφυλάκιό σας να βγει μπροστά, ό,τι κι αν συμβεί.

• ΣΤΗΡΙΖΟΜΕΝΟΙ ΣΤΗΝ ΤΕΧΝΗΤΗ ΝΟΗΜΟΣΥΝΗ

Η ΤΝ μπορεί να είναι το σημαντικότερο τεχνολογικό επίτευγμα της ζωής μας. Γι’ αυτό και ο Dan Ives, ανώτερος αναλυτής μετοχών στην Wedbush Securities, πιστεύει ότι οι απαισιόδοξοι της ΤΝ κινδυνεύουν να χάσουν το πλεονέκτημα. Δύο μετοχές που συνδέονται με την ΤΝ εμφανίστηκαν ξανά και ξανά στις επιλογές των επενδυτών μας: η Microsoft, η οποία έχει κατακτήσει το προβάδισμα στην κούρσα της ΤΝ χάρη στη συνεργασία της με την OpenAI, την εταιρεία που αναπτύσσει το ChatGPT, και την εταιρεία ημιαγωγών Nvidia, της οποίας οι μονάδες επεξεργασίας γραφικών (GPU) είναι βασικά στοιχεία της επανάστασης της ΤΝ.

Ο Mark Baribeau, επικεφαλής του τμήματος παγκόσμιων μετοχών της Jennison Associates, η οποία διαχειρίζεται περιουσιακά στοιχεία αξίας 175 δισεκατομμυρίων δολαρίων, χαρακτηρίζει την Nvidia ως την κορυφαία μετοχή του για το 2024. «Με τη γενετική ΤΝ, εισερχόμαστε στην τέταρτη εποχή της πληροφορικής. Και η πιο σημαντική εταιρεία στην τέταρτη εποχή της Πληροφορικής θα είναι η Nvidia» λέει ο Baribeau.

Η Jennison έχει μερίδιο σχεδόν 1% στην Nvidia και η πίστη της σε αυτήν έχει αποδώσει το 2023, με τη μετοχή να σημειώνει άνοδο 238% μέχρι τα μέσα Νοεμβρίου. Αλλά ο Baribeau πιστεύει ότι η Nvidia παραμένει υποτιμημένη, σημειώνοντας ότι τυγχάνει διαπραγμάτευσης περίπου 25 φορές τα εκτιμώμενα κέρδη της για το οικονομικό έτος 2025.

Ο Jay Hatfield, ιδρυτής και διευθύνων σύμβουλος της Infrastructure Capital Management, μιας επενδυτικής εταιρείας και ενεργού διαχειριστή ETF, χαρακτηρίζει επίσης την Nvidia ως την αγαπημένη του μετοχή για το 2024. Ο Hatfield υποστηρίζει ότι οι επενδυτές θα πρέπει να αντιμετωπίσουν την επανάσταση της ΤΝ με έναν τρόπο που θα είχε αποδειχθεί επιτυχής σε άλλες περιόδους μεγάλων τεχνολογικών αλλαγών.

Αν η Nvidia είναι μια επένδυση σε εταιρεία που παράγει εξοπλισμό για την ΤΝ, η Microsoft είναι μια ευκαιρία να επωφεληθεί κανείς από την τεράστια ανάπτυξη του cloud computing που η ΤΝ τροφοδοτεί. «Το Redmond κερδίζει όλο και περισσότερο μερίδιο αγοράς cloud» λέει ο Ives, αναφερόμενος στην έδρα της Microsoft. Η Wedbush πιστεύει ότι τα φορτία εργασίας ΤΝ από μόνα τους θα μπορούσαν να αυξήσουν τα έσοδα της Microsoft από το cloud Azure κατά 20% ή 25% τα επόμενα δύο ή τρία χρόνια.

Ο Richard Saperstein, ιδρυτικός διευθυντής και επικεφαλής επενδύσεων της Treasury Partners, είναι ένας άλλος «πιστός» της Microsoft. Αναφέρει ως βασικό πλεονέκτημα το ποικιλόμορφο μείγμα δραστηριοτήτων της εταιρείας, τις ισχυρές ελεύθερες ταμειακές ροές της και τα ύψους 143 δισεκατομμυρίων δολαρίων διαθέσιμα σε μετρητά.

Πάντα αισιόδοξος για την τεχνολογία, ο Saperstein συμπαθεί επίσης έναν ανταγωνιστικό γίγαντα των εταιρειών Big Tech, την Alphabet. Η Microsoft και η OpenAI, με το ChatGPT, έχουν σίγουρα δημιουργήσει περισσότερο θόρυβο από την Google με το Bard, αλλά ο ευρύτερος ανταγωνισμός κάθε άλλο παρά έχει τελειώσει. «Η κούρσα για την εμπορική εκμετάλλευση της ΤΝ βρίσκεται στην αρχή» λέει. «Δεν θα ξεχνούσα την Alphabet τόσο γρήγορα». Ο Saperstein πιστεύει ότι η Alphabet τυγχάνει διαπραγμάτευσης σε μια ελκυστική αποτίμηση. Επισημαίνει επίσης τα περίπου 100 δισεκατομμύρια δολάρια που έχει δαπανήσει η Alphabet για έρευνα και ανάπτυξη, συμπεριλαμβανομένης της ΤΝ, τα τελευταία τέσσερα χρόνια.

Ο Tom Lee, συνιδρυτής και επικεφαλής έρευνας στην εταιρεία επενδυτικών ερευνών Fundstrat Global Advisors, χαρακτηρίζει την εταιρεία αυτοματισμού ηλεκτρονικού σχεδιασμού (EDA) Cadence Design Systems ως την κορυφαία επιλογή του για το 2024. Το σχεδιαστικό λογισμικό της Cadence διαδραματίζει βασικό ρόλο στον σχεδιασμό και την ανάπτυξη των κρίσιμων ημιαγωγών που έκαναν την ΤΝ πραγματικότητα.

Η εταιρεία αναμένει συνολικά έσοδα λίγο πάνω από τέσσερα δισεκατομμύρια δολάρια το οικονομικό έτος 2023, αλλά η θέση της στην αλυσίδα εφοδιασμού της ΤΝ τής είχε αποφέρει κεφαλαιοποίηση 74 δισεκατομμυρίων δολαρίων στα μέσα Νοεμβρίου.

Μεταξύ των εταιρειών που δημιουργούν πιο γενικές εφαρμογές λογισμικού ΤΝ, ο Ives αποκαλεί την εταιρεία ανάλυσης δεδομένων Palantir Technologies το «πιο καθαρό όνομα ΤΝ στην αγορά» σήμερα. Η Palantir με έδρα το Ντένβερ αναμένει έσοδα το 2023 περίπου 2,2 δισ. δολάρια και είχε κεφαλαιοποίηση αγοράς 43 δισ. δολάρια στα μέσα Νοεμβρίου. Ήταν κερδοφόρα για τέσσερα συνεχόμενα τρίμηνα και δεν έχει μακροπρόθεσμο χρέος. Και ο Ives σημειώνει ότι είναι πιθανό να αυξήσει τα έσοδά της σε μια εποχή αυξανόμενων παγκόσμιων εντάσεων.

• ΜΕΤΟΧΕΣ ΑΝΘΕΚΤΙΚΕΣ ΣΤΗΝ ΥΦΕΣΗ

Αυτό το φθινόπωρο η Ομοσπονδιακή Τράπεζα των ΗΠΑ έστειλε μια σειρά από μηνύματα ότι ο αγώνας της κατά του πληθωρισμού μπορεί να πλησιάζει στο τέλος του. Αλλά ακόμη και αν τα επιτόκια δεν ανέβουν περαιτέρω, ορισμένοι ειδικοί πιστεύουν ότι η ύφεση είναι αναπόφευκτη λόγω των επιπτώσεων των υψηλότερων για μεγαλύτερο χρονικό διάστημα επιτοκίων.

Ο Eli Salzmann, διαχειριστής χαρτοφυλακίου στρατηγικών μεγάλης κεφαλαιοποίησης στην Neuberger Berman, μια εταιρεία που διαχειρίζεται περιουσιακά στοιχεία αξίας άνω των 435 δισεκατομμυρίων δολαρίων, είναι ένας από αυτούς τους απαισιόδοξους. Μάλιστα, πιστεύει ότι «μπαίνουμε σε ύφεση αυτήν τη στιγμή που μιλάμε… Δεν πρόκειται να είναι όμορφοι οι επόμενοι 6 με 12 μήνες». Η συμβουλή του Salzmann προς τους επενδυτές: Κοιτάξτε πιο αμυντικές μετοχές, όπως η Procter & Gamble και η Johnson & Johnson.

Ο ίδιος επισημαίνει την τιμολογιακή δύναμη της Procter & Gamble, τις σταθερές ελεύθερες ταμειακές ροές και τον χαμηλό δείκτη χρέους προς κέρδη. Σημειώνει, δε, ότι τα έσοδα της εταιρείας τείνουν να είναι ανθεκτικά κατά τη διάρκεια της ύφεσης. «Όταν οι καιροί είναι δύσκολοι, εξακολουθείτε να βουρτσίζετε τα δόντια σας με την οδοντόκρεμά τους και εξακολουθείτε να πλένετε τα ρούχα σας με το απορρυπαντικό τους» λέει.

Ο Salzmann υποστηρίζει ότι οι φαρμακευτικές εταιρείες τείνουν επίσης να υπεραποδίδουν σε περιόδους οικονομικής αβεβαιότητας: Οι καταναλωτές και οι γιατροί δεν θα σταματήσουν να παίρνουν και να συνταγογραφούν φάρμακα μόνο και μόνο επειδή η οικονομία κλονίζεται. Με την Johnson & Johnson, το κύριο πλεονέκτημα είναι το ισχυρό χαρτοφυλάκιο φαρμάκων υπό ανάπτυξη της εταιρείας.

Ορισμένες ασφαλιστικές εταιρείες παράγουν επίσης σταθερά έσοδα σε περιόδους ύφεσης. Ο Haruki Toyama, επικεφαλής της ομάδας μετοχών μεγάλης και μεσαίας κεφαλαιοποίησης της Madison Investments, επισήμανε την παγκόσμια ασφαλιστική εταιρεία περιουσίας και ατυχημάτων Arch Capital Group ως την κορυφαία επιλογή του για το 2024. Η Arch δραστηριοποιείται στη Βόρεια Αμερική, την Ευρώπη και την Αυστραλία, και τα προϊόντα της περιλαμβάνουν ασφάλειες στον χώρο της ενέργειας, της ναυτιλίας και των αερομεταφορών, καθώς και ειδικές υπηρεσίες για ταξίδια και εμπορικά προϊόντα εγγύησης που προστατεύουν από απάτη ή κλοπή. Η εταιρεία αύξησε τα έσοδά της κατά 36% σε ετήσια βάση το τρίτο τρίμηνο και είναι σε καλό δρόμο για να δημιουργήσει έσοδα ύψους περίπου 13 δισεκατομμυρίων δολαρίων το 2023.

• Η ΕΠΙΛΟΓΗ ΤΩΝ ΕΤΑΙΡΕΙΩΝ ΠΕΤΡΕΛΑΙΟΥ ΚΑΙ ΦΥΣΙΚΟΥ ΑΕΡΙΟΥ

Η εισβολή της Ρωσίας στην Ουκρανία διέκοψε τον παγκόσμιο ενεργειακό εφοδιασμό και πολλοί οικονομολόγοι φοβούνται ότι η κλιμακούμενη σύγκρουση Ισραήλ–Χαμάς και οι αυξανόμενες γεωπολιτικές εντάσεις μεταξύ των ΗΠΑ και της Κίνας θα μπορούσαν σύντομα να προκαλέσουν το ίδιο. Αυτές οι ζώνες έντασης είναι ήδη ένας παράγοντας στις σημερινές αυξημένες τιμές του πετρελαίου, αλλά η εντεινόμενη σύγκρουση θα μπορούσε να σημάνει ακόμη μεγαλύτερες αυξήσεις των τιμών. Ακόμη και χωρίς τις γεωπολιτικές εντάσεις, υπάρχει έλλειψη επενδύσεων στην παραγωγή πετρελαίου και φυσικού αερίου εδώ και χρόνια, εν μέρει λόγω της μετάβασης στην πράσινη ενέργεια και των απαιτήσεων των επενδυτών να επιστρέφουν οι εταιρείες ενέργειας περισσότερα κέρδη στους μετόχους.

Οι μετοχές του ενεργειακού τομέα προσφέρουν στους επενδυτές κάποια προστασία από τους ενεργειακούς οικονομικούς κλυδωνισμούς. Ο Lee της Fundstrat πιστεύει ότι, εν μέσω αυτού του σκηνικού, η Exxon Mobil θα προσφέρει καλές αποδόσεις το επόμενο έτος.

Ο Lee σημειώνει ότι η Exxon τύγχανε διαπραγμάτευσης αυτό το φθινόπωρο σε μια πολύ ελκυστική αποτίμηση, μόλις 10 φορές τα κέρδη. Σε ένα χειρότερο σενάριο βάσει του οποίου η οικονομία δυσκολεύεται αρκετά ώστε να πληγεί η κατανάλωση πετρελαίου και φυσικού αερίου, η Exxon θα προσφέρει εισόδημα στους επενδυτές: Επί του παρόντος πληρώνει 3,6% μέρισμα. Επίσης, κατέγραψε 11,7 δισ. δολάρια σε ελεύθερες ταμειακές ροές κατά το τρίτο τρίμηνο του έτους, πράγμα που σημαίνει ότι έχει τους διαθέσιμους πόρους για να επενδύσει στην ανάπτυξή της και να επαναγοράσει μετοχές.

Ο Hatfield της Infrastructure Capital Management επισημαίνει την Kinder Morgan ως μια άλλη εταιρεία που αναμένεται να επωφεληθεί καθώς η παγκόσμια αστάθεια καθιστά την εγχώρια παραγωγή ενέργειας στις ΗΠΑ όλο και πιο σημαντική. Η εταιρεία ενεργειακών υποδομών κατέχει 132.000 χιλιόμετρα αγωγών πετρελαίου και φυσικού αερίου και 140 τερματικούς σταθμούς φυσικού αερίου και διαθέτει σχεδόν 20 δισεκατομμύρια κυβικά μέτρα λειτουργικής χωρητικότητας αποθήκευσης φυσικού αερίου στη Βόρεια Αμερική.

Η Kinder Morgan μεταφέρει σχεδόν το ήμισυ του συνόλου του αμερικανικού υγροποιημένου φυσικού αερίου (LNG) μέσω των αγωγών της, και είναι πιθανό να επωφεληθεί από τη συνεχιζόμενη «έκρηξη» των εξαγωγών υγροποιημένου φυσικού αερίου. Ο ΔΟΕ εκτιμά ότι το μερίδιο των ΗΠΑ στις παγκόσμιες εξαγωγές υγροποιημένου φυσικού αερίου θα αυξηθεί από 20% το 2022 σε σχεδόν 30% έως το 2026. Για την κάλυψη αυτών των αναγκών, οι παραγωγοί με έδρα τις ΗΠΑ θα χρειαστεί πιθανότατα να χρησιμοποιήσουν τους αγωγούς και τους τερματικούς σταθμούς εξαγωγής της Kinder Morgan, εξήγησε ο εκτελεστικός πρόεδρος Rich Kinder σε πρόσφατη ενημέρωση για τα κέρδη.

Η μετοχή της Kinder Morgan έχει δυσκολευτεί το 2023, πέφτοντας κατά 10% μεταξύ Ιανουαρίου και τέλους Σεπτεμβρίου, αφότου οι τιμές του φυσικού αερίου υποχώρησαν από τα περσινά υψηλά επίπεδα που προκάλεσε ο πόλεμος στην Ουκρανία, αλλά ο Hatfield πιστεύει ότι οι επενδυτές χάνουν την ευρύτερη εικόνα. «Δεν νομίζουμε ότι ο κόσμος έχει συνειδητοποιήσει ότι οι ΗΠΑ είναι η “Σαουδική Αραβία” του φυσικού αερίου. Θα συνεχίσουμε να μεταφέρουμε και να εξάγουμε όλο και περισσότερο από αυτό. Και η Kinder Morgan θα επωφεληθεί». Η Kinder Morgan τυγχάνει διαπραγμάτευσης μόλις 15 φορές τα μελλοντικά κέρδη, έχει σταθερές ταμειακές ροές και προσφέρει σημαντική μερισματική απόδοση 6,7%.

• ΕΝΤΟΠΙΖΟΝΤΑΣ ΤΗΝ ΑΝΑΠΤΥΞΗ ΕΚΤΟΣ ΗΠΑ

Από το τέλος της πανδημίας, η οικονομία των ΗΠΑ και οι χρηματιστηριακοί δείκτες της έχουν ξεπεράσει το μεγαλύτερο μέρος του υπόλοιπου ανεπτυγμένου κόσμου. Όμως ο Baribeau της Jennison Associates υποστηρίζει ότι οι επενδυτές μπορούν επίσης να βρουν εταιρείες στο εξωτερικό που προσφέρουν σταθερή ανάπτυξη.

Ως μια επιλογή, επισημαίνει τον γίγαντα του ηλεκτρονικού εμπορίου MercadoLibre από την Αργεντινή, χαρακτηρίζοντάς την εταιρεία ως την «Amazon της Λατινικής Αμερικής». Η εταιρεία επωφελείται από τον συνεχιζόμενο ψηφιακό μετασχηματισμό στη Νότια και Κεντρική Αμερική, λέει ο Baribeau. Ο βραχίονας ηλεκτρονικού εμπορίου της MercadoLibre αναπτύσσεται με ταχείς ρυθμούς εδώ και χρόνια∙ το τρίτο τρίμηνο, τα έσοδά της από τις δραστηριότητές της αυξήθηκαν κατά 131% σε ετήσια βάση σε 685 εκατομμύρια δολάρια, ένα νέο τριμηνιαίο ρεκόρ.

Η MercadoLibre, η μετοχή της οποίας τυγχάνει διαπραγμάτευσης στον δείκτη Nasdaq, έχει επίσης στραφεί στο fintech, δημιουργώντας μια ψηφιακή πλατφόρμα πληρωμών που ονομάζεται Mercado Pago. «Έπρεπε να δημιουργήσουν έναν ψηφιακό μηχανισμό πληρωμών για να βοηθήσουν τους πληθυσμούς που δεν διαθέτουν τραπεζικό σύστημα να αγοράζουν πράγματα στο διαδίκτυο» εξηγεί ο Baribeau. Η Mercado Pago είχε περίπου 50 εκατομμύρια ενεργούς χρήστες στο τέλος του τρίτου τριμήνου, από λιγότερο από 20 εκατομμύρια το 2020.

Ο Baribeau επισημαίνει επίσης την Hermès, τον 185 ετών γαλλικό κατασκευαστή ειδών πολυτελείας, ως κορυφαία επιλογή για το 2024. Σημειώνει ότι η εταιρεία έχει μεγάλη αναγνωρισιμότητα και διαθέτει ένα επιχειρηματικό μοντέλο άμεσης πώλησης στον καταναλωτή που παρέχει ένα μοναδικό επίπεδο τιμολογιακής ισχύος. «Μπορείτε να αγοράσετε το προϊόν τους μόνο από την ιστοσελίδα τους» λέει ο Baribeau. «Ακόμη και αν τα βρείτε σε ένα πολυκατάστημα υψηλών προδιαγραφών, η Hermès θα ελέγχει το απόθεμα».

• ΕΝΑ ΠΟΝΤΑΡΙΣΜΑ ΣΤΟΥΣ ΧΩΡΟΥΣ ΓΡΑΦΕΙΩΝ ΚΟΝΤΡΑ ΣΤΟ ΡΕΥΜΑ

Όπως είπε ο Warren Buffett της Berkshire Hathaway κατά τη διάρκεια της μεγάλης ύφεσης του 2008, μερικές φορές αξίζει να είσαι άπληστος όταν οι άλλοι φοβούνται. Για τον Hatfield της Infrastructure Capital Management, αυτή θα μπορούσε να είναι μια καλή στιγμή για ορισμένους επενδυτές να επωφεληθούν από τον φόβο που επικρατεί στον τομέα των εμπορικών ακινήτων.

Ο Hatfield επισημαίνει την εταιρεία επενδύσεων σε ακίνητα (real estate investment trust – REIT) Boston Properties, η οποία κατέχει και αναπτύσσει ακίνητα πολυτελείας, κατοικιών, λιανικής και γραφείων σε μεγάλες πόλεις, όπως η Βοστώνη, το Λος Άντζελες, η Νέα Υόρκη και η Ουάσιγκτον. Η εταιρεία κατέχει 190 ακίνητα, από τον πύργο Salesforce στο Σαν Φρανσίσκο έως το Prudential Center στη Βοστώνη, τα οποία συνολικά περιλαμβάνουν 16 εκατομμύρια τετραγωνικά μέτρα και απέφεραν περισσότερα από 3,1 δισεκατομμύρια δολάρια σε έσοδα το 2022.

Για φέτος μέχρι τα μέσα Νοεμβρίου, οι μετοχές της εταιρείας σημείωσαν πτώση σχεδόν 30%, με αποτέλεσμα να διαπραγματεύεται μόλις 7,5 φορές στα κεφάλαια από τις δραστηριότητές της –ένα μέγεθος που χρησιμοποιείται συνήθως για την αποτίμηση των REIT– και η μερισματική της απόδοση να κινείται πάνω από το 7%. (Οι αποδόσεις αυξάνονται ως ποσοστό της τιμής της μετοχής όταν η τιμή μιας μετοχής πέφτει.) Παρ’ όλα αυτά, σύμφωνα με τον Hatfield, η Boston Properties θα μπορούσε να επωφεληθεί από την έκρηξη της ζήτησης για χώρους γραφείων από τους προγραμματιστές ΤΝ, τις μελλοντικές μειώσεις των επιτοκίων και την εξασθένηση της τάσης της εργασίας από το σπίτι. «Πιστεύουμε ότι οι άνθρωποι μισούν υπερβολικά τις εταιρείες γραφείων, ιδιαίτερα στις μεγάλες αγορές» λέει ο Hatfield. «Δεν πιστεύουμε ότι οι επενδυτές κάνουν διάκριση μεταξύ των εταιρειών υψηλότερης και χαμηλότερης ποιότητας».

Υπάρχει ένα συμπέρασμα εδώ που οι επενδυτές μπορούν να εφαρμόσουν στις αγορές γενικά το 2024: Όταν οι αβέβαιοι καιροί οδηγούν τις τιμές των μετοχών προς τα κάτω, μερικές φορές μετατρέπουν τις καλές εταιρείες σε ευκαιρίες.

ΕΠΙΛΟΓΕΣ ΑΠΟ ΤΟΥΣ ΕΙΔΙΚΟΥΣ

- Microsoft (MSFT, $370)

- Nvidia (NVDA, $497)

- Alphabet (GOOGL, $134)

- Cadence Design Systems (CDNS, $273)

- Palantir Technologies (PLTR, $20)

- Procter & Gamble (PG, $152)

- Johnson & Johnson (JNJ, $148)

- Arch Capital Group (ACGL, $86)

- Exxon Mobil (XOM, $104)

- Kinder Morgan (KMI, $17)

- MercadoLibre (MELI, $1,431)

- Hermès (HESAY, $208)

- Boston Properties (BXP, $57)

*ΤΙΜΕΣ ΣΤΙΣ 14/11/2023

ΠΩΣ ΤΑ ΠΗΓΕ ΤΟ FORTUNE

Σε μια χρονιά που οι χρηματιστηριακές αγορές δυσκολεύτηκαν, οι επιλογές του Fortune τα πήγαν λίγο καλύτερα. Οι «11 μετοχές που πρέπει να έχετε για το 2023» μας έδωσαν μια μέση απόδοση 7,9% κατά τους τελευταίους 12 μήνες, περίπου μισή ποσοστιαία μονάδα καλύτερη από ό,τι η απόδοση του δείκτη S&P 500. Ιδού τι δούλεψε και τι όχι.

-Matt Heimer

ΕΥΧΑΡΙΣΤΟΥΜΕ CHATGPT!

Η κορυφαία μας επιλογή ήταν η Microsoft, με απόδοση 41%. Ο ενθουσιασμός για τη γενετική ΤΝ έδωσε τεράστια ώθηση: Η Microsoft είναι ο κύριος επενδυτής της OpenAI, που προγραμματίζει το chatbot ChatGPT. Τα εργαλεία παραγωγικότητας Copilot και το Azure cloud, τα οποία λειτουργούν με ΤΝ, σημείωσαν τεράστια κέρδη. Στοιχηματίζουμε ότι αυτό θα συνεχιστεί.

ΔΙΑΝΟΜΗ ΜΕΡΙΣΜΑΤΩΝ

Οι πληρωμές μερισμάτων βοήθησαν ορισμένες επιλογές να σημειώσουν εντυπωσιακούς αριθμούς. Οι επενδυτές της εταιρείας λιανικής TJX (άνοδος 14%) και της εταιρείας διαχείρισης αποβλήτων Republic Services (άνοδος 12,5%) πήραν σημαντική ώθηση. Και η Procter & Gamble (+8%) ακολούθησε την αγορά στην ανατίμηση της τιμής της μετοχής… αλλά νίκησε τον S&P 500 χάρη στην υψηλή απόδοσή της.

ΧΑΛΑΣΜΕΝΟ… ΦΑΓΗΤΟ

Δύο επιλογές που σχετίζονται με τον κλάδο του φαγητού μας προκάλεσαν «δυσπεψία». Ο πληθωρισμός συμπίεσε τον διανομέα τροφίμων Sysco, αυξάνοντας το κόστος του και πλήττοντας τις δουλειές των πελατών του στα εστιατόρια – οι μετοχές του σημείωσαν πτώση 20%. Παρόμοιες δυνάμεις έπληξαν την εταιρεία τροφίμων και ποτών Universal Robina (πτώση 14%). Παρ’ όλα αυτά, και οι δύο εταιρείες παρέμειναν κερδοφόρες.

*Το νέο τεύχος του Fortune Greece κυκλοφορεί από την Πέμπτη 21/12 στα περίπτερα. Δείτε τον χάρτη με τα σημεία πώλησης.

**Εικονογράφηση: AVALON NUOVO