Fintech: Εχθρός ή σύμμαχος για τις τράπεζες;

- 13/06/2017, 19:04

- SHARE

Ένας από τους πιο «καυτούς» κλάδους παγκοσμίως έρχεται να αλλάξει και το παραδοσιακό τραπεζικό σύστημα.

Της Αγγελικής Βελεσιώτη

Την… τύχη της Kodak, που πτώχευσε, εξαιτίας της άρνησής της να υποστηρίξει τη μετάβαση από την αναλογική στην ψηφιακή φωτογραφία, θα έχουν τράπεζες και επιχειρήσεις αν δεν εξελιχθούν τεχνολογικά. Και η τεχνολογική εξέλιξη στον τραπεζικό κλάδο είναι συνώνυμη του Fintech, ενός από τους πλέον πλέον «καυτούς» παγκοσμίως.

Ενδεικτικά, μόνο το 2016 επενδυτικά κεφάλαια της τάξης των 36 δισ. δολαρίων κατευθύνθηκαν προς εταιρείες και startups που δραστηριοποιούνται στο συγκεκριμένο κλάδο. Η τάση αυτή καταγράφεται και σε πρόσφατη μελέτη της Ernst & Young, που δείχνει ότι η πλειονότητα των τραπεζών (60%) παγκοσμίως σχεδιάζει επενδύσεις στις νέες τεχνολογίες… στην προσπάθειά τους να μετασχηματιστούν ψηφιακά. Η έρευνα ενθαρρύνει επίσης τις τράπεζες να προχωρήσουν σε λιγότερες δράσεις, να εξορθολογήσουν τα λειτουργικά τους μοντέλα, καθώς και να συνεργαστούν με επιχειρήσεις Fintech, blockchain και άλλους φορείς που κάνουν disrupt τη συγκεκριμένη αγορά.

Έτσι, θα εξασφαλίσουν καλύτερες υπηρεσίες, θα μειώσουν τα κόστη τους, διαχειριζόμενοι παράλληλα απειλές που αντιμετωπίζουν για να προστατεύσουν τον οργανισμό τους.

Στην Ελλάδα το Fintech καταγράφει πιο χαμηλούς βαθμούς διείσδυσης, όμως θα μας απασχολήσει σύντομα στο κοντινό μέλλον. Αυτό υποστήριξε από το βήμα του συνεδρίου του ΣΕΒ, με θέμα «Η ψηφιακή στρατηγική της Ελλάδας – Ο δρόμος για την ανάπτυξη», ο γενικός διευθυντής, group chief digital & technology officer της Eurobank, Σωτήρης Συρμακέζης.

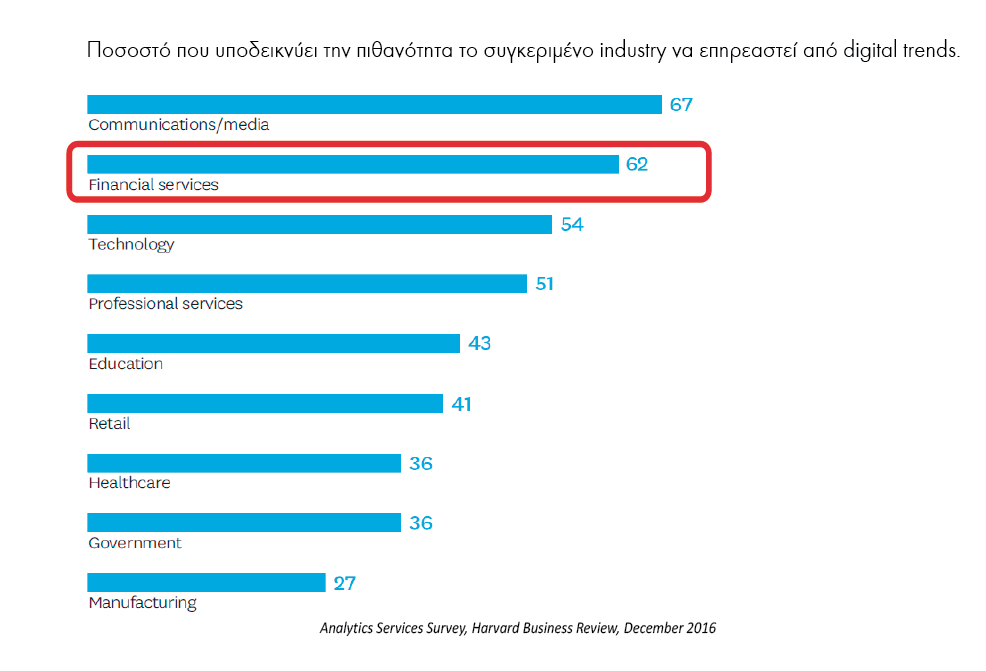

«Το 47% των επιχειρήσεων εκτιμά πως μέχρι το 2020 το παραδοσιακό τους μοντέλο θα έχει εξαφανιστεί, ενώ πολλοί κλάδοι –με προεξάρχοντα τον τραπεζικό– αναμένεται να διαταραχθούν σε μεγάλο ποσοστό εξαιτίας της τεχνολογίας» τόνισε ο ίδιος.

Στον κλάδο του Fintech (χρηματοοικονομική τεχνολογία), πέρα από τους τεχνολογικούς «γίγαντες», όπως είναι η Google, η Amazon, η Apple και το Facebook, έχουν εισέλθει και μικρότεροι παίκτες, με στελέχη της αγοράς να αποδίδουν το φαινόμενο σε μια σειρά από παράγοντες:

1. Οι διαφορετικές απαιτήσεις των πελατών: Το 33% των millennials, της γενιάς δηλαδή που γεννήθηκε μετά το 1980 και, άρα, έχει την κατάλληλη ηλικία να αποτελεί πελάτη μιας τράπεζας, θεωρεί ότι δεν τη χρειάζεται χρειάζεται προκειμένου να πραγματοποιήσει τις συναλλαγές του. Παράλληλα, περισσότεροι από τους μισούς (53%) βάζουν στο ίδιο… τσουβάλι όλα τα χρηματοπιστωτικά ιδρύματα, ενώ 1 στους 3 δηλώνει ότι θα άλλαζε ευχαρίστως τράπεζα. Το δεδομένο ότι η συγκεκριμένη γενιά θα ζήσει αρκετά χρόνια –μια και το ποσοστό των Ευρωπαίων που θα ξεπεράσουν τα 80 χρόνια ζωής θα ανέλθει σε 11,4% το 2050, από 4,8% το 2011– καθιστά επιτακτικό τον ψηφιακό μετασχηματισμό των τραπεζών, προκειμένου να δημιουργήσει αξία για τους πελάτες της.

2. Η ανάπτυξη της τεχνολογίας: Τη δυνατότητα να ανοίξουν λογαριασμό επικοινωνώντας με ένα call center μέσω video, να λάβουν ibank σε πραγματικό χρόνο και μία χρεωστική κάρτα τέσσερις ημέρες μετά παρέχει στους πελάτες της η Ν26. Η γερμανική τράπεζα, το mobile application της οποίας παρέχει εξαιρετικό user experience, ήδη διαθέτει ένα πελατολόγιο με περισσότερους από 300.000 πελάτες. Κάποιες δεκάδες χιλιάδες από αυτούς είναι Έλληνες. Μολονότι κάποιες από τις ελληνικές τράπεζες έχουν λανσάρει αντίστοιχες υπηρεσίες (το Λεφτά στο Λεπτό από την Πειραιώς, το Paf από τη Eurobank και το i-Bank Pay από την Εθνική), το Fintech υπολείπεται στη χώρα μας.

3. Οι «χαλαροί» κανονισμοί: Για το γενικό διευθυντή της Eurobank, οι κανονισμοί της Ευρωπαϊκής Επιτροπής υποβοηθούν τρίτες εταιρείες να δραστηριοποιηθούν στον κλάδο του Fintech. Ειδικότερα, υπάρχει το Payment System Directive (PSD2), το οποίο υποδεικνύει τη χρήση Application Programming Interfaces (APIs), έτσι ώστε οι τράπεζες να «ανοίξουν τον εσωτερικό τους κόσμο» σε τεχνολογικές εταιρείες, οι οποίες θα λάβουν δεδομένα και λειτουργίες, για να τις παρέχουν στους πελάτες. Επίσης, υπάρχει το Green Paper on Retail Financial Services, που ορίζει να πέσουν τα σύνορα στις χρηματοοικονομικές συναλλαγές. Αξίζει να επισημανθεί πως η Ευρωπαϊκή Επιτροπή ζήτησε από την Ευρωπαϊκή Τραπεζική Ομοσπονδία να τοποθετηθεί στο κομμάτι του Fintech. Η κίνηση αυτή ξεσήκωσε θύελλα αντιδράσεων από πλευράς των εταιρειών, 57 από τις οποίες εξέδωσαν ένα μανιφέστο, ζητώντας αλλαγές στους τεχνικούς όρους της PSD2. Οι τράπεζες, ωστόσο, δεν έχουν πει ακόμη την τελευταία τους λέξη.

4. Οι επενδύσεις από πλευράς των VCs: Σύμφωνα με πρόσφατη έρευνα της CB Insights, οι ευρωπαϊκές Fintech κατάφεραν το α’ τρίμηνο του έτους να συγκεντρώσουν πάνω τους τα βλέμματα των επενδυτών, εις βάρος των αμερικανικών εταιρειών, γεγονός που καταδεικνύει τη δυναμική του κλάδου στη Γηραιά Ήπειρο. Πιο αναλυτικά, η χρηματοδότηση προς ευρωπαϊκές startups ανήλθε στα 667 εκατ. δολάρια (αύξηση 250% σε σχέση με το αμέσως προηγούμενο τρίμηνο και 130% το επίμαχο περσινό διάστημα). Στον αντίποδα, τα χρήματα που επενδύθηκαν στις αμερικανικές startups άγγιξαν το α’ τρίμηνο του 2017 το 1,1 δισ. δολάρια (πτώση 8% και 39% συγκριτικά με τους αμέσως τρεις προηγούμενους μήνες και το ίδιο διάστημα πέρσι αντίστοιχα). Οι αμερικανικές εταιρείες Fintech έκλεισαν συνολικά 90 συμφωνίες χρηματοδότησης, μειωμένες κατά 9% σε σχέση με το προηγούμενο τρίμηνο, ενώ τα deals των Ευρωπαίων αυξήθηκαν κατά 74%, φτάνοντας τα 73.

Η απειλή των «μικρών»

Η Ν26 δεν είναι ο μοναδικός μικρός παίκτης που «απειλεί» τις τράπεζες. Σύμφωνα με τον κ. Συρμακέζη, ανά τον κόσμο υπάρχουν περίπου 15.000 εταιρείες ανάλογου μεγέθους, οι οποίες, όμως, έχουν καταφέρει να συγκεντρώνουν τεράστια ποσά επενδύσεων. «Ακόμη και οι ίδιες οι τράπεζες επενδύουν σε αυτές, για λόγους hedging» εξηγεί.

Όπως προκύπτει από έκθεση της PwC, με τίτλο «Redrawing the lines: Fintechs growing influence on Financial Services», η πλειονότητα των παγκόσμιων τραπεζών, των ασφαλιστικών οργανισμών και των διαχειριστών επενδύσεων προτίθεται, μέσα στα επόμενα πέντε χρόνια, να ενισχύσει τις συμπράξεις με εταιρείες Fintech, αναμένοντας μέση απόδοση 20% της επένδυσης στα έργα καινοτομίας. Βασικός παράγοντας που ωθεί τράπεζες και εταιρείες Fintech να δώσουν τα χέρια είναι ο φόβος από πλευράς των πρώτων ότι τα έσοδα κινδυνεύουν από τη δράση των δεύτερων. Ειδικότερα, το 88% των τραπεζιτών θεωρεί ότι συνιστούν πραγματική απειλή, έναντι ποσοστού 83% το 2016.

Την ίδια στιγμή, startups στην Αγγλία έχουν λάβει τραπεζικές άδειες, ενώ στο Ισραήλ δραστηριοποιούνται περισσότερα από 450 Fintech εταιρείες.

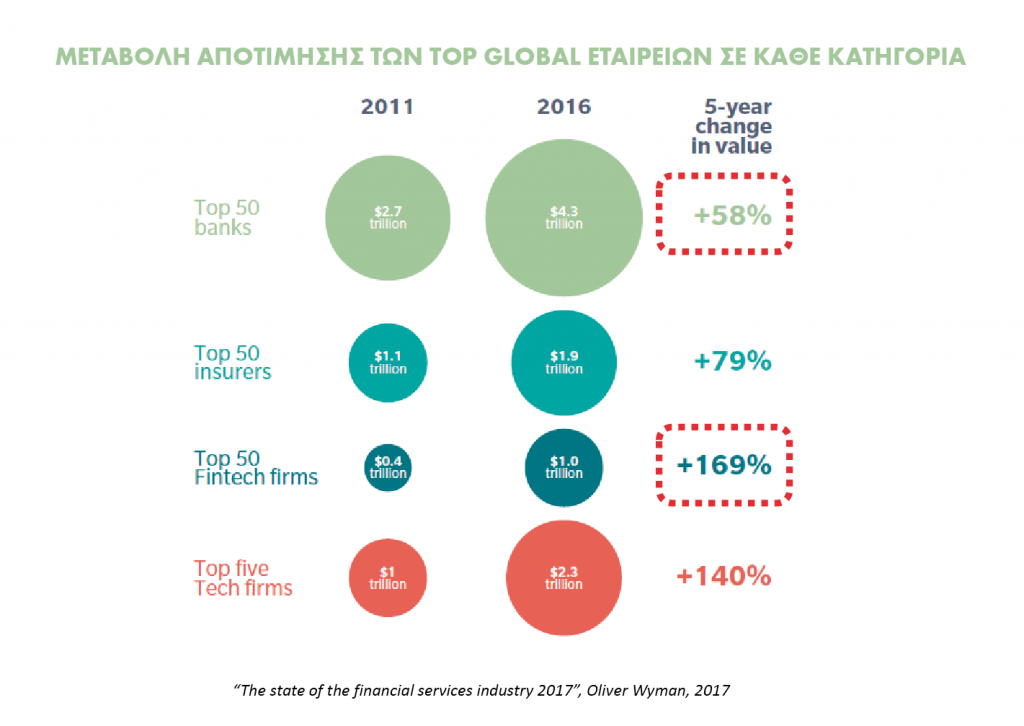

Κάποια σχήματα από αυτά, δε, έχουν ήδη κάνει exit, με πλέον χαρακτηριστικό παράδειγμα την Actimize –εξαγοράστηκε από τη Nice–, το προϊόν της οποίας χρησιμοποιείται και από τις ελληνικές τράπεζες. «Αν τα δεις σε απόλυτα μεγέθη, η απειλή φαντάζει μικρή. Αν, όμως, εστιάσεις στο γεγονός ότι, για παράδειγμα, η Ν26 συνεργάστηκε με τη Wire Card, για να πάρει την πρώτη της άδεια, την Transfer Wise, ένα άλλο Fintech, για την πραγματοποίηση εμβασμάτων, τη Raisin για αποταμιεύσεις, τη Vaamo για επενδύσεις, τότε αντιλαμβάνεσαι πως όλο αυτό το σχήμα φτιάχνει ένα αρκετά καλό τραπεζικό offering, ενώ παράλληλα μεγαλώνει γρήγορα και το valuation που έχουν αυτές οι εταιρείες σε σχέση με τις παραδοσιακές τράπεζες (169% από το 2011 έως το 2016 για τις κορυφαίες Fintech, 58% για τις μεγάλες τράπεζες)» ανέφερε ο κ. Συρμακέζης.

Για τον ίδιο επιβάλλεται να βρεθεί μια φόρμουλα συνεργασίας, καταρχάς με τους regulators και τις αρχές. Κι αυτό γιατί μια εγχώρια τράπεζα δεν μπορεί να κάνει ό,τι και η Ν26 στην Ελλάδα, αφού η Bundesbank –σε αντίθεση με την Τράπεζα της Ελλάδος (ΤτΕ)– έχει προβλέψει τη χορήγηση σχετικών αδειών. Επίσης, τράπεζες και λοιποί χρηματοοικονομικοί παίκτες οφείλουν να δώσουν τα χέρια για την προώθηση του λεγόμενου «know your customer remotely». Να μπορεί, δηλαδή, ένας πελάτης να χρησιμοποιήσει έγγραφα που έχει καταθέσει σε μια τράπεζα όταν βρίσκεται σε κάποια άλλη. Η διαδικασία αυτή μπορεί να γίνει μέσω του blockchain, μιας βάσης δεδομένων στην οποία καταχωρούνται οι συναλλαγές, χωρίς ανθρώπινη παρέμβαση. Πρόκειται για μια τεχνολογία η καθυστερημένη υιοθέτηση της οποίας υπολογίζεται ότι θα στοιχίσει στο παγκόσμιο τραπεζικό σύστημα περισσότερα από 150 δισ. δολάρια. Σημειώνεται ότι η χρηματοδότηση των εταιρειών blockchain αυξήθηκε το 2016 κατά 79% σε ετήσια βάση, φτάνοντας τα 450 εκατ. δολάρια.

Παράλληλα, θα μπορούσε να δημιουργηθεί μια κοινή πλατφόρμα για mobile payments ή να εφαρμοστεί ό,τι και στην Εσθονία, ο χρήστης, δηλαδή, να έχει τη δυνατότητα να κάνει login through e-banking στο Δημόσιο, όπως κάνει login through Facebook και through Google σε πάρα πολλά sites. Αυτό θα άνοιγε έναν «ψηφιακό δρόμο» προς το κράτος, ενώ θα συνέβαλε στην αύξηση της χρήσης του e-banking αυτού καθεαυτόν.

Η ψηφιακή Ελλάδα σε αριθμούς

Στο 78% υπολογίζεται σήμερα το ποσοστό χρήσης του Internet στην Ελλάδα, όταν το 2012 μόλις ξεπερνούσε το 50%. Στις ηλικίες 13 έως 44 ετών, δε, το επίμαχο ποσοστό διαμορφώνεται σε 100% και 87% αν πρόκειται για καθημερινή χρήση. Ο ηλεκτρονικός υπολογιστής εξακολουθεί να κυριαρχεί στις προτιμήσεις των Ελλήνων χρηστών, καταλαμβάνοντας πέρσι ποσοστό 65%, με τα smartphones και τα tablets να ακολουθούν με 58% και 27% αντίστοιχα, ενώ το Διαδίκτυο παραμένει η κύρια πηγή πληροφοριών (71%), με μόλις 3 στους 10 να στρέφονται στο φυσικό κατάστημα για πληροφορίες. Οι Έλληνες, μάλιστα, αποδεικνύονται λάτρεις των social media και δη του Facebook, με τους χρήστες να υπολογίζονται σε 4,8 εκατομμύρια το μήνα.

Όσον αφορά στο online banking, σύμφωνα με τη Eurobank η διείσδυσή του υπολογίζεται σε περίπου 19% (28% αν ληφθούν υπόψη οι ενεργοί χρήστες του Διαδικτύου). Πρόκειται για το τέταρτο χειρότερο ποσοστό, μετά τη Βουλγαρία, τη Ρουμανία και τα Σκόπια, με το μέσο ευρωπαϊκό όρο να είναι περίπου στο 50%.

Οι συναλλαγές γίνονται σε ποσοστό 39% στα POS, 23% στα ΑΤΜs 19% στα φυσικά καταστήματα και 17% μέσω e/m-banking. Σύμφωνα με εκτιμήσεις τραπεζικών στελεχών, ωστόσο, έως το 2019 ένα 10% θα φύγει από τα καταστήματα προς το e/m-banking και ένα άλλο κομμάτι από τα ΑΤΜs προς τα POS.

Πηγή: Disrupt Greece