Για λίγους η πρόσβαση στον τραπεζικό δανεισμό – Γρίφος η ρευστότητα για τις μικρομεσαίες επιχειρήσεις

- 24/11/2021, 10:08

- SHARE

Νέα έκκληση στον τραπεζικό κλάδο να κρίνει περισσότερες επιχειρήσεις επιλέξιμες για δανεισμό απηύθυνε σε δηλώσεις του στο Fortune Greece ο υπουργός Οικονομικών Χρήστος Σταϊκούρας, εχθές Τρίτη 23 Νοεμβρίου στο CEO Initiative Forum 2021, που πραγματοποιήθηκε στο ξενοδοχείο «Μεγάλη Βρεταννία» αναφέροντας παράλληλα ότι η κυβέρνηση έχει συνδράμει τα μέγιστα στην εξυγίανση των ισολογισμών και στη βελτίωση της ποιότητας των περιουσιακών στοιχείων που διακρατούν τα εγχώρια χρηματοπιστωτικά ιδρύματα. Μάλιστα, ο κ. Σταϊκούρας υποστήριξε πως επιπλέον 100.000 επιχειρήσεις πληρούν τα κριτήρια για να χρηματοδοτηθούν από το σύστημα.

Πράγματι, σε ό,τι αφορά τα μη εξυπηρετούμενα ανοίγματα των τραπεζικών ιδρυμάτων, η συμβολή της κυβέρνησης είναι μεγάλη. Σύμφωνα με τα διαθέσιμα στοιχεία, τα «κόκκινα δάνεια» των εγχώριων χρηματοπιστωτικών ιδρυμάτων έχουν υποχωρήσει κατά περίπου 46 δισεκατομμύρια ευρώ, από 75,3 δισεκατομμύρια ευρώ, που ήταν τον Ιούνιο του 2019 και κατά περίπου 78 δισ. ευρώ από το υψηλότερο σημείο που είχαν φτάσει, τον Μάρτιο του 2016 (ήταν 107,2 δισ. ευρώ) – τα μη εξυπηρετούμενα δάνεια των ελληνικών τραπεζών, σύμφωνα με την Τράπεζα της Ελλάδας, ανήλθαν, τον Ιούνιο του 2021, στα 29,4 δισ. ευρώ (20,3% του συνόλου των δανείων).

Σύμφωνα με πρόσφατη έκθεση της DBRS Morningstar, μεταξύ του δ’ τριμήνου του 2019 και του α’ τριμήνου του 2021, η Ιταλία και η Ελλάδα, δύο χώρες στις οποίες «έτρεξαν» κρατικά προγράμματα εγγυοδοσίας, πέτυχαν τη μεγαλύτερη ονομαστική μείωση μη εξυπηρετούμενων δανείων.

Το μεγαλύτερο μέρος της επιτευχθείσας και προγραμματισμένης μείωσης στην Ελλάδα οφείλεται σε τιτλοποιήσεις στο πλαίσιο του προγράμματος «Ηρακλής».

Σημειώνεται πως τα περισσότερα από τα μη εξυπηρετούμενα δάνεια στην Ελλάδα έχουν εξασφαλίσεις σε ακίνητα (τα δάνεια με εξασφαλίσεις ακίνητης περιουσίας έχουν συνήθως υψηλότερα ποσοστά εξυπηρέτησης σε σύγκριση με ακάλυπτες εξασφαλίσεις).

Οι τράπεζες δεν δανείζουν

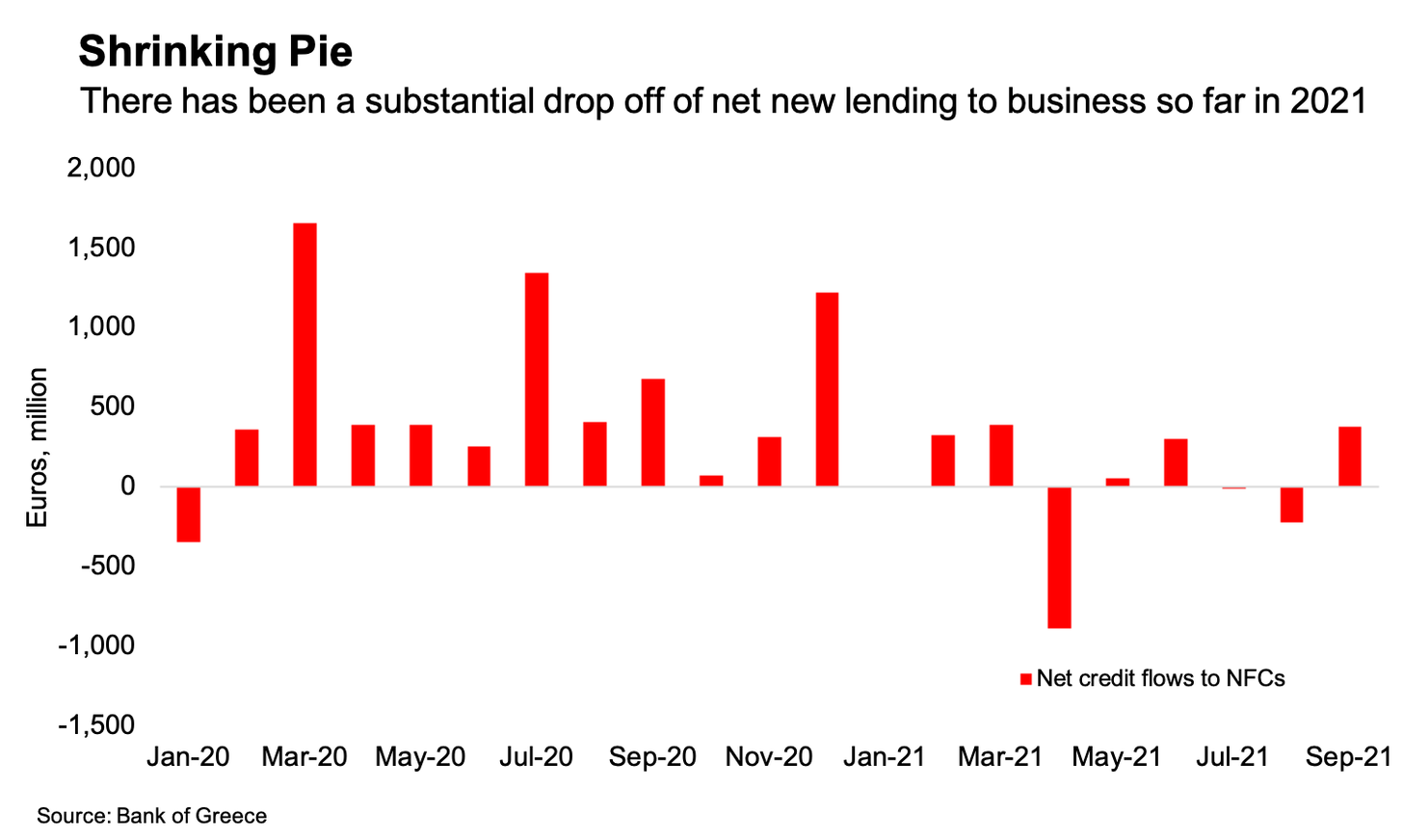

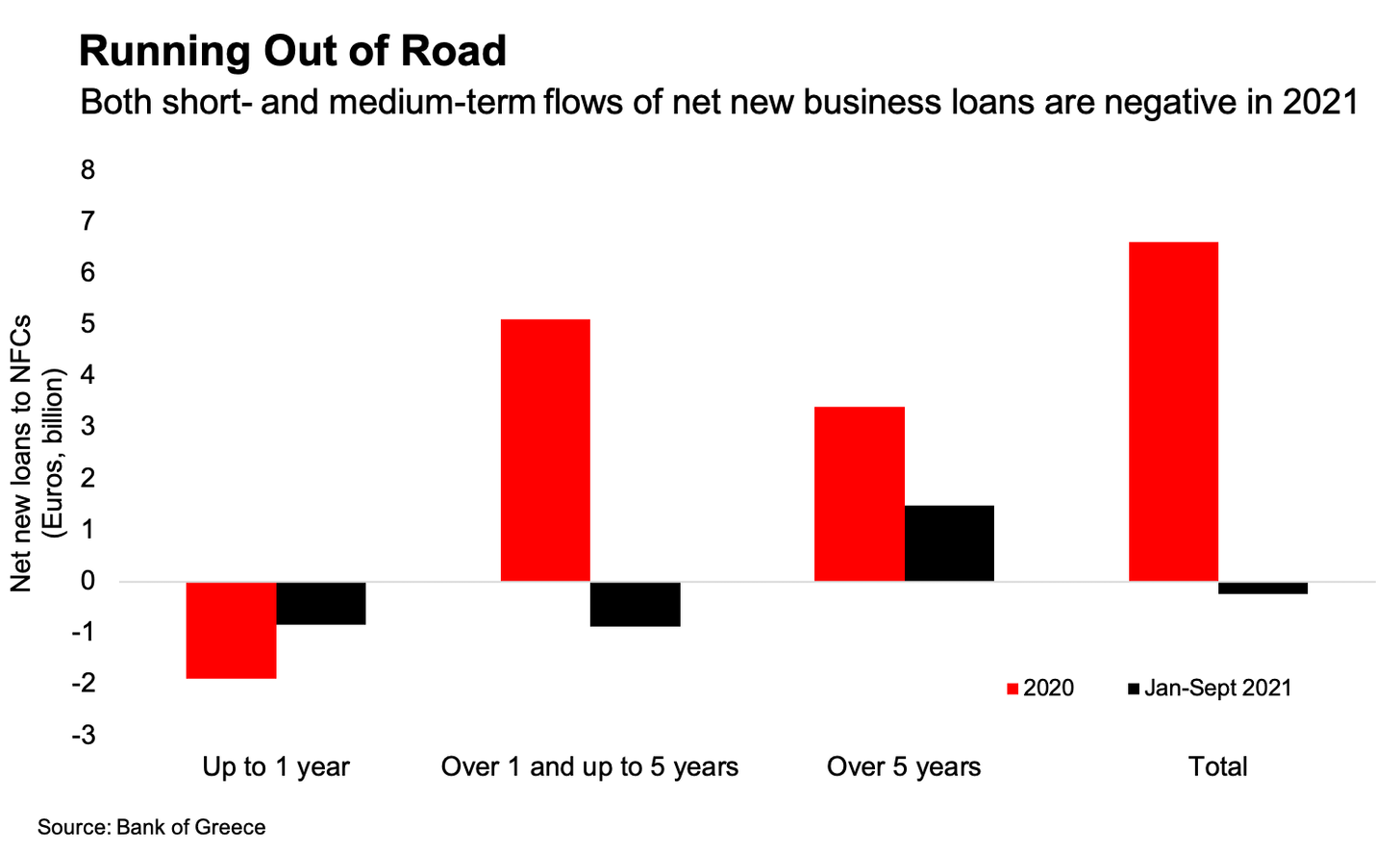

Ωστόσο, οι τράπεζες δανείζουν, από ό,τι φαίνεται, με το σταγονόμετρο. Ενδεικτικά αναφέρεται πως στο εννεάμηνο δόθηκαν σε μη χρηματοπιστωτικές επιχειρήσεις δάνεια ύψους μόλις 283 εκατ. ευρώ, έναντι 6,7 δισ. ευρώ για ολόκληρο το 2020.

Φυσικά, υπάρχει αντίλογος: ορισμένα reports αναφέρουν ότι οι τράπεζες θέλουν να αυξήσουν τον δανεισμό προς τις επιχειρήσεις, αλλά δεν υπάρχει αρκετή ζήτηση.

Οι εταιρείες είτε χρησιμοποιούν επιδοτούμενα δάνεια για την αναχρηματοδότηση υφιστάμενου δανεισμού είτε άλλα κρατικά προγράμματα που επιτρέπουν την κάλυψη αναγκών ρευστότητας.

Σύμφωνα με τα τελευταία στοιχεία της Τράπεζας της Ελλάδος, η ροή καθαρού δανεισμού προς τις επιχειρήσεις έγινε ξανά πιστωτικά θετική τον Σεπτέμβριο.

Όμως, όπως αναφέρει ο δημοσιογράφος του Βloomberg Marcus Bensansson σε σχετικό άρθρο του, εξαιρουμένων των τίτλων χρέους, οι πιστωτικές ροές προς τις επιχειρήσεις μεταξύ Ιανουαρίου και Σεπτεμβρίου ήταν, στην πραγματικότητα, αρνητικές – με αρνητική καθαρή ροή δανεισμού 240 εκατ. ευρώ, παρά τις έντονες κρατικές πιέσεις. Η αλήθεια είναι ότι η πανδημική κρίση έδωσε στις εταιρείες, συμπεριλαμβανομένων των μικρομεσαίων επιχειρήσεων, την ευκαιρία να αλλάξουν τη διάρθρωση των υποχρεώσεών τους. Δεν είναι λίγες δε αυτες που χρησιμοποίησαν τα επιδοτούμενα δάνεια στο πλαίσιο του ΤΕΠΙΧ για να αποπληρώσουν τρέχουσες υποχρεώσεις τους. Αυτό άλλωστε είναι κάτι που επιβεβαιώνεται από στοιχεία της Τράπεζας της Ελλάδος, που δείχνουν αύξηση των πιστωτικών ροών προς τις μικρομεσαίες επιχειρήσεις το 2020 σε μήνες που αντιστοιχούν στις προθεσμίες του TEΠIX.

Σε κάθε περίπτωση, τα δάνεια προς τις ΜμΕ ανήλθαν σε 6 δισ. ευρώ το 2020 και 2,5 δισ. ευρώ το πρώτο εννεάμηνο του τρέχοντος έτους.

Ωστόσο, μετά την αφαίρεση του ποσού που επιστρέφει στις τράπεζες, τα στοιχεία αυτά μειώνονται στα 2,2 δισεκατομμύρια ευρώ καθαρού νέου δανεισμού το 2020 και μόλις στα 267 εκατομμύρια ευρώ μέχρι στιγμής φέτος.

Αν ίσχυε ότι οι ΜμΕ έχουν πρόσβαση στη χρηματοδότηση, αυτό θα ήταν πρόβλημα μόνο για τις τράπεζες που επιδιώκουν να αυξήσουν τα περιθώρια κέρδους. Αλλά αυτό δεν ισχύει.

Η Τράπεζα της Ελλάδος στην έρευνα χορηγήσεων για το τρίτο τρίμηνο την οποία δημοσίευσε δείχνει ότι η ζήτηση αυξάνεται για όλες τις κατηγορίες δανείων από το δεύτερο εξάμηνο του περασμένου έτους. Δείχνει επίσης ότι υπήρξε ελαφριά αύξηση σε ό,τι αφορά το ποσοστό των αιτήσεων που απορρίφθηκαν το τελευταίο τρίμηνο.

Πρόσφατη έρευνα της Ευρωπαϊκής Κεντρικής Τράπεζας για την πρόσβαση των επιχειρήσεων στη χρηματοδότηση, που δημοσιεύθηκε τον Ιούνιο, δείχνει ότι η Ελλάδα καταλαμβάνει ξεκάθαρα θέση ουραγού στη ζώνη του ευρώ, στον βαθμό που η πρόσβαση παραμένει σημαντικό πρόβλημα για τις ΜμΕ.

Σύμφωνα με την έρευνα, το 18% των ΜμΕ ανέφεραν την έλλειψη ρευστότητας ως το μεγαλύτερο πρόβλημα που αντιμετώπισαν, με το 22% των επιχειρήσεων να αναφέρει δυσκολίες πρόσβασης σε τραπεζικά δάνεια.

Η έρευνα υπογράμμισε επίσης τη σημασία της κρατικής στήριξης σε περίπτωση έλλειψης πρόσβασης σε τραπεζική χρηματοδότηση, δείχνοντας ότι το 56% των ΜμΕ είχαν λάβει κάποια μορφή στήριξης, πέρα από τη στήριξη των μισθών και τις φορολογικές περικοπές.

Από την άλλη, σύμφωνα με τον Bensansson, η πιστωτική ανάπτυξη στην Ελλάδα περιορίζεται λόγω των επιτοκίων, που είναι σημαντικά υψηλότερα από ό,τι σε οποιαδήποτε άλλη χώρα στη ζώνη του ευρώ.

Το μέσο επιτόκιο για τα νέα δάνεια προς τις ΜμΕ μειώθηκε μόνο στο 3,24% από 3,3% τον Αύγουστο. Ναι, ο πιστωτικός κίνδυνος είναι ένα ζήτημα. Αξίζει όμως να θυμηθούμε ότι από τον Σεπτέμβριο οι τράπεζες είχαν δανειστεί 46,9 δισεκατομμύρια ευρώ από την Ευρωπαϊκή Κεντρική Τράπεζα με αρνητικά επιτόκια μέσω του προγράμματος TLTRO — το οποίο συνδέεται με στόχους για την παροχή πιστώσεων στην πραγματική οικονομία.

Ως εκ τούτου, το επιχείρημα των τραπεζών, ότι δηλαδή δεν υπάρχει ζήτηση για δάνεια λόγω των κρατικών μέτρων στήριξης της ελληνικής οικονομίας δεν υποστηρίζεται από δεδομένα.

Απεναντίας, η κρατική στήριξη ρευστότητας ήταν ζωτικής σημασίας για την επιβίωση των επιχειρήσεων — αλλά τα τραπεζικά δάνεια θα μπορούσαν επίσης να διαδραματίσουν μεγαλύτερο ρόλο εάν ήταν φθηνότερα και πιο προσιτά.