Η εκτόξευση των CDS δείχνει ελληνική χρεοκοπία

- 16/06/2015, 19:42

- SHARE

Η Wall Street δίνει 75% πιθανότητες σε άμεση χρεοκοπία της Ελλάδας.

75% πιθανότητες ότι η Ελλάδα τελικά θα χρεοκοπήσει, δίνει η Wall Street.

Όπως αναφέρει το CNNMoney, η Αθήνα ξεμένει από χρόνο εξεύρεσης των απαραίτητων κεφαλαίων για να αποφύγει τη στάση πληρωμών στους δανειστές της, με την ελληνική κυβέρνηση να έχει μόλις λίγες μέρες για να καταλήξει σε συμφωνία.

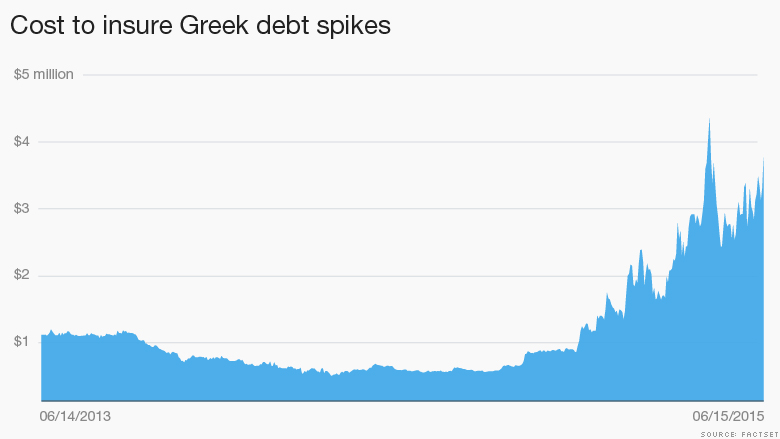

Με βάση το δραματικό αυτό σενάριο, το άρθρο σημειώνει πως τα ασφάλιστρα κινδύνου σε περίπτωση χρεοκοπίας έχουν ήδη εκτοξευτεί. Το κόστος για τη διασφάλιση έναντι μιας ελληνικής χρεοκοπίας για έναν χρόνο, έχει ανέβει κατά 456% από τις αρχές του 2015, σύμφωνα με στοιχεία της εταιρείας επενδυτικών ερευνών FactSet.

Τα λεγόμενα CDS (credit default swaps) δείχνουν ότι οι πραγματικές πιθανότητες μιας ελληνικής χρεοκοπίας βρίσκονται αυτή τη στιγμή στο 75%-80%, σύμφωνα με τον Τζίγκαρ Πατέλ, αναλυτή της Barclays. «Τα πενταετή CDS έχουν ανέβει κατά 95%», υπογράμμισε ο Πατέλ.

«Η χρεοκοπία της Ελλάδας γίνεται ολοένα και πιο πιθανή», λέει ο Πίτερ Μπούκβαρ, επικεφαλής αναλυτής της Lindsey Group σε σημείωμά του προς τους πελάτες του.

Η πιθανότητα μιας συμφωνίας της τελευταίας στιγμής γίνεται όλο και πιο απίθανη, λιγότερο κι από 50/50, λέει ο Γιαν Ράντολφ, επικεφαλής επενδυτικού ρίσκου της HIS Global Insights.

Οι πιστωτές της Ελλάδας «επιθυμούν αλλαγή διακυβέρνησης και αντικατάσταση της σημερινής κυβέρνησης με μια όπου μπορούν να συνεργαστούν», υποστηρίζει ο Ράντολφ, συμπληρώνοντας ότι πλέον «τα έχουν παρατήσει» με τον Αλέξη Τσίπρα.

Πολύ μεγαλύτερο ρίσκο από αυτό της Ρωσίας

Η αγορά των CDS δίνει ξεκάθαρα μηνύματα ελληνικής χρεοκοπίας, γράφει στο ίδιο άρθρο το CNNMoney.

Το ετήσιο κόστος για διασφάλιση 10 εκατ. δολαρίων βρίσκεται αυτή τη στιγμή στα 3,6 εκατ. δολάρια, σύμφωνα με την FactSet. Το νούμερο αυτό είναι σαφώς μικρότερο από εκείνο του 2011, όμως έχει οκταπλασιαστεί σε σύγκριση με την προηγούμενη χρονιά.

Σήμερα, η διασφάλιση απέναντι στο ελληνικό χρέος είναι δέκα φορές μεγαλύτερη από το αντίστοιχο ρωσικό. Αυτό σημαίνει ότι οι αγορές θεωρούν πως το ρίσκο στην Ελλάδα είναι πολύ μεγαλύτερο. Στη Ρωσία, ομόλογα αξίας 10 εκατ. δολαρίων χρειάζονται 335.000 δολάρια για να διασφαλιστούν, αναφέρει η FactSet.

Αξίζει να αναφερθεί πως η αγορά των CDS είναι ενδεικτική του κλίματος και βασίζεται σε υποθέσεις για το πώς μπορεί ένας επενδυτής να ανακάμψει σε περίπτωση χρεοκοπίας κρατών.

Το ελληνικό Χρηματιστήριο καταρρέει

Ένα άλλο στοιχείο που δείχνει την κρισιμότητα της κατάστασης είναι η εικόνα που παρουσιάζει το ελληνικό Χρηματιστήριο. Μόνο στις τρεις τελευταίες συνεδριάσεις έχει σημειώσει πτώση 14,6%, με τις αποδόσεις του διετούς ελληνικού ομολόγου να ξεπερνούν το 30%, ενώ ένα μήνα πριν βρίσκονται στο 20%.

Άλλο η χρεοκοπία κι άλλο το Grexit

Μπορεί τα δεδομένα να δείχνουν χρεοκοπία, όμως η έξοδος της Ελλάδας από το ευρώ είναι ένα εντελώς διαφορετικό σενάριο, παρατηρεί το CNNMoney.

«Έχουμε να δούμε τουλάχιστον δύο με τρία επεισόδια μέχρι να φτάσουμε σε ένα Grexit. Και πάλι αυτό φαίνεται εξαιρετικά απίθανο», είπε ο Ράντολφ, δείχνοντας και όλες τις πρόσφατες δημοσκοπήσεις στις οποίες οι Έλληνες απαντούν ότι επιθυμούν να παραμείνει η χώρα στο ευρώ. Σημείωσε, μάλιστα, ότι η μετάβαση σε νέο νόμισμα αποτελεί μια εξαιρετικά επίπονη οικονομική διαδικασία. «Ένα νέο νόμισμα θα έχανε πολύ γρήγορα την αξία του και θα εξαφάνιζε τις καταθέσεις των Ελλήνων», παρατηρεί.

«Η προσπάθεια να οδηγηθεί η χώρα σε νέο νόμισμα ισοδυναμεί με πολιτικό αυτοκτονία. Κανείς δεν θα πει αβίαστα “ναι” σε μια πιθανή μείωση μισθών ή απώλεια εισοδημάτων της τάξης του 60%», καταλήγει ο Ράντολφ.