Η Ετήσια Έκθεση της KPMG για την Ιδιωτική Ασφαλιστική Αγορά – Τάσεις, κίνδυνοι και προοπτικές του κλάδου

- 13/12/2023, 12:09

- SHARE

Για 13η συναπτή χρονιά, η KPMG στην Ελλάδα, προχώρησε στη δημοσίευση της Ετήσιας Έκθεσης για την Ασφαλιστική Αγορά για το 2023, ένα εξαιρετικά χρήσιμο εργαλείο ανάλυσης της χρηματοοικονομικής κατάστασης, των αποδόσεων και προοπτικών των ασφαλιστικών εταιρειών αλλά και συνολικά του ασφαλιστικού κλάδου στην Ελλάδα.

Στην Έκθεση για το 2023, δημοσιεύονται στατιστικά στοιχεία και αναλυτικός σχολιασμός που βοηθούν στην ανασκόπηση της αγοράς με τα τελευταία δημοσιευμένα στοιχεία του 2022, καθώς και ανάλυση για τις τάσεις, τους κινδύνους και τις προοπτικές του κλάδου με έμφαση:

- Στη διαμόρφωση του τοπίου σε περιβάλλον υψηλών επιτοκίων και πληθωρισμού αλλά και αυξημένων αποζημιώσεων.

- Στις συζητήσεις για την επέκταση της υποχρεωτικής ασφάλισης και τη θεσμοθέτηση κινήτρων με σκοπό τη διεύρυνση της διείσδυσης της ασφάλισης.

- Στην ανάγκη μετασχηματισμού των εταιρειών και ιδιαίτερα στον εκσυγχρονισμό της οικονομικής διεύθυνσης.

- Στις εντυπώσεις από τις πρώτες δημοσιοποιήσεις στοιχείων κατά ΔΠΧΑ 17 καθώς και τις πρόσφατες εξελίξεις σε φορολογικά θέματα.

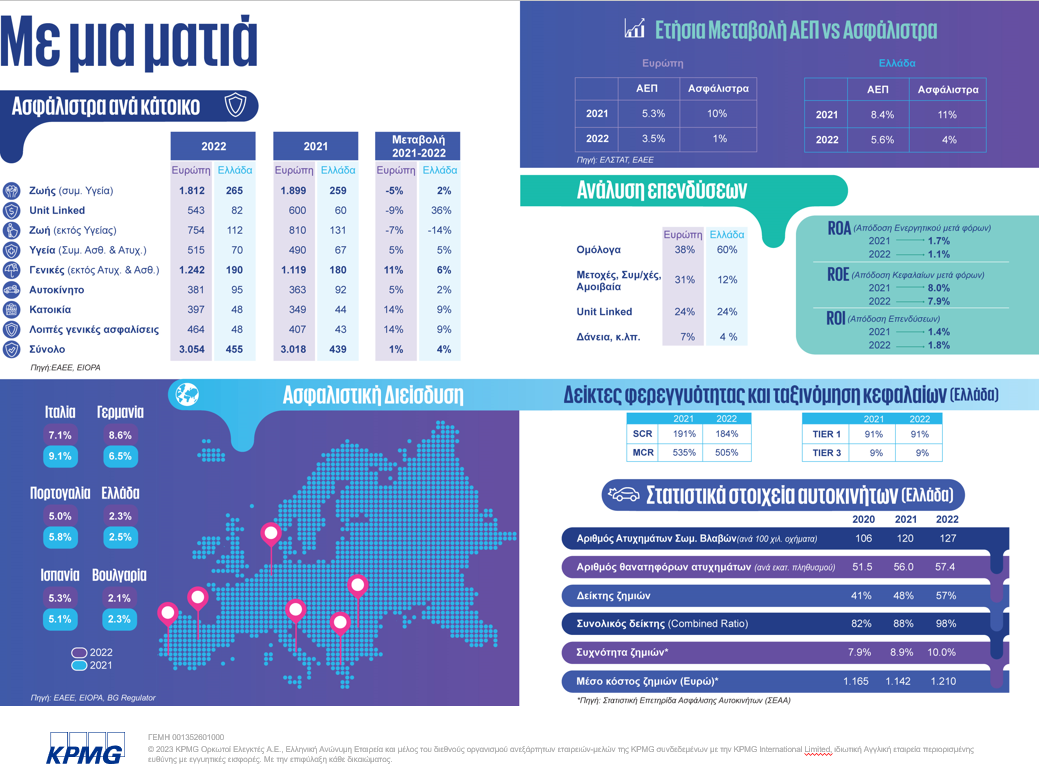

Ο Φίλιππος Κάσσος, Partner, Audit, Insurance Services της KPMG στην Ελλάδα με αφορμή τα αποτελέσματα της Ετήσιας Έκθεσης για την Ασφαλιστική Αγορά για το 2023 αναφέρει «Με την οικονομία να έχει επανέλθει σε κανονικούς ρυθμούς, το 2022 αποτέλεσε μια ακόμη ανοδική χρονιά για τον ασφαλιστικό κλάδο με αύξηση των εγγεγραμμένων ασφάλιστρων κατά 4% στα Ευρώ 4.8 δισ. περίπου (από Ευρώ 4.6 δισ. το 2021). Με αυτή την επίδοση ωστόσο, η αύξηση της ασφαλιστικής παραγωγής το 2022 στη χώρα μας δεν κατάφερε να ακολουθήσει ως ποσοστό την αντίστοιχη μεταβολή του ΑΕΠ που για το 2022 άγγιξε το 5.6%, με αποτέλεσμα η σχέση Ασφάλιστρα – ΑΕΠ να επιδεινωθεί περαιτέρω στο 2.3%».

Η παρουσίαση της Έκθεσης

Η Ετήσια Έκθεση παρουσιάστηκε στην εκδήλωση με κεντρικό μήνυμα “From Resilience to Growth” της KPMG στην Ελλάδα, την Τρίτη 12 Δεκεμβρίου 2023 στο Royal Olympic Athens. Στην εκδήλωση συμμετείχαν κορυφαία κυβερνητικά στελέχη, στελέχη από κορυφαίες ασφαλιστικές εταιρείες και φορείς καθώς και διευθυντικά στελέχη της KPMG.

Ο Αλκιβιάδης Σιαράβας, Marketing, Communications & Corporate Citizenship Manager, KPMG στην Ελλάδα, παρουσίασε και συντόνισε την εκδήλωση σημειώνοντας ότι η εκδήλωση έχει ως στόχο να αναδείξει τα συμπεράσματα της ετήσια έκθεση της KPMG μέσω μιας ανασκόπησης της αγοράς, που λειτουργεί ως αφετηρία για συζητήσεις σχετικά με τις προοπτικές του κλάδου, όπως θέματα που αφορούν τον πληθωρισμό, τα επιτόκια, την υποχρεωτική ασφάλιση, την τεχνολογία και τις συγχωνεύσεις-εξαγορές.

Στη συνέχεια, ο Φίλιππος Κάσσος, Partner, Audit, Insurance Services της KPMG στην Ελλάδα καλωσόρισε και από την πλευρά του το κοινό και συνέχισε παρουσιάζοντας τα κύρια σημεία της ετήσιας έρευνας της KPMG για την ιδιωτική ασφαλιστική αγορά ενώ σχολίασε τα αποτελέσματα της Έκθεσης για την χρηματοοικονομική επίδοση των εταιρειών σημειώνοντας τα εξής βασικά συμπεράσματα:

- Τα Ίδια Κεφάλαια υποχώρησαν σημαντικά το 2022 κατά 37% ή Ευρώ 1.6 δισ. (στα Ευρώ 2.7 δισ. από Ευρώ 4.3 δισ. το 2021) έχοντας απωλέσει την συσσώρευση κεφαλαίων της τελευταίας 7ετίας. Οι αρνητικές αποτιμήσεις των χαρτοφυλακίων ομολόγων από την κατακόρυφη αύξηση των επιτοκίων ουσιαστικά απομείωσαν σημαντικά τα ίδια κεφάλαια των εταιρειών.

- Τα κέρδη προ φόρων μειώθηκαν δραστικά στα επίπεδα των Ευρώ 13 εκατ., σε σχέση με τα Ευρώ 17.5 εκατ. κατά μέσο όρο, της τελευταίας διετίας. Η μείωση της κερδοφορίας συσχετίζεται με τις αρνητικές αποτιμήσεις επενδυτικών χαρτοφυλακίων και την αύξηση των αποζημιώσεων του κλάδου αυτοκινήτου.

- Στην απόδοση κεφαλαίων (ROE) υπήρξε βελτίωση του δείκτη απόδοσης των Ιδίων Κεφαλαίων το 2022 στο 11% και ιδιαίτερα στις εταιρείες Ζωής στο 29% από 11% την προηγούμενη χρήση δεν συνδέεται όπως θα ανέμενε κανείς από την βελτίωση της κερδοφορίας αλλά από την δραστική μείωση των κεφαλαίων ως αποτέλεσμα της αρνητικής αποτίμησης των χρεογράφων που περιόρισαν δραστικά το ύψος των Ιδίων κεφαλαίων και επομένως μείωσαν τον παρονομαστή του δείκτη.

- Στα λειτουργικά (μικτά) αποτελέσματα, 7 μονάδες πτώση κατέγραψαν τα αποτελέσματα εκμετάλλευσης στις γενικές ασφαλίσεις στο 25% από 32% και 11 μονάδες την τελευταία διετία.

- Στις επενδύσεις δεν παρατηρήθηκαν αξιοσημείωτες μεταβολές στη σύνθεση των χαρτοφυλακίων με τα ομολογιακά χαρτοφυλάκια, τα οποία παραμένουν σε κυρίαρχη τοποθέτηση αλλά με αυξανόμενο ενδιαφέρον ωστόσο και στα εταιρικά.

- Εκρηκτική άνοδο σε ένα μόλις έτος του δείκτη αποζημιώσεων στο αυτοκίνητο που ανήλθε πλέον 57% από 48% το 2021 και από 41% το 2020 κατά την δύσκολη πανδημική περίοδο η οποία βοήθησε στην αυξημένη κερδοφορία των εταιρειών. Η αύξηση της κίνησης των αυτοκινήτων εν τούτοις το 2021 και 2022 και η συγκράτηση των τιμολογίων συνέβαλε στην άνοδο του δείκτη. Η πορεία του δείκτη είχε προβλεφθεί από την ανάλυση μας το προηγούμενο έτος σε περίπτωση που εταιρείες δεν ακολουθούσουν πληθωριστικές αυξήσεις τιμολογίων. Με δεδομένο το δείκτη αποζημιώσεων στο 57%, το τρέχον ύψος των τιμολογίων αλλά και την άνοδο των εξόδων (19%) και προμηθειών (22%) ο συνολικός δείκτης κόστους του αυτοκινήτου έφτασε το 98% (combined ratio) που καθιστά πλέον την κερδοφορία του κλάδου οριακή.

- Το 2022 έκλεισε με μείωση κατά περίπου 11% στα Ίδια Κεφάλαια κατά Solvency II στα Ευρώ 3.5 δισ. από Ευρώ 3.9 δισ. ενώ ο βασικός δείκτης κάλυψης φερεγγυότητας SCR έχασε 7 μονάδες και ανήλθε στο 184% από 191% το 2021 λόγω κυρίως της αύξησης των επιτοκίων. Πιο αναλυτικά, ο κλάδος Ζωής μειώθηκε από 201% σε 190%. Επίσης, ο δείκτης του κλάδου των γενικών μειώθηκε από 197% σε 191%. Οι Ελληνικές ασφαλιστικές επιχειρήσεις ωστόσο διατηρούν υψηλή φερεγγυότητα και κεφαλαιακή επάρκεια.

- Τα επιτόκια παραμένουν σε υψηλά επίπεδα και επηρεάζουν τις αγορές σε πραγματικό χρόνο. Ο κίνδυνος των επιτοκίων για τις ασφαλιστικές εταιρείες είναι ένας σημαντικός παράγοντας για τον καθορισμό της κερδοφορίας

Υποχρεωτική ασφάλιση

Αξίζει να σημειωθεί ότι η υποχρεωτική ασφάλιση αποτελεί ένα θεμελιώδες μέτρο προστασίας και ασφάλειας που εξυπηρετεί σημαντικά τους ασφαλισμένους, την κοινωνία, το κράτος και την οικονομία. Για να εξυπηρετεί το σκοπό της η ασφάλιση θα πρέπει να απαντά σε δύο σχετικές διαστάσεις: Να είναι η κατάλληλη, δηλαδή να ασφαλίζει τους κινδύνους που πραγματικά υπάρχουν (να καλύπτει δηλαδή την πραγματική αξία) και να είναι οικονομικά προσιτή.

Η υποχρεωτική ασφάλιση για να μπορεί να εξυπηρετεί όλα αυτά τα ενδιαφερόμενα μέρη πρέπει να πληροί κάποιες βασικές προϋποθέσεις όπως υγιής και επαρκής ανταγωνισμός, ικανότητα αντασφάλισης, επαρκή και κατάλληλα δεδομένα για την αξιολόγηση της συχνότητας και της σφοδρότητας των ζημιών με στόχο τη σωστή τιμολόγηση καθώς και την ομοιογένεια των κινδύνων που καλύπτονται. Στις περιπτώσεις των ακραίων φυσικών φαινομένων, οι απρόβλεπτες συνθήκες και η σφοδρότητα των ζημιών καταδεικνύει την καταλληλόλητα της ασφάλισης.

Στην Ελλάδα, η υποχρεωτικότητα στην ιδιωτική ασφάλιση ήρθε με το Ν. 489/76 (Φ.Ε.Κ. Α’ 331) «Περί Υποχρεωτικής Ασφαλίσεως των εξ ατυχημάτων αυτοκινήτων αστικής ευθύνης», που εισήγαγε την υποχρεωτική ασφάλιση αστικής ευθύνης αυτοκινήτων έναντι τρίτων. Στην Ευρώπη, δεν υπάρχει ενιαία εφαρμογή σε υποχρεωτικές ασφαλίσεις έκτος αυτής της αστικής ευθύνης οχημάτων, ανάμεσα στα κράτη της.

Τεχνολογία και μετασχηματισμός

Ο ασφαλιστικός κλάδος υφίσταται σημαντικές αλλαγές, λόγω της ανάγκης προσαρμογής στις εξελισσόμενες ανάγκες των πελατών, στις τεχνολογικές εξελίξεις και στις αυξημένες ρυθμιστικές απαιτήσεις. Στην KPMG πιστεύουμε ότι ο ψηφιακός Μετασχηματισμός βρίσκεται ψηλά στην ατζέντα των ασφαλιστικών εταιρειών στην Ελλάδα και σε όλο τον κόσμο και μαζί με το ESG που αναμένεται να προσελκύσει το ενδιαφέρον του επενδυτή το επόμενο διάστημα.

Τάσεις σε Στρατηγική για Εξαγορές, Καινοτομία και Μετασχηματισμό

Τα χαμηλά επιτόκια ως τις αρχές του 2022 ήταν ανάμεσα στους παράγοντες που οδήγησαν στην έντονη δραστηριότητα των συγχωνεύσεων και εξαγορών και αντασφαλίσεων. Είδαμε την στρατηγική αυτή στην Ελλάδα να πραγματοποιείται με σημαντικές εξαγορές της ΑΧΑ από την Generali, της Metlife από την ΝΝ αλλά και της Ευρωπαϊκής Πίστης από Allianz, οι οποίες είχαν ως κύριο στόχο τη δημιουργία μεγαλύτερων οργανισμών, τις οικονομίες κλίμακος και την αντοχή στο αναμενόμενο έντονο ανταγωνισμό. Πιστεύουμε ωστόσο ότι η κινητικότητα θα συνεχίσει και ίσως ενταθεί πάλι στην επόμενη 2ετία με την σταθεροποίηση ή/και πτώση των επιτοκίων, την σταθεροποίηση της οικονομίας, την αύξηση του έντονου ανταγωνισμού, του αυξανόμενου κόστους αντασφάλισης και των επενδύσεων που απαιτούνται για τον αναγκαίο μετασχηματισμό των επιχειρήσεων.

Προοπτικές και ασφαλιστική διείσδυση

Σύμφωνα με τα τελευταία διαθέσιμα στοιχεία της ΕΑΕΕ για το πρώτο οκτάμηνο του 2023 οι ασφαλίσεις ζημιών συνεχίζουν την ανοδική πορεία με 11% και οι ασφαλίσεις ζωής με αντίστοιχο 10%, ενώ τα στοιχεία της ΕΛΣΤΑΤ εκτιμούν το ΑΕΠ να κλείσει στο 2.4% για στο σύνολο του έτους και η μέση ετήσια μεταβολή πληθωρισμού Αυγούστου ανέρχεται στο 5.5% (9.7% στην αρχή του έτους). Από τα στοιχεία αυτά προκύπτει ότι η ασφαλιστική αγορά το 2023 έχει υψηλότερη επίδοση από τα οικονομικά μεγέθη της χώρας καλύπτοντας και το κενό που άφησε από το 2022. Τα τελευταία στοιχεία της Commission δείχνουν ότι η ανάπτυξη στην Ελλάδα θα συνεχιστεί πάνω από το μέσο όρο της Ευρώπης για την τριετία 2023-2025, ενώ και ο πληθωρισμός και τα επιτόκια αναμένονται να αποκλιμακωθούν εντός του 2024. Με αυτά τα δεδομένα και λαμβάνοντας την θετική πρόθεση της πολιτείας για παροχή κινήτρων και επέκταση της καθολικής ασφάλισης ιδιαίτερα για καλύψεις ακραίων φυσικών φαινομένων, δημιουργούνται όλες οι συνθήκες για περαιτέρω ανάπτυξη της ασφαλιστικής παραγωγής την επόμενη διετία.

Θα πρέπει να σημειώσουμε εντούτοις ότι αφενός ο πληθωρισμός και αφετέρου το κόστος της αντασφάλισης ίσως να οδηγούν σε ένα βαθμό την αύξηση της παραγωγής στους λοιπούς κλάδους το 2023 με κυρίαρχη την ασφάλιση περιουσίας που αποτελεσματικά λόγω της αύξησης του αντασφαλιστικού κόστους, μπορεί να αφήσει αδιάφορους ή και να οδηγήσει σε χειρότερη θέση τους ασφαλιστές αν αυτοί δεν μπορέσουν να περάσουν το πρόσθετο κόστος στους ασφαλισμένους τους. Η ανάπτυξη της αγοράς και η βελτίωση της διείσδυσης που δεν έχει καταφέρει να περάσει το 2.5% του ΑΕΠ διαχρονικά αποτελεί στοίχημα που ακόμη μένει να κερδηθεί.

Συμπερασματικά, μπορεί η ασφαλιστική αγορά να χαρακτηρίζεται από σημάδια ανθεκτικότητας στην πάροδο του χρόνου κάτι που αποδείχτηκε και στην περίοδο της οικονομικής κρίσης αλλά και της πανδημίας, αλλά δεν έχει μπορέσει να εντοπίσει ή αντιμετωπίσει τους παράγοντες που θα συντελούσαν στην ουσιαστική ανάπτυξη του κλάδου, βελτίωση της διείσδυσης και προσέλκυση νέων πελατών.

Τη σκυτάλη πήρε, η Βασιλική Σκέλλα, Director, Actuarial & Insurance Services, KPMG στην Ελλάδα όπου μέσα από την παρουσίασή της με τίτλο “Finance Transformation in Insurance, the next Challenge after IFRS 17 implementation” ανέφερε «Οι ασφαλιστικές εταιρείες καλούνται να βαδίσουν σε ένα ψηφιακό μέλλον που θα τους επιτρέψει να αναπτύξουν μια ισχυρότερη και πιο αποτελεσματική υποδομή και θα τους βοηθήσει στην επίτευξη των στρατηγικών στόχων τους. Με την εφαρμογή του νέου προτύπου IFRS 17, η ανάγκη εκσυγχρονισμού της χρηματοοικονομικής τους λειτουργίας είναι πλέον σαφής, με ολοένα και περισσότερα βήματα να γίνονται για τον εκσυγχρονισμό των εργαλείων και των υποδομών. Η ψηφιακή στρατηγική και οι ενέργειες μετασχηματισμού της οικονομικής διεύθυνσης πρέπει να υποστηρίζουν και να ακολουθούν το ευρύτερο μελλοντικό μοντέλο λειτουργίας της επιχείρησης. Η agenda του οικονομικού διευθυντή αλλάζει, εξελίσσοντας τον τρόπο εργασίας του και του δίνει τη δυνατότητα να μεταβεί σε ένα νέο ρόλο, αυτό του strategic partner, που υποστηρίζει τις στρατηγικές αποφάσεις. Οι ασφαλιστικοί οργανισμοί βασίζονται πλέον στη χρηματοοικονομική τους λειτουργία για να εφαρμόσουν τις νέες πολιτικές και να τους καθοδηγήσουν στο διαρκώς μεταβαλλόμενο περιβάλλον».

Το συνέδριο συνεχίστηκε με το άκρως ενδιαφέρον fireside chat όπου ο Υφυπουργός Οικονομικών κ. Χάρης Θεοχάρης συνομίλησε με την Έφη Αδαμίδου, Partner, Head of Tax and Legal, KPMG στην Ελλάδα για τις φορολογικές επιδράσεις στον 2ο και 3ο πυλώνα ασφάλισης, για τις πρόσφατες αποφάσεις της κυβέρνησης αναφορικά με τα μέτρα προληπτικού χαρακτήρα έναντι των φυσικών καταστροφικών φαινομένων, για τις μεταρρυθμίσεις στον τομέα της Επαγγελματικής Ασφάλισης με το νέο ασφαλιστικό νομοσχέδιο αλλά και για τις φορολογικές προεκτάσεις από την εφαρμογή των προτύπων IFRS 17 και IFRS 9. Όπως τόνισε ο Υφυπουργός κ. Χάρης Θεοχάρης «Η κυβέρνηση στο επίπεδο των φυσικών καταστροφών βλέπει την ασφαλιστική αγορά ως ένα κρίσιμο, συμπληρωματικό και παραπληρωματικό κρίκο στην αλυσίδα της αντιμετώπισης τους. Η σημασία της αντιμετώπισης ανεβαίνει, καθώς η σημασία των καταστροφών ανεβαίνει, η συχνότητα τους και η οξύτητα τους είναι πολύ μεγαλύτερη απ’ ότι στο παρελθόν.

Ο ρόλος του κράτους είναι να παρέχει το απόλυτο δίχτυ προστασίας, δηλαδή να αποκαθιστά ένα επίπεδο «αξιοπρέπειας» στους πολίτες είτε σε επίπεδο επιχείρησης είτε σε επίπεδο νοικοκυριών και όχι να αποκαθιστά την προηγουμένη κατάσταση της ζωής κάποιου. Η ιδιωτική αγορά μπορεί να παίξει αυτό το ρόλο δηλαδή στην προσπάθεια αποκατάστασης να ξανά χτίσει μια κατοικία όπως ακριβώς ήταν. Για εμάς σχηματικά δεν πρέπει να υπάρχει ούτε ένας άστεγος μετά τη μεγάλη καταστροφή και για εσάς και για τον πολίτη είναι να γυρίσει ξανά στο σπίτι του. Αυτά πρέπει να γίνουν και τα δύο μαζί. Εμείς να διασφαλίσουμε το πρώτο και η ασφαλιστική αγορά το δεύτερο». Όσον αφορά τις φορολογικές μεταρρυθμίσεις επισήμανε ότι «τα ΤΕΑ πρέπει να έχουν λογική φορολόγηση και να μην δουλεύουν με δυο τρόπους», και συμπλήρωσε «άλλο το Tax planning και άλλο η απόλυτη φοροαποφυγή σε όρια φοροδιαφυγής. Αυτό οδηγεί σε σκέψεις μετατροπής μεταξύ των ομαδικών συνταξιοδοτικών και ΤΕΑ». Όσον αφορά τη δυνατότητα σύγκλισης φορολογικής και λογιστικής βάσης μετά την εφαρμογή των IFRS 17 και IFRS 9, ο κ. Θεοχάρης τόνισε «το Υπουργείο δεν εξετάζει προς το παρόν το ζήτημα, διότι δεν έχει τεθεί ως θέμα από την ένωση ασφαλιστικών. Στο υπουργείο προφανώς και θέλουμε να μειωθεί το διαχειριστικό κόστος των εταιρειών αλλά πρέπει να δούμε τις επιπτώσεις στην φορολογία. Το υπουργείο είναι πρόθυμο να συζητήσει το θέμα μετά την σύσταση ειδικών επιτροπών κατόπιν αίτησης της αγοράς».

Η εκδήλωση ολοκληρώθηκε, με τη συζήτηση πάνελ που συντόνισε ο Φίλιππος Κάσσος, Partner, Audit, Insurance Services της KPMG στην Ελλάδα, με 3 κορυφαία στελέχη από τον ασφαλιστικό κλάδο, τον Τάσο Αναστασίου, Head of General Insurance and Transformation της Εθνικής Ασφαλιστικής, τον Κωνσταντίνο Γιαννιώτη, Group Vice Chairman & CEO της Intersalonica και τον Ιωάννη Κότσιανο, Chief Executive Officer της Allianz Bulgaria Holding (ABH), όπου συζήτησαν για τους λόγους της χαμηλής ασφαλιστικής διείσδυσης, τους παράγοντες που θα συμβάλλουν στην ανάπτυξη της αγοράς, τα εμπόδια και τις ευκαιρίες.

Ο Κωνσταντίνος Γιαννιώτης ανέφερε ότι «Πρέπει να κάνουμε αυτοκριτική ως χώρα. Έχουμε καθήκον ως αγορά να αναζητούμε ότι μπορούμε περισσότερο. Υπάρχει το εξής παράδοξο, είμαστε η μοναδική χώρα με υποχρεωτικότητα ασφάλισης επιχειρήσεων και η μοναδική χώρα στην Ευρώπη που δεν έχουμε υποχρεωτικότητα ασφάλισης κατοικιών που υπάρχει στις υπόλοιπες ευρωπαϊκές, και όχι μόνο, χώρες. Αυτός που έχει μεγαλύτερη την ανάγκη ασφάλισης είναι ο οικονομικά ασθενέστερος καθώς σε περίπτωση ζημίας, δεν έχει την δυνατότητα να αναπληρώσει αυτά που έχασε. Άρα το μέτρο για καθολική ασφάλισης των επιχειρήσεων άνω των 2εκατμ. θέλει ενίσχυση και βελτίωση. Είναι βέβαιο ότι δεν υπάρχει περίπτωση να αντιμετωπιστεί επαρκώς η κλιματική αλλαγή, χωρίς την ιδιωτική ασφάλιση καθώς και να αντιμετωπιστεί επαρκώς το πρόβλημα του συνταξιοδοτικού, το οποίο γίνεται πιο δύσκολο λόγω του δημογραφικού. Όσο λοιπόν καθυστερούμε ως κοινωνία να πείσουμε τον πολιτικό κόσμο να υποστηρίξει πιο δραστικά μέτρα, τόσο μεγαλύτερο θα είναι το κόστος που θα περνάει στην κοινωνία και το κόστος που θα πηγαίνει στον κρατικό προϋπολογισμό. Η κερδοφορία του κλάδου των αυτοκινήτων θα πιεστεί ακόμη περισσότερο το επόμενο διάστημα όπου το 2023 το combine ratio αναμένεται να ξεπεράσει το 100%, ενώ η εξαιρετική απόδοση των προηγούμενων ετών έχει παρέλθει. Δεν επαναλαμβάνουμε λάθη του παρελθόντος. Προσπαθούμε να ασχοληθούμε με ασφάλιση εμπορικών κινδύνων, ασφαλίσεις κατοικιών και βιομηχανικών κινδύνων. Η αγορά θα ακολουθήσει μια ανοδική πορεία».

Ο Ιωάννης Κότσιανος από την πλευρά του τόνισε ότι «Πρέπει ως εταιρείες να βελτιωθούμε πέραν των απαραίτητων, και στην εκπαίδευση και στον τρόπο ενημέρωσης του κοινού. Ως κοινωνία, η ασφαλιστική παράδοση είναι ότι η ασφάλιση είναι κάτι που πρέπει να πληρώσει κάποιος, ένας φόρος, για να μπορέσει να κάνει κάτι άλλο που επιθυμεί. Άρα αυτό δεν βοηθάει κάποιον να σκεφτεί και να διοχετεύσει επιπλέον χρήματα από το εισόδημα του στην ασφάλιση. Η εκπαίδευση στα νέα παιδιά, στις οικογένειες, η οικονομική εκπαίδευση ευρύτερα, κρίνεται αναγκαία καθώς αν κοιτάξουμε τα χρηματοοικονομικά προϊόντα που ο κόσμος επιλέγει εγείρουν, μερικά από αυτά, εύλογα ερωτήματα ως προς το πόσο λογική είναι αυτή η επιλογή, καθώς με τα ίδια ή λιγότερα χρήματα θα μπορούσε να έχει ένα απαραίτητο κεφάλαιο, σε περίπτωση ατυχήματος ή ασθένειας, άρα εκεί μιλάμε για θέμα όχι τόσο διαθέσιμου κεφαλαίου αλλά προτεραιοτήτων. Στην γειτονική χώρα υπάρχουν διάφορες περιπτώσεις καθολικής ασφάλισης ενώ έχει αντιμετωπισθεί αποτελεσματικά και το θέμα των ανασφάλιστων οχημάτων. Τέλος ανάφερε ότι οι διαμεσολαβητές παίζουν ένα σημαντικό ρόλο στην ανάπτυξη του κλάδου και την εκπαίδευση των ασφαλισμένων ενώ ανέπτυξε μία επιτυχημένη πρακτική της εταιρείας του στον τομέα της Υγείας με πελατοκεντρική προσέγγιση».

Τέλος, ο Τάσος Αναστασίου ανέφερε ότι «Το πρόβλημα της διείσδυσης είναι παντού. Πρέπει να κάνουμε την αυτοκριτική και δεν κάνουμε αρκετά για να αναδείξουμε την σημαντικότητα της ασφάλισης. Το ασφαλιστικό προϊόν είναι το σημαντικότερο προϊόν που υπάρχει στην αγορά. Έχουμε δημιουργήσει μια λανθασμένη εικόνα για την σημαντικότητα της ασφάλισης γιατί οι διαδικασίες μας δεν είναι οι πιο εύκολες, υπάρχει όμως βελτίωση. Για τα φορολογικά κίνητρα ανέφερε ότι λειτούργησαν στην Αγγλία ως μοχλός ενίσχυσης της ασφαλιστικής συνείδησης ενώ στην Κύπρο όπου υπάρχει ακόμη η φορολογική απαλλαγή έχει εξαιρετικά αποτελέσματα. Υπάρχει βελτίωση και στην ψηφιοποίηση και στην δική μας σκέψη. Στο κομμάτι της αποζημίωσης βάζουμε εμπόδια στην αποπληρωμή. Οπότε έχουμε πολλά να σκεφτούμε εσωτερικά. Στους εξωγενείς παράγοντες, αν κοιτάξουμε τι χρήματα μένουν στο μέσο Έλληνα δεν είναι αρκετά για αγοράσουν ασφάλεια παρόλο που το κόστος ασφάλισης στην Ελλάδα είναι πολύ χαμηλό. Πρέπει λοιπόν να σκεφτούμε τι ανάγκες έχει ο Έλληνας πολίτης, όχι τι θέλουμε εμείς ως ασφαλιστές και να τα σπρώξουμε στον πελάτη. Αν αλλάξουν αυτά τότε θα υπάρχει βελτίωση. Το πρώτο βήμα πρέπει να το κάνουμε εμείς. Θεωρώ ότι υπάρχουν ευκαιρίες σε πολλούς τομείς όπως και στο ανασφάλιστο 85% των κατοικιών. Συμφωνώ ότι η αγορά θα κινηθεί ανοδικά».