JP Morgan: Overweight στις ελληνικές τράπεζες το 2024 – Οι νέες τιμές στόχοι

- 14/12/2023, 10:49

- SHARE

Iσχυρή ψήφο εμπιστοσύνης προσφέρει και για το 2024 στις ελληνικές τράπεζες ο αμερικανικός χρηματοπιστωτικός κολοσσός JP Morgan, δίνοντας το έναυσμα για τοποθετήσεις στις μετοχές τους.

Σύμφωνα με όσα αναφέρει, για τη χρονιά που έρχεται η σύσταση είναι «Οverweight», καθώς βάσει του δείκτη ROE, δηλαδή της απόδοσης ιδίων κεφαλαίων (το πηλίκο του καθαρού εισοδήματος μιας εταιρείας προς τα ίδια κεφάλαιά της), είναι ιδιαίτερα υποτιμημένες και, άρα, φθηνές.

Θετική συμβολή έχει επίσης το μακροοικονομικό περιβάλλον, με τις ισχυρές προοπτικές ανάπτυξης στην Ελλάδα να υποστηρίζονται από το πρόγραμμα επενδύσεων και μεταρρυθμίσεων 2.0 και τα κεφάλαια του NGEU (RRF), τα οποία, στα 60 δισ. ευρώ, ανέρχονται στο 33% του ΑΕΠ του 2021.

Ειδικότερα, για την Alpha Bank, o oίκος εκτιμά αύξηση κερδών (EPS) για την περίοδο 2023 – 2025 κατά 5%, 4% και 8% αντίστοιχα, λόγω της βελτιωμένης τάσης που παρουσιάζουν τα καθαρά έσοδα από τόκους (NII) καθώς επίσης και άλλων αναθεωρήσεων (mark-to-market) μετά τη δημοσιοποίηση των αποτελεσμάτων γ’ τριμήνου 2023.

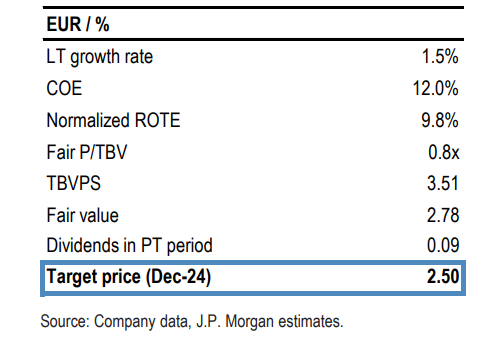

Σε αυτό το πλαίσιο, η JP Morgan θέτει ως νέα τιμή στόχο για τη μετοχή της Alpha τα 2,5 ευρώ έναντι 2,20 ευρώ προηγουμένως και 1,5 ευρώ της τρέχουσας, δίνοντας παράλληλα σύσταση Overweight.

Η νέα τιμή στόχος βασίζεται σε νέες προβλέψεις για το 2026, που ενσωματώνουν ROTE (απόδοση επί ενσώματων ιδίων κεφαλαίων) 10%, COE (κεφαλαιακό κόστος) 12% και 1,5% ρυθμό ανάπτυξης.

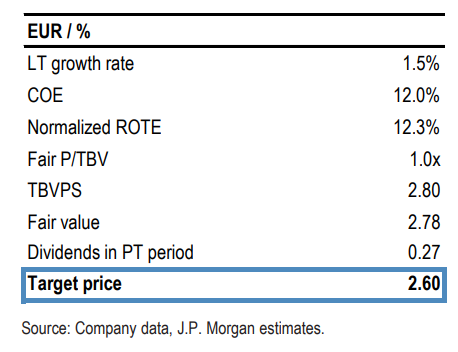

Σε ό,τι αφορά τη Eurobank, η αμερικανική τράπεζα για τη χρονική περίοδο 2023 -2025 βλέπει αύξηση στα EPS κατά 3%/4%/4%, αντίστοιχα, λόγω βελτίωσης στα επιτοκιακά έσοδα. Η τιμή στόχος παραμένει στα 2,6 ευρώ (τρέχουσα 1,6 ευρώ) και η σύσταση OW.

Το μοντέλο αποτίμησης ενσωματώνει ROTE 10%, COE 12%, ρυθμό ανάπτυξης 1,5% και το 55,3% στην Ελληνική Τράπεζα.

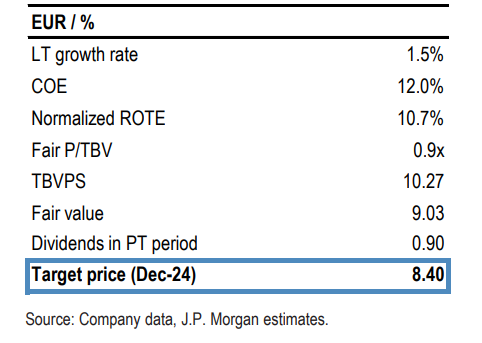

Για την Εθνική Τράπεζα η JP Morgan αυξάνει την εκτίμηση για τα EPS κατά 6%/5%/8%, αντίστοιχα έως το 2025, σε μεγάλο βαθμό εξαιτίας των καλύτερων τάσεων NII και του χαμηλότερου κόστους κινδύνου που αντανακλά τον επιταχυνόμενο ρυθμό εκκαθάρισης των NPEs.

Η νέα τιμή στόχος είναι στα 8,40 ευρώ, από 8,10 ευρώ (τρέχουσα 6,3 ευρώ), που βασίζεται στις νέες προβλέψεις για το 2026 που ενσωματώνουν 11% κανονικοποιημένο ROTE, 12% COE και ρυθμό ανάπτυξης 1,5% – σύσταση OW.

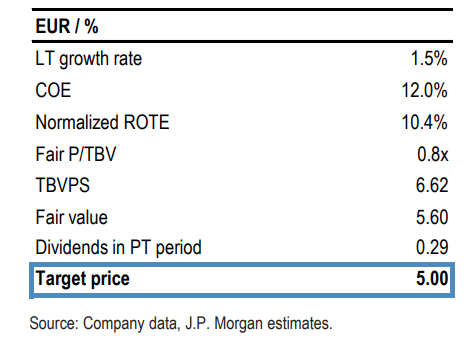

Τέλος, για την Πειραιώς, ο οίκος αυξάνει την εκτίμηση για τα EPS κατά 7%/6%/7%, αντίστοιχα, σε μεγάλο βαθμό λόγω της βελτίωσης στα NII και του χαμηλότερου κόστους κινδύνου κατά τα τελευταία έτη.

Πέρα από τη σύσταση ΟW, η νέα τιμή στόχος είναι στα 5 ευρώ από 4,65 ευρώ και βασίζεται στις νέες προβλέψεις για το 2026 που ενσωματώνουν 10,4% κανονικοποιημένο ROTE, 12% COE και ρυθμό ανάπτυξης 1,5%.