Καλώς ήλθατε στην παλιά οικονομία…

- 06/11/2022, 09:34

- SHARE

PHOTOS: Afp/ Visual Hellas

Στις αρχές του 2022, ο κόσμος ατένιζε το μέλλον με αισιοδοξία. Εξερχόταν από την κρίση της Covid, η οικονομία ανθούσε και οι αγορές κατέγραφαν ιστορικά υψηλά, με καύσιμα τα εταιρικά κέρδη, αλλά και τη χαλαρή νομισματική πολιτική των κεντρικών τραπεζών. Κανείς δεν περίμενε αυτό το οποίο θα ακολουθούσε…

Πλέον, το τοπίο έχει αλλάξει άρδην. «Η ισχυρή ζήτηση, σε συνδυασμό με τις διαταραχές στις αλυσίδες εφοδιασμού, ενίσχυσαν τον πληθωρισμό. Ο πόλεμος στην Ουκρανία ενέτεινε τους γεωπολιτικούς κινδύνους και το κόστος των ενεργειακών προϊόντων. Επίσης, οι τιμές συνεχίζουν να αυξάνονται, ωθώντας τις κεντρικές τράπεζες να αυξήσουν επιθετικά τα επιτόκια» αναφέρει στο Fortune Greece o Managing Director & Global Head της G10 Foreign Exchange Strategy για την Bank of America, Αθανάσιος Βαμβακίδης.

Πράγματι, οι policy makers τραβούν με μανία το σχοινί της σύσφιξης, διαμορφώνοντας ένα περιβάλλον το οποίο επενδυτές θεωρούν «γόνιμο» για συστημικά επεισόδια.

Τα πράγματα είναι δύσκολα και για την Ελλάδα. Σύμφωνα με όσα μας δήλωσε o καθηγητής Οικονομικής Επιστήμης στο Πανεπιστήμιο Αθηνών και πρώην υπουργός Οικονομίας, Γιώργος Αλογοσκούφης, «οι εξελίξεις είναι δυσοίωνες, λόγω της μεγαλύτερης από τον μέσο όρο αύξησης του πληθωρισμού, των στενών περιθωρίων του κρατικού προϋπολογισμού και της σημαντικής επιδείνωσης του ισοζυγίου τρεχουσών συναλλαγών».

Νέα κρίση χρέους;

Υποτίθεται πως οι κυβερνήσεις είχαν διδαχθεί από τις κρίσεις της περασμένης δεκαετίας, οι οποίες έσπειραν κύματα πανικού στον χρηματοπιστωτικό κόσμο και τσάκισαν την πραγματική οικονομία. Δυστυχώς, όμως, το πάθημα δεν έγινε μάθημα. Για άλλη μία φορά είμαστε αντιμέτωποι με δυσθεώρητα αποθέματα χρέους. Το 2007, σύμφωνα με το Διεθνές Νομισματικό Ταμείο, το χρέος των κυβερνήσεων, των εταιρειών και των νοικοκυριών αντιστοιχούσε στο 195% του παγκόσμιου ΑΕΠ. Στο τέλος του 2020, μετά από τόσες προσαρμογές, ξεπέρασε το 256%! Και βαίνει επαχθέστερον, καθώς ο κύκλος των επιτοκιακών αυξήσεων δεν αναμένεται να κλείσει σύντομα, η Covid-19 ακόμη σοβεί και η κρίση στην Ενέργεια μαίνεται.

Σύμφωνα με την επικεφαλής του Διεθνούς Χρηματοπιστωτικού Ινστιτούτου (IIF), Sonja Gibbs, την τελευταία δεκαετία, το παγκόσμιο χρέος αυξήθηκε κατά 90 τρισεκατομμύρια δολάρια, ενώ το ΑΕΠ έχει αυξηθεί μόλις κατά 20 τρισεκατομμύρια δολάρια. Αυτό συνέβη για τρεις λόγους: Οι κυβερνήσεις χρειάστηκε να διασώσουν το χρηματοπιστωτικό σύστημα, έλαβαν μέτρα για τη στήριξη των νοικοκυριών και των επιχειρήσεων, ενώ είναι αντιμέτωπες με τις ανατιμήσεις στο φυσικό αέριο και το ηλεκτρικό ρεύμα.

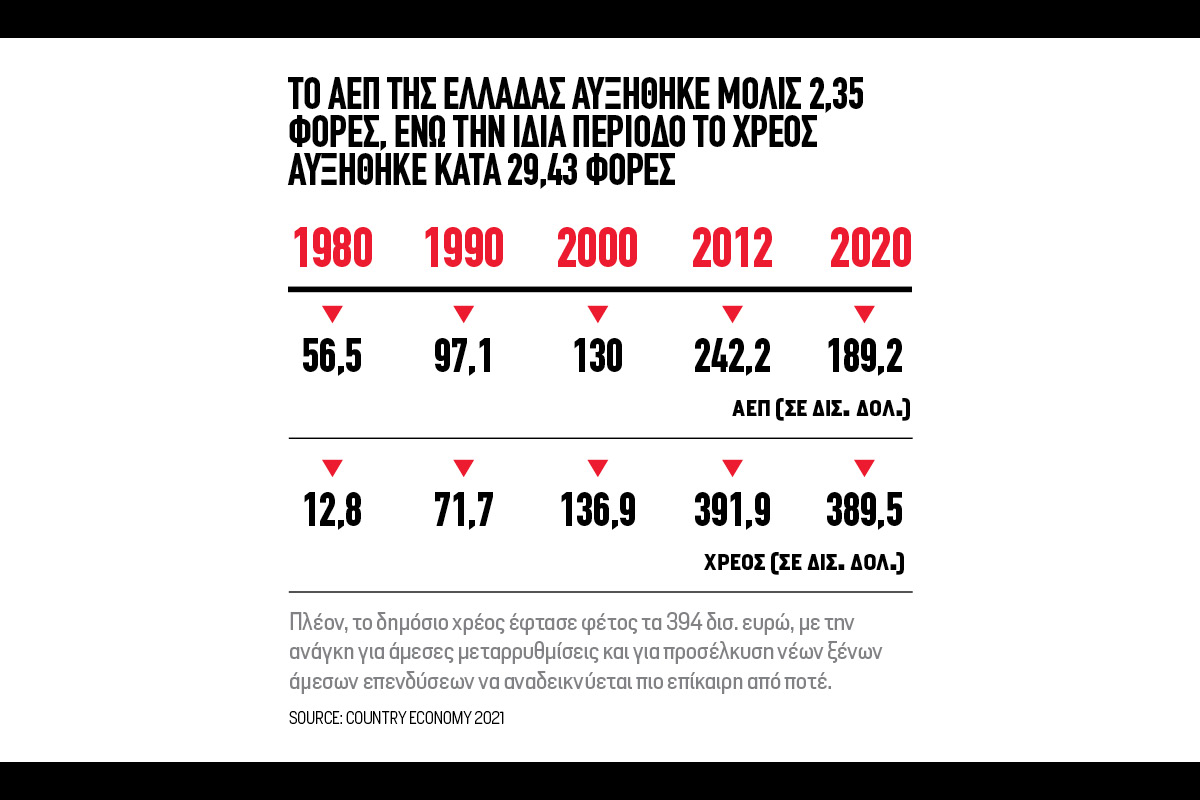

Σε αυτό το πλαίσιο, σύμφωνα με τον καθηγητή του Πανεπιστημίου Πειραιώς και προέδρου του Ινστιτούτου Χρηματοοικονομικού Αλφαβητισμού, Νικόλαο Φίλιππα, «παρά τις βελτιώσεις που έχουν επιτευχθεί, η χώρα μας παραμένει ευάλωτη. Το γεγονός αυτό πιστοποιείται από το υψηλό κόστος δανεισμού των δεκαετών ομολόγων, το οποίο κινείται πέριξ του προβληματικού 5%. Επιπρόσθετα, παραμένουμε το μοναδικό κράτος-μέλος της Ευρωπαϊκής Ένωσης εκτός επενδυτικής βαθμίδας. Όμως, το βασικό πρόβλημα είναι το δημόσιο χρέος, το οποίο έφθασε το 2022 τα 394 δισεκατομμύρια ευρώ!».

Eλληνική οικονομία

Μέχρι στιγμής, με όχημα τις ισχυρές επιδόσεις από τον Τουρισμό, η αναπτυξιακή εξίσωση για την Ελλάδα έχει θετικό πρόσημο. Σε ό,τι αφορά το 2022, όλοι ομονοούν ότι οι ρυθμοί ανάπτυξης θα είναι υψηλοί. Το ΔΝΤ εκτιμά ότι ο ρυθμός αυτός θα είναι 5,2%, το υπουργείο Οικονομικών προβλέπει οριακά υψηλότερο αποτέλεσμα, στο 5,3%, και το ΙΟΒΕ ανάπτυξη 6%.

Το «τοπίο», ωστόσο, θολώνει για το 2023, με το υπουργείο Οικονομικών να εκτιμά ανάπτυξη 2,1% και το ΔΝΤ 1,8%, ενώ κάποιοι «βλέπουν» ακόμα και ύφεση. «Η οικονομική δραστηριότητα θα παραμείνει στάσιμη το α’ εξάμηνο του 2023, προτού επιταχυνθεί το β’ εξάμηνο. Το ασθενές αποτέλεσμα συνεπάγεται αρνητικό ρυθμό ανάπτυξης το 2023 (-0,2%)» αναφέρει ο οίκος αξιολόγησης Fitch Ratings.

«Η ελληνική κυβέρνηση παραμένει δεσμευμένη στον στόχο της δημοσιονομικής εξυγίανσης. Όσο η Ελλάδα συνεχίζει τις μεταρρυθμίσεις, συνεπικουρούμενη από τα κεφάλαια του Ταμείου Ανάκαμψης, δεν συντρέχει λόγος ανησυχίας. Βέβαια, προϋπόθεση είναι να υπάρχει μετά τις εκλογές του 2023 πολιτική σταθερότητα» επισημαίνει ο Αθανάσιος Βαμβακίδης. Από την άλλη, «κρίσιμο ερώτημα είναι κατά πόσον οι χώρες της Ευρωζώνης θα μπορέσουν να συντονίσουν τις πολιτικές τους ώστε να καταπολεμήσουν τον πληθωρισμό, να αντιμετωπίσουν την ενεργειακή κρίση και να αποφύγουν την ύφεση. Οι ως τώρα ενδείξεις δεν είναι ενθαρρυντικές, δεδομένου ότι η Γερμανία φαίνεται να επιλέγει μια στενά εθνική, και όχι ευρωπαϊκή, αντιμετώπιση της ενεργειακής κρίσης» επισημαίνει ο Γιώργος Αλογοσκούφης.

«Το νόμισμά μας, πρόβλημά σας»

Σε σύγκριση με άλλες χώρες, οι Ηνωμένες Πολιτείες προστατεύονται με κάποιον τρόπο. Τα αποθέματα σχιστολιθικού αερίου τις καθιστούν θριαμβεύτριες στον ενεργειακό πόλεμο που έχει ξεσπάσει, ενώ η άνοδος του δολαρίου θα τις βοηθήσει να σταματήσουν τον πληθωρισμό πιο γρήγορα από άλλες χώρες.

Όμως, το ισχυρό «πράσινο νόμισμα» κάνει τη ζωή πιο δύσκολη για όλους τους άλλους. Αυξάνει τον πληθωρισμό στον υπόλοιπο κόσμο και ενισχύει τη ανησυχία όσων έχουν δανειστεί σε δολάρια. Έχουν περάσει περισσότερα από 50 χρόνια από τότε που ο υπουργός Οικονομικών των ΗΠΑ, John Connelly, είπε στους ομολόγους του ότι «το δολάριο είναι το νόμισμά μας, αλλά είναι δικό σας πρόβλημα». Το ρητό είναι και πάλι επίκαιρο σήμερα.

Yπενθυμίζεται πως ο ύπατος εκπρόσωπος της Ε.Ε., Josep Borrell, ξέσπασε λέγοντας ότι οι κεντρικές τράπεζες αναγκάζονται να ακολουθήσουν τις αυξήσεις των επιτοκίων της Fed για να αποτρέψουν την πτώση των νομισμάτων τους έναντι του δολαρίου, και συνέκρινε την επιρροή των ΗΠΑ με την κυριαρχία της Γερμανίας στην ευρωπαϊκή νομισματική πολιτική πριν από τη δημιουργία του ευρώ.

Δραματικοί τόνοι…

Γενικότερα, οι εκκλήσεις, και μάλιστα σε δραματικούς τόνους, για λήψη μέτρων, προκειμένου να αποφευχθεί μια νέα κρίση, αυξάνονται: Το ΔΝΤ εκτιμά ότι οι δείκτες συστημικού κινδύνου είναι στο «κόκκινο», ο επικεφαλής της JP Morgan, Jamie Dimon, προέβλεψε ύφεση και «διόρθωση» των αγορών έως -30%, ενώ ο ιδρυτής του μεγαλύτερου hedge fund στον κόσμο Bridgewater, Ray Dalio, δήλωσε ότι μια «τέλεια καταιγίδα» είναι προ των πυλών. «Οι επιχειρήσεις, οι τράπεζες, τα νοικοκυριά, οι κυβερνήσεις αντιμετωπίζουν μεγάλα προβλήματα. Oι μετοχές θα υποχωρήσουν ως 40%. Η κρίση είναι εδώ» επεσήμανε ο διακεκριμένος οικονομολόγος Nouriel Roubini. «Το τρέχον περιβάλλον ευνοεί την εμφάνιση μαύρων κύκνων. Η μόχλευση είναι τεράστια και τα επιτόκια υψηλά, οπότε θα υπάρξουν… θύματα» υποστήριξε η διευθύντρια παγκόσμιων κεφαλαίων στη Newton Investment Management, Suzanne Hutchins.

Το φθηνό χρήμα των κεντρικών τραπεζών επέτρεψε υπερβολές και τροφοδότησε τον πληθωρισμό. Πολλές κυβερνήσεις έπαψαν να ανησυχούν για τα δημόσια οικονομικά τους, ενώ οι επενδυτές μόχλευσαν υπερβολικά ποσά για να πετύχουν αποδόσεις. Μοιραία, οι «εκδικητές των ομολόγων» ξύπνησαν από τον λήθαργό τους. Το sell off στα βρετανικά Gilts, που προκάλεσε την παρέμβαση της Bank of England, ήταν μια προειδοποιητική βολή.

«Παγκοσμίως βιώνουμε την τελευταία πράξη ενός οικονομικού δράματος, με την υπερφούσκα που έχει δημιουργηθεί, τελικά, να σκάει…» ανέφερε ο ιδρυτής της GMO, Jeremy Grantham, σε ενημερωτικό του σημείωμα, προσθέτοντας: «Βρισκόμαστε σε ένα σταυροδρόμι όπου συναντώνται οι χρηματιστηριακές αξίες και οι θεμελιώδεις πραγματικότητες. Πολλοί αγνόησαν ηθελημένα ότι οι κεντρικές τράπεζες στρέβλωναν τις αγορές».

Από ό,τι φαίνεται λοιπόν, δυστυχώς, δεν μάθαμε. Οι εποχές του χαμηλού πληθωρισμού και της ανάπτυξης έχουν τελειώσει. Επιστρέφουμε σε έναν κόσμο υψηλών επιτοκίων και ανάλογων ομολογιακών αποδόσεων. Σε αυτό το περιβάλλον, τα κρατικά ομόλογα είναι πιο ελκυστικά, ενώ τα μετρητά είναι ο «βασιλιάς». Ο τεχνολογικός κλάδος είναι ευάλωτος, ενώ ευνοούνται παλιές και καθιερωμένες βιομηχανίες. Τρόφιμα και Ενέργεια είναι ο καλύτερος τρόπος για να διαφοροποιηθούν οι επενδυτές. Καλώς ήλθατε στην παλιά οικονομία…