Με τέσσερις βασικούς «παίκτες» στο Χρηματιστήριο η Optima Bank – Στις 27 Σεπτεμβρίου η δημόσια προσφορά

- 21/09/2023, 09:00

- SHARE

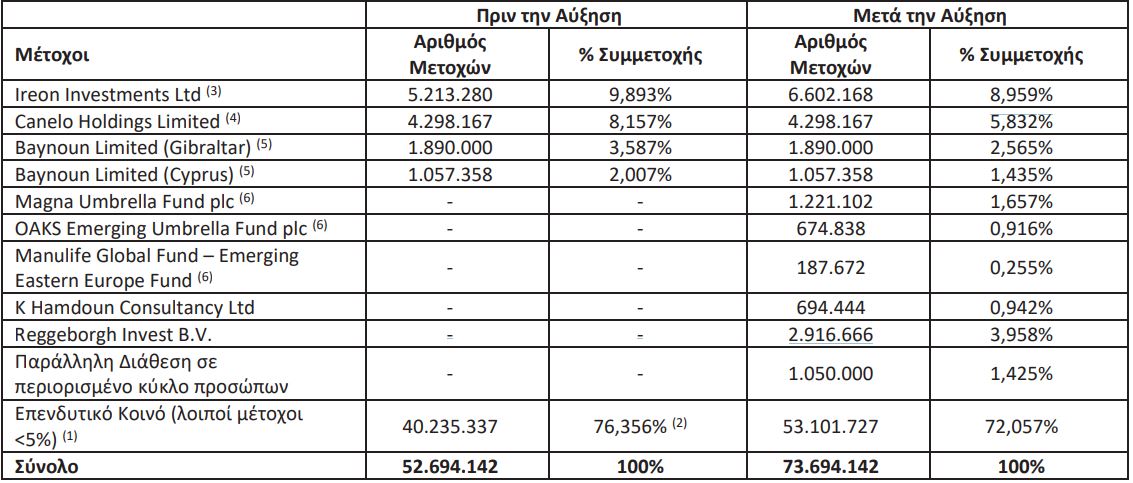

Με τέσσερις βασικούς επενδυτές θα πραγματοποιηθεί η αύξηση μετοχικού κεφαλαίου της Optima Bank ενόψει της εισαγωγής των μετοχών της τράπεζας στο Χρηματιστήριο Αθηνών, αρχής γενομένης από τις 27 Σεπτεμβρίου.

Έτσι, με το «ταβάνι» της αύξησης να τοποθετείται στα 151 εκατ. ευρώ, προκειμένου η Optima να εισέλθει όσο το δυνατόν καλύτερα θωρακισμένη στην ελληνική χρηματαγορά, πέρα από τη Motor Oil, η οποία ήταν γνωστό πως θα συμμετείχε, τράπεζα και ανάδοχοι εξασφάλισαν επιστολές δέσμευσης (commitment letters) από τρεις βασικούς επενδυτές (cornerstone investors).

Η ολλανδική Reggeborgh, επικεφαλής της οποίας είναι ο Henry Holterman, βασικός μέτοχος της Ελλάκτωρ και συνέταιρος της οικογένειας Βαρδινογιάννη, θα εισφέρει 21 εκατ. ευρώ, με το ποσοστό της συμμετοχής του μετά την ΑΜΚ να διαμορφώνεται στο 3,958%.

Το ποσό των 5 εκατ. ευρώ δεσμεύτηκε να βάλει κυπριακή εταιρεία με την επωνυμία Hamdoun Consultancy, ενώ έκπληξη αποτελεί η συμμετοχή με 15 εκατ. ευρώ -μέσω των Magna Umbrella fund, OAKS Emerging Umbrella Fund και Manulife Global Fund- της καναδικής Fiera Capital Corporation, μιας εταιρείας με παγκόσμια δραστηριότητα, τα υπό διαχείριση assets της οποίας ξεπερνούν τα 124 δισεκατομμύρια δολάρια.

Τέλος, η Motor Oil, μέσω θυγατρικής της Ireon Investment, θα μετέχει με ποσοστό 8,959%, και ο Γιάννης Βαρδινογιάννης, μέσω της Canelo Holdings Limited, με 5,832% (αθροιστικά 10 εκατ.).

Βάσει των προϋποθέσεων που έχουν τεθεί για την ΑΜΚ, η ανώτερη τιμή διάθεσης των νέων μετοχών δεν μπορεί να υπερβεί τα 7,4 ευρώ η μία, κάτι το οποίο έχει κατοχυρωθεί αφού ορίστηκε στα 7,2 ευρώ, ενώ το κατώτατο εύρος θα καθοριστεί στις 26 Σεπτεμβρίου. Υπενθυμίζεται πως η ΑΜΚ γίνεται με κατάργηση του δικαιώματος προτίμησης από τους υφιστάμενους μετόχους της τράπεζας, αλλά αυτό δεν τους εμποδίζει να έχουν και εκείνοι συμμετοχή στην αύξηση κεφαλαίου.

Δημόσια προσφορά

Στο μεταξύ, στην τελική ευθεία μπαίνει η δημόσια προσφορά της Optima Bank, που θα λάβει χώρα από τις 27 έως τις 29 Σεπτεμβρίου, με τη διάθεση 21.000.000 νέων, κοινών ονομαστικών μετοχών, ονομαστικής αξίας 3,45 ευρώ. Από αυτές 19.950.000 θα διατεθούν στο κοινό, ενώ μέσω παράλληλης διάθεσης θα προσφερθούν σε περιορισμένο κύκλο προσώπων 1.050.000.

Τυχόν μετοχές που δεν θα διατεθούν μέσω της παράλληλης διάθεσης σε περιορισμένο κύκλο προσώπων θα προσαυξάνουν τον αριθμό των νέων μετοχών που θα διατεθούν μέσω της Δημόσιας Προσφοράς.

Η τράπεζα

Σημειώνεται ότι το 2022 τα κέρδη μετά από φόρους της Optima Bank ξεπέρασαν τα 30 εκατ. ευρώ έναντι 16,7 εκατ. ευρώ το 2021, ενώ τα τελευταία 4 χρόνια λειτουργίας της έχει συγκεντρώσει πάνω από 2,3 δισ. ευρώ σε καταθέσεις και έχει στηρίξει την ελληνική επιχειρηματικότητα με χρηματοδοτήσεις επενδύσεων που υπερβαίνουν τα 1,8 δισ. ευρώ.

Το πρώτο εξάμηνο της τρέχουσας χρήσης τα καθαρά έσοδα από τόκους σε ενοποιημένη βάση ανήλθαν στα 60,7 εκατ. ευρώ, αυξημένα κατά 137%, τα καθαρά έσοδα από προμήθειες ανήλθαν στα 14,3 εκατ. ευρώ (+59%) και τα κέρδη ανά μετοχή διαμορφώθηκαν στο 1,02 ευρώ.

Σήμερα η τράπεζα διαθέτει ένα πανελλαδικό δίκτυο 27 καταστημάτων, αριθμεί πληθώρα βραβεύσεων και διακρίσεων, ενώ επενδύει συνεχώς σε τεχνολογίες αιχμής με σκοπό να προσφέρει τη βέλτιστη εξυπηρέτηση στους πελάτες της.

Κάπως έτσι ήρθε η ώρα να γίνει το πρώτο χρηματοπιστωτικό ίδρυμα που θα διαβεί το κατώφλι του Χρηματιστηρίου Αθηνών μετά από 17 χρόνια.