Moody’s: Θετικό το οutlook των ελληνικών τραπεζών – Βελτιώθηκε η κεφαλαιακή ποιότητα

- 27/04/2022, 12:03

- SHARE

Νέα ισχυρή ψήφο εμπιστοσύνης προς τις ελληνικές τράπεζες δίνει με ενημερωτικό της σημείωμα στις 27 Απριλίου ο οίκος Moody’s.

Eιδικότερα, όπως επισημαίνει, «διατηρήσαμε τη θετική μας προοπτική για το τραπεζικό σύστημα της Ελλάδας (σταθερό Ba3) παρά τις δύσκολες οικονομικές συνθήκες και τις πληθωριστικές πιέσεις, που είναι πιθανό να περιορίσουν την οικονομική ανάπτυξη το 2022, με την οικονομία, πιθανώς, να ανακάμπτει το 2023».

Οι τράπεζες εξακολουθούν να έχουν τη δυνατότητα να μειώσουν περαιτέρω τα μη εξυπηρετούμενα ανοίγματά (NPE) τους, γεγονός το οποίο θα βελτιώσει περαιτέρω την ποιότητα του ενεργητικού τους.

Σύμφωνα με τους αναλυτές του οίκου αξιολόγησης, η ισχυρή εταιρική πιστωτική ζήτηση θα συνεχιστεί, υποστηρίζοντας την κερδοφορία των ελληνικών χρηματοπιστωτικών ιδρυμάτων, ενώ οι ανάγκες για προβλέψεις επί επισφαλειών θα είναι σημαντικά χαμηλότερες.

Τα επίπεδα κεφαλαίου θα σταθεροποιηθούν επειδή οι τράπεζες εκτίμησαν προβλέψεις εμπροσθοβαρώς, με το μεγαλύτερο μέρος των ζημιών να διαπιστώνεται από τις τιτλοποιήσεις NPEs την περίοδο 2020-21. Η δε χρηματοδότηση και η ρευστότητα θα παραμείνουν υγιείς καθώς αυξάνονται οι καταθέσεις.

Οι προοπτικές παραμένουν θετικές

Το λειτουργικό περιβάλλον θα είναι δύσκολο, λέει η Moody’s, αν και τόσο η οικονομική ανάπτυξη όσο και η πιστωτική ζήτηση θα παραμείνουν υγιείς. Σε αυτό το πλαίσιο, αναμένεται αύξηση του πραγματικού ΑΕΠ κατά 3% το 2022 και 4,3% το 2023, μετά από συρρίκνωση 9% το 2020 και ανάκαμψη 8,3% το 2021, λόγω της ανάκαμψης των καταναλωτικών δαπανών και των ισχυρών επιδόσεων της τουριστικής βιομηχανίας.

Η ελληνική οικονομία εισήλθε στο 2022 με ισχυρή δυναμική και σταθερή ανάκαμψη, ωστόσο η στρατιωτική σύγκρουση στην Ουκρανία έχει προκαλέσει σημαντική αύξηση στις τιμές των εμπορευμάτων, κάτι που θα μπορούσε να αποτελέσει σημαντικό περιοριστικό παράγοντα για την ανάπτυξη το 2022.

Από την άλλη, θετικά θα επενεργήσουν, ως γνωστόν, τα ευρωπαϊκά κεφάλαια του Ταμείου Ανάκαμψης, τα οποία αναμένεται να διοχετευθούν στην ελληνική οικονομία, συμβάλλοντας στην αύξηση των πιστωτικών ροών και στον μετριασμό των κινδύνων τους επόμενους 12-18 μήνες.

Ως εκ τούτου, η ποιότητα των δανείων θα βελτιωθεί περαιτέρω καθώς οι τράπεζες συνεχίζουν να περιορίζουν συνεχώς τον όγκο των NPEs.

«Κόκκινα δάνεια»

Υπενθυμίζεται πως οι ελληνικές τράπεζες μείωσαν σημαντικά τα NPEs το 2021, κυρίως μέσω τιτλοποιήσεων, ενώ σχεδιάζουν να συνεχίσουν αυτή την πρακτική το 2022.

Το πρόγραμμα εγγυοδοσίας «Ηρακλής», που παρατάθηκε μέχρι τον Οκτώβριο του 2022, ήταν ένα σημαντικό βήμα για την εξυγίανση των τραπεζικών ισολογισμών, συνεισφέροντας στη μείωση των NPEs.

Σύμφωνα με τη Moody’s, o δείκτης NPE μειώθηκε περίπου στο 10% τον Δεκέμβριο του 2021, από 33% στο τέλος του 2020 και 49% τον Δεκέμβριο του 2016. Παρά την πτώση, ο δείκτης NPE παραμένει στο υψηλότερο επίπεδο σε σχέση με τα υπόλοιπα χρηματοπιστωτικά ιδρύματα στη ζώνη του ευρώ.

Σε αυτό το πλαίσιο, όλες οι ελληνικές τράπεζες έχουν στόχο μονοψήφιο δείκτη NPE τους επόμενους 12-18 μήνες, με δύο από τις μεγαλύτερες τράπεζες να αναφέρουν ήδη από τον Δεκέμβριο του 2021 NPEs περίπου στο 7%.

Τα προσφάτως ανακοινωθέντα πρόσθετα μέτρα κρατικής στήριξης θα συμβάλουν στον μετριασμό των επιπτώσεων από τις πληθωριστικές πιέσεις σε ό,τι αφορά τους ευάλωτους δανειολήπτες.

Επιπλέον, τα νέα δάνεια προς τις επιχειρήσεις, δηλαδή η καθαρή πίστωση προς τον τομέα των μη χρηματοπιστωτικών επιχειρήσεων, έφτασε το 3,8% τον Δεκέμβριο του 2021 σε σύγκριση με ένα χρόνο πριν και θα συμβάλει επίσης στη διατήρηση της βελτίωσης της ποιότητας του ενεργητικού των τραπεζών.

Κεφαλαιακή διάρθρωση

Τα επίπεδα κεφαλαίου θα σταθεροποιηθούν επειδή οι πιστωτικές απώλειες ήταν εμπροσθοβαρείς. Η Moody΄s αναμένει ότι τα επίπεδα κεφαλαίου στον κλάδο θα είναι γενικά σταθερά παρά τις τιτλοποιήσεις NPE, παραμένοντας πάνω από τις ελάχιστες ρυθμιστικές απαιτήσεις.

Οι τέσσερις συστημικές τράπεζες ανέφεραν Common Equity Tier 1 (CET1) περίπου 14% και δείκτη κεφαλαιακής επάρκειας 16,6% τον Δεκέμβριο του 2021, χάρη σε αυξήσεις κεφαλαίου, απομόχλευση και πώληση μη βασικών περιουσιακών στοιχείων/επιχειρήσεων τα τελευταία χρόνια.

Ωστόσο, το υψηλό επίπεδο των αναβαλλόμενων φορολογικών απαιτήσεων θα συνεχίσει να υπονομεύει την ποιότητα του κεφαλαίου των ελληνικών τραπεζών, επειδή αποτελούν περισσότερο από το ήμισυ του CET1 των τραπεζών.

Η κερδοφορία θα αυξηθεί

Οι ελληνικές τράπεζες στρέφουν σταδιακά το ενδιαφέρον τους στη βελτίωση της διαρθρωτικής κερδοφορίας τους, η οποία εξαρτάται σε μεγάλο βαθμό από τα καθαρά έσοδα από τόκους (NII). Παρά την αναμενόμενη πίεση στα περιθώρια κέρδους και στα NII λόγω των πωλήσεων NPE, η Μοοdy’s αναμένει νέα δάνεια, υψηλότερα έσοδα από προμήθειες, συγκράτηση του κόστους και χαμηλότερες προβλέψεις επί επισφαλειών που θα στηρίξουν τα κέρδη των τραπεζών τους επόμενους 12-18 μήνες.

Όλες οι τράπεζες στοχεύουν να επιτύχουν απόδοση ιδίων κεφαλαίων (ROE) κοντά στο 10% έως το 2024, με ορισμένες να έχουν ήδη επιτύχει ROE 6%-7% το 2021.

Η αύξηση του δείκτη ROE θα τους επιτρέψει να αρχίσουν να διανέμουν μερίσματα έπειτα από μια δεκαετία.

Παράλληλα, η δομή χρηματοδότησης και η ρευστότητα θα παραμείνουν υγιείς καθώς αυξάνονται οι καταθέσεις των πελατών. Ως εκ τούτου, ο οίκος αναμένει τη συνέχιση των τρεχουσών συνθηκών χρηματοδότησης και ρευστότητας, με αυξημένες καταθέσεις πελατών και ευνοϊκή χρηματοδότηση από την Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ).

Επισημαίνεται πως διαπιστώνεται έντονη αύξηση στις καταθέσεις πελατών κατά την περίοδο 2020-21 (14% το 2020 και 10% το 20212), κάτι που μείωσε σημαντικά τους δείκτες δανείων/καταθέσεων σε λιγότερο από 70%, ενώ σημαντικά σε ό,τι αφορά τη ρευστότητα συνέβαλε η αποδοχή των ελληνικών ομολόγων ως collateral από την ΕΚΤ.

Οι τέσσερις συστημικές τράπεζες ανέφεραν μέσο δείκτη κάλυψης ρευστότητας 195% τον Δεκέμβριο του 2021.

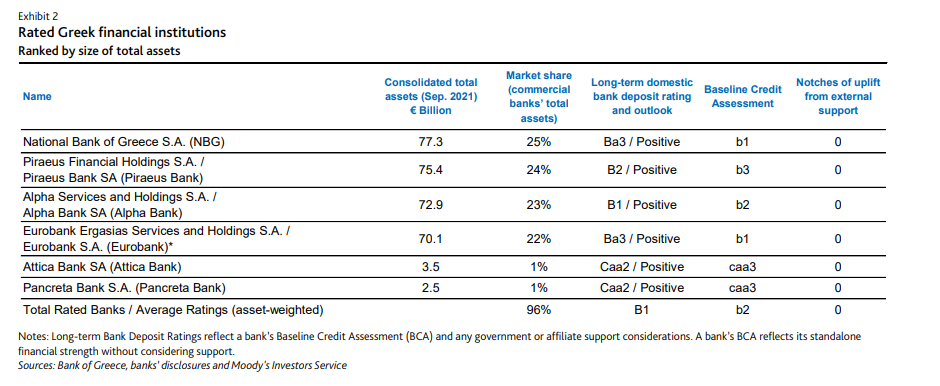

Το rating των ελληνικών τραπεζών