Οι «αρκούδες» των ευρωπαϊκών αγορών βρυχώνται ξανά. Μπορούν οι μετοχές να αντέξουν την πίεση;

- 26/07/2023, 11:48

- SHARE

Μπορούν οι ευρωπαϊκές μετοχές να αντέξουν την επερχόμενη ύφεση; Δεδομένου ότι οι οικονομικές προοπτικές της ευρωζώνης εξασθενούν, το φετινό ράλι στα χρηματιστήρια γίνεται… όλο και πιο εύθραυστο — ειδικά λόγω του γεγονότος ότι η Ευρωπαϊκή Κεντρική Τράπεζα συνεχίζει να αυστηροποιεί τους όρους της νομισματικής πολιτικής.

Ο δείκτης Stoxx Europe 600 σημειώνει άνοδο σχεδόν 12% φέτος, με τον υψηλής κεφαλαιοποίησης Stoxx 50 να «σκαρφαλώνει» περισσότερο από 17%.

Σε αυτή την αύξηση συνέβαλαν όλα τα υποσχόμενα σημάδια ευρωπαϊκής οικονομικής ανθεκτικότητας, τα κέρδη πρώτου τριμήνου και το ράλι το οποίο κατέγραψαν οι τεχνολογικές μετοχές χάρη στην τεχνητή νοημοσύνη, που «ανέβασε» τις μετοχές παγκοσμίως. Όμως ο ενθουσιασμός μειώνεται.

Πλέον, οι αναλυτές δεν βλέπουν κανένα λόγο για αγορά μετοχών. Σε έρευνα του Bloomberg News προβλέπεται πτώση 2% στον ευρύτερο δείκτη μέχρι το τέλος του έτους, με αρκετές μεγάλες επενδυτικές τράπεζες να αναμένουν μεγαλύτερη πτώση. Η έρευνα της Bank of America Corp. τον Ιούλιο για τους ευρωπαίους διαχειριστές κεφαλαίων δείχνει ότι τα δύο τρίτα των επενδυτών αναμένουν πτώση των μετοχών το υπόλοιπο του τρέχοντος έτους. Περισσότερο από το 80% των ερωτηθέντων εκτιμούν ότι τα κέρδη ανά μετοχή θα επιδεινωθούν.

Η αιτιολόγηση των φετινών κερδών γίνεται ακόμα πιο δύσκολη. Οι αναλυτές της JPMorgan Chase & Co. σημειώνουν ότι, αφότου 90 μεγάλες ευρωπαϊκές εταιρείες ανέφεραν τα κέρδη τους για το δεύτερο τρίμηνο, η αντίδραση στα καλύτερα από τα αναμενόμενα αποτελέσματα δεν είναι τόσο έντονη όσο συνήθως. Μέχρι στιγμής, περίπου οι μισές από τις εταιρείες έχουν ξεπεράσει τις προβλέψεις για τα κέρδη ανά μετοχή.

Ωστόσο, οι πρόδρομοι δείκτες για την επιχειρηματική δραστηριότητα στην Ευρωζώνη για τον Ιούλιο που δημοσιεύθηκαν τη Δευτέρα προοιωνίζονται ένα ζοφερό μέλλον.

Η ισχύς που απεικονιζόταν σε αυτούς τους δείκτες κατά τους πρώτους τέσσερις μήνες του τρέχοντος έτους ήταν σημαντικός παράγοντας για τα κέρδη των μετοχών στην ΕΕ. Όμως, ο δείκτης μεταποίησης του μπλοκ βρίσκεται τώρα σταθερά σε ζώνη συστολής, στις 42,7 μονάδες. Αυτό είναι το χειρότερο επίπεδο από τους πρώτους μήνες της πανδημίας. Η γερμανική μεταποίηση βρίσκεται σε ακόμη πιο βαθιά τρύπα, στις 38,8 μονάδες. Ο δείκτης του τομέα των περιφερειακών υπηρεσιών εξακολουθεί να είναι λίγο πάνω από το όριο των 50 μονάδων, που δείχνει ανάπτυξη, αλλά κινήθηκε πολύ κάτω από τις προσδοκίες των οικονομολόγων. Ο σύνθετος δείκτης διολίσθησε στις 48,9 μονάδες – κάτι που υποδηλώνει ότι η οικονομική ανάπτυξη μπορεί να γίνει αρνητική.

Ζοφερά δεδομένα

Τα στοιχεία PMI της Γαλλίας και της Γερμανίας δείχνουν ότι οι δύο μεγαλύτερες οικονομίες παραπαίουν, με πολύ χειρότερες από τις αναμενόμενες τιμές. Η γερμανική οικονομία βρίσκεται ήδη σε ύφεση μετά από δύο τρίμηνα συρρίκνωσης, ενώ οι προοπτικές της Γαλλίας φαίνεται να επιδεινώνονται αισθητά. Ο PMI της μεταποίησης έφτασε στο χαμηλό 38 μηνών, στις 44,5 μονάδες.

Τα στοιχεία για το ακαθάριστο εγχώριο προϊόν του δεύτερου τριμήνου που αναμένεται στις 31 Ιουλίου αναμένεται να παρουσιάσουν αύξηση 0,2%. Η τριμηνιαία ανασκόπηση της ΕΚΤ τον Ιούνιο αναθεώρησε επί τα χείρω την εκτίμησή της για την ανάπτυξη για το 2023 στο 0,9%, με τις προβλέψεις για τα επόμενα δύο χρόνια να ανακάμπτουν κατά 1,5% και 1,6%, αντίστοιχα. Αυτές οι προβλέψεις φαίνονται όλο και πιο αισιόδοξες.

Οι τιμές των μετοχών καθορίζονται από τα μελλοντικά κέρδη, αλλά η οικονομική δυναμική εξασθενεί. Υπάρχουν πολλά αντίθετοι άνεμοι. Η υπερβολική ζέστη σε όλη την Ευρώπη θα επιβαρύνει τα έσοδα από τον Τουρισμό, λαμβανομένου υπόψη πως οι μεσογειακές χώρες απολάμβαναν την απαραίτητη ώθηση μετά την πανδημία από την ανάκαμψη των ταξιδιών. Οι δύο κλάδοι με τις καλύτερες επιδόσεις του Stoxx Europe 600 φέτος είναι οι επιμέρους δείκτες λιανικής και αναψυχής, σημειώνοντας αύξηση 28% και 23% αντίστοιχα.

Οι αναλυτές της JPMorgan προειδοποιούν ότι το όφελος από τις χαμηλότερες τιμές του φυσικού αερίου φέτος, μετά την εκτόξευση των τιμών η οποία ακολούθησε τη ρωσική εισβολή στην Ουκρανία, εξασθενεί. Όπως επισημαίνεται, ότι η αποσπασματική ανάκαμψη της Κίνας μετά την πανδημία παραμένει ένας κίνδυνος για τις εξαγωγές της ευρωζώνης. Εν τω μεταξύ, η σχετική ισχύς του ευρώ σε σύγκριση με τα νομίσματα των εμπορικών εταίρων του, η οποία έχει φτάσει σε ιστορικό υψηλό, περιορίζει τον εξαγωγικό τομέα.

O παράγων ΕΚΤ

Πέρα από τα παραπάνω, η ΕΚΤ δεν είναι ακόμη έτοιμη να εστιάσει στις ταλαιπωρημένες οικονομικές προοπτικές, με τον πληθωρισμό να αποτελεί το κύριο μέλημα των υπευθύνων χάραξης πολιτικής. Την ερχόμενη Πέμπτη αναμένεται επιτοκιακή αύξηση 25 μ.β., που θα ανεβάσει το επιτόκιο καταθέσεων στο 3,75%. Αυτή θα είναι η ένατη αύξηση σε ένα χρόνο.

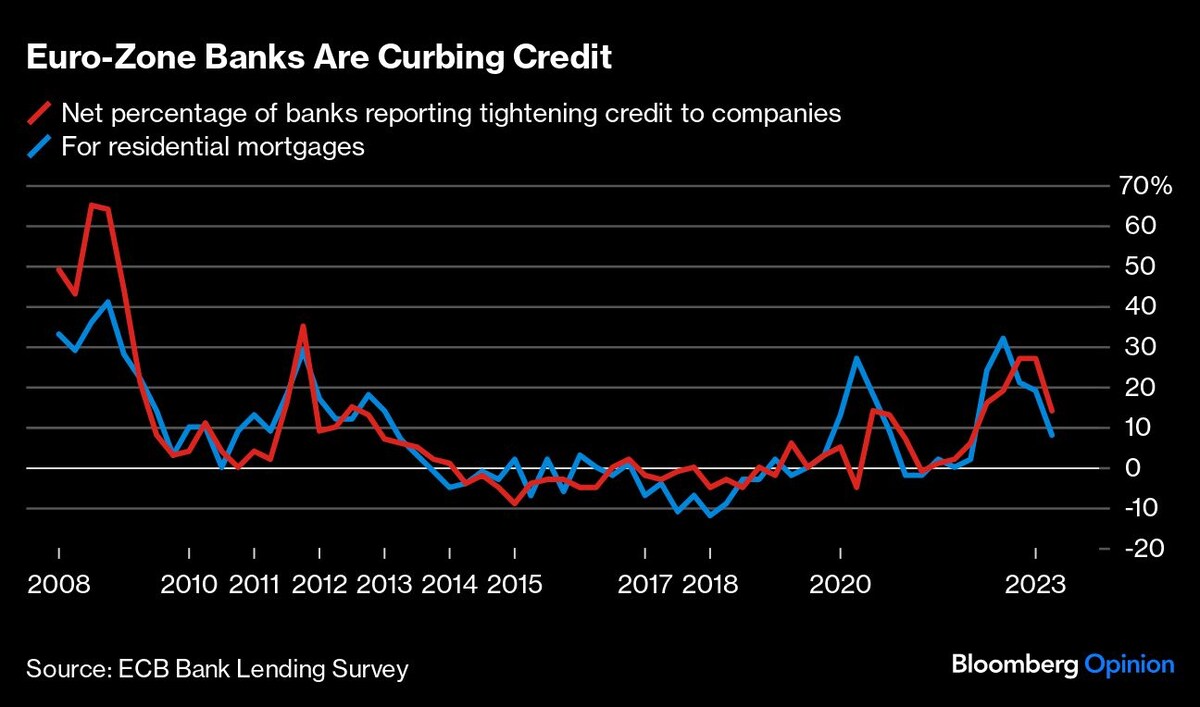

Τώρα, το αν η ΕΚΤ κάνει εκ νέου αύξηση τον Σεπτέμβριο, είναι προς συζήτηση. Ωστόσο, ακόμη και μια παύση δεν σημαίνει ξαφνικό τέλος στην απόσυρση των νομισματικών κινήτρων. Σωρεύοντας τη μιζέρια που επικρατεί, η τριμηνιαία έρευνα της ΕΚΤ για τον τραπεζικό δανεισμό που δόθηκε στη δημοσιότητα την Τρίτη έδειξε περαιτέρω αυστηροποίηση των πιστωτικών όρων για τα νοικοκυριά και τις επιχειρήσεις. Η ζήτηση για επιχειρηματικά δάνεια μειώθηκε σε ιστορικά χαμηλά επίπεδα – κάτι που προμηνύει άσχημα μαντάτα για τις εταιρικές επενδύσεις και αποτελεί προειδοποιητικό καμπανάκι για τους επενδυτές.

Το θέμα είναι πως οι κεντρικές τράπεζες δεν έχουν καμία διάθεση να αλλάξουν κατεύθυνση έως ότου υπάρξουν αδιαμφισβήτητες ενδείξεις ότι ο πληθωρισμός υποχωρεί. Παρότι ο δείκτης τιμών καταναλωτή στην ευρωζώνη έχει μειωθεί στο μισό, στο 5,5% από το ανώτατο 10,9% τον Οκτώβριο του περασμένου έτους, η εστίαση έχει μετατοπιστεί σταθερά στο πόσο σταθερά παραμένουν τα επίπεδα του πυρήνα και των μισθών. Μέχρι λοιπόν ο πληθωρισμός νικηθεί, οι ταύροι των ευρωπαϊκών μετοχών θα πρέπει να συνεχίσουν να αισθάνονται νευρικότητα για τις προοπτικές της αγοράς.