Πόσο κοστίζει η ψηφιακή ασφάλεια στις τράπεζες

- 14/03/2017, 19:15

- SHARE

Έρευνα της Kaspersky Lab και της B2B International για τις επενδύσεις των χρηματοπιστωτικών ιδρυμάτων στις ψηφιακές τους υποδομές.

Τα χρηματοπιστωτικά ιδρύματα βρίσκονται υπό την πίεση να εντείνουν την ασφάλεια τους, καθώς τάσεις όπως το mobile banking θέτουν τις αμυντικές υποδομές των τραπεζικών πληροφοριακών συστημάτων σε καθεστώς αυξημένου ρίσκου ψηφιακών επιθέσεων. Όλο και περισσότεροι πελάτες παίζουν σημαντικό ρόλο στον εντοπισμό περιστατικών ασφαλείας, καθώς το ένα τέταρτο (24%) των χρηματοπιστωτικών ιδρυμάτων δηλώνει ότι αρκετές από τις απειλές που αντιμετώπισε το 2016 αναγνωρίστηκαν και αναφέρθηκαν από τους πελάτες του.

Σύμφωνα με την Έρευνα Financial Institutions Security Risks, που πραγματοποιήθηκε από την Kaspersky Lab και τη B2B International, οι επενδύσεις στην ασφάλεια βρίσκονται ψηλά στη λίστα προτεραιοτήτων τραπεζών και χρηματοπιστωτικών ιδρυμάτων. Υποφέροντας από επιθέσεις τόσο εναντίον των δικών τους υποδομών όσο και εναντίον των πελατών τους, οι τράπεζες λιανικής έχουν τριπλάσιες χρηματικές δαπάνες σε σύγκριση με μη χρηματοπιστωτικούς οργανισμούς αντίστοιχου μεγέθους. Επιπλέον, το 64% των τραπεζών παραδέχεται ότι θα επενδύσει στη βελτίωση της ασφάλειας των δικών του πληροφοριακών συστημάτων ανεξάρτητως από την απόδοση της επένδυσης, προκειμένου να ανταποκριθεί στις αυξανόμενες απαιτήσεις των κυβερνητικών ρυθμιστικών αρχών, των ανώτατων διοικητικών στελεχών αλλά και των πελατών του.

Παρότι οι τράπεζες καταβάλουν σημαντικές προσπάθειες αλλά και μεγάλο μέρος του προϋπολογισμού τους ώστε να διασφαλίσουν την περίμετρο τους απέναντι σε γνωστές και άγνωστες ψηφιακές απειλές, προστατεύοντας όλο το εύρος των πληροφοριακών συστημάτων που υπάρχουν αυτή τη στιγμή – από τα πιο παραδοσιακά μέχρι τα πιο εξειδικευμένα, τα ATMs και τα τερματικά σημεία πώλησης – παρότι αυτό έχει αποδειχτεί δύσκολο. Το τεράστιο και συνεχώς μεταβαλλόμενο περιβάλλον των απειλών, σε συνδυασμό με την πρόκληση βελτίωσης της συμπεριφοράς των πελατών αναφορικά με την ασφάλειά τους έχει δώσει στους απατεώνες ακόμα περισσότερα τρωτά σημεία προς εκμετάλλευση.

Αναδυόμενοι κίνδυνοι: Επιθέσεις Κοινωνικής Μηχανικής σε Τραπεζικούς Λογαριασμούς

Οι αναδυόμενοι κίνδυνοι που σχετίζονται με το mobile banking τονίζονται στην έκθεση ως μια τάση που μπορεί να εκθέσει τις τράπεζες σε νέες ψηφιακές απειλές. Το 42% των τραπεζών προβλέπει ότι η συντριπτική πλειονότητα των πελατών του θα χρησιμοποιήσει το mobile banking μέσα στα επόμενα τρία χρόνια, αλλά παραδέχεται ότι οι χρήστες είναι πολύ απρόσεκτοι με την online συμπεριφορά τους. Η πλειονότητα των τραπεζών που συμμετείχαν στην έρευνα παραδέχθηκε (46%) ότι οι πελάτες της δέχονται συχνά επίθεση από προσπάθειες phishing, με το 70% των τραπεζών να αναφέρει περιστατικά οικονομικής απάτης ως αποτέλεσμα, τα οποία οδήγησαν σε χρηματική απώλεια.

Η άνοδος των επιθέσεων phishing και κοινωνικής μηχανικής εναντίον πελατών, έχει οδηγήσει τις τράπεζες να επανεκτιμήσουν τα μέτρα ασφαλείας που λαμβάνουν στον τομέα αυτό. Το 61% των ερωτηθέντων θεωρεί τη βελτίωση της ασφάλειας εφαρμογών και ιστοσελίδων που χρησιμοποιούν οι πελάτες του ως μία από τις κύριες προτεραιότητες του στον τομέα της ασφάλειας, ενώ ακολουθεί η εφαρμογή πιο πολύπλοκων μεθόδων πιστοποίησης και επαλήθευσης των λεπτομερειών σύνδεσης (βασική προτεραιότητα για το 52%).

Αν και είναι ευάλωτες στα phishing τεχνάσματα και εργαλεία που έχουν ως στόχο τους πελάτες τους, οι τράπεζες εξακολουθούν να ανησυχούν περισσότερο για έναν άλλο «παλιό εχθρό» – τις στοχευμένες επιθέσεις. Και έχουν πολύ καλούς λόγους για να ανησυχούν, καθώς οι στοχευμένες μέθοδοι επίθεσης αποτελούν ολοένα και πιο κοινό τόπο, με τις πλατφόρμες για υπηρεσίες malware-as-a-service να χρησιμοποιούνται με σκοπό να βλάψουν ακόμα και χρηματοπιστωτικούς οργανισμούς.

Στοχευμένες Επιθέσεις: Επίμονες Απειλές

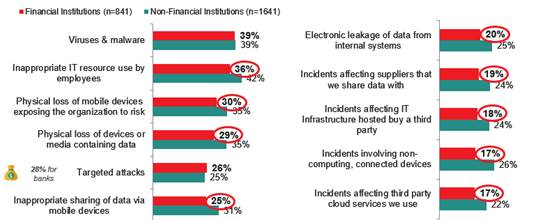

Η εμπειρία των πραγματικών περιστατικών μας δείχνει ότι οι επενδύσεις στον τομέα της ασφάλειας στον χρηματοπιστωτικό κλάδο αξίζουν τον κόπο, στις περισσότερες περιπτώσεις – τα χρηματοπιστωτικά ιδρύματα αναφέρουν σημαντικά λιγότερα συμβάντα ασφαλείας σε σύγκριση με εταιρείες του ίδιου μεγέθους σε άλλους κλάδους – με μόνη εξαίρεση τις στοχευμένες επιθέσεις και το κακόβουλο λογισμικό. Η ανίχνευση της μη φυσιολογικής, κι ενδεχομένως κακόβουλης δραστηριότητας, που συνδυάζει νόμιμα εργαλεία με fileless κακόβουλο λογισμικό, απαιτεί ένα συνδυασμό προηγμένων αντι-στοχευμένων λύσεων και εκτεταμένη Πληροφόρηση στον τομέα της ασφάλειας. Επιπλέον, το 59% των χρηματοπιστωτικών επιχειρήσεων δεν έχει υιοθετήσει ακόμα Πληροφόρηση τρίτων για απειλές.

Η κοινή χρήση Πληροφόρησης για απειλές θα μπορούσε να βοηθήσει τις τράπεζες να προσδιορίσουν νέες και αναδυόμενες απειλές γρήγορα, ένα σημαντικό σημείο που αξίζει την προσοχή τους, λαμβάνοντας υπόψη τα χαμηλά επίπεδα ανησυχίας των τραπεζών για μερικές από τις πιο ευάλωτες συσκευές τους, όπως τα ΑΤΜ. Η ανταλλαγή πληροφορίων με τρίτους, στο πλαίσιο αυτό, θα μπορούσε να βοηθήσει τις τράπεζες να προετοιμαστούν για τις απειλές που δεν μπορούν να περιμένουν και να προβλέψουν με άλλο τρόπο.

Προστασία ATM: Χαμηλό επίπεδο ανησυχίας, υψηλή ευπάθεια

Οι τράπεζες παρουσιάζουν συγκριτικά χαμηλά επίπεδα ανησυχίας για την απειλή της οικονομικής ζημίας που οφείλεται σε επιθέσεις εναντίον ΑΤΜ, παρά το γεγονός ότι είναι εξαιρετικά ευάλωτες σε επιθέσεις αυτού του είδους. Μόνο το 19% των τραπεζών ασχολείται με επιθέσεις σε ΑΤΜ και μηχανήματα ανάληψης μετρητών, παρά το αυξανόμενο ποσοστό των κακόβουλων προγραμμάτων που στοχεύουν αυτό το μέρος της υποδομής μιας τράπεζας (στο πλαίσιο της ανασκόπησης απειλών για το 2016 αναφέρουμε μια αύξηση της τάξης του 20% σε κακόβουλο λογισμικό με στόχο ΑΤΜ σε σύγκριση με το 2015).

Ο Veniamin Levtsov, Αντιπρόεδρος, Enterprise Business της Kaspersky Lab, σχολιάζει: «Η καταπολέμηση των συνεχώς μεταβαλλόμενων απειλών με στόχο τη δική τους υποδομή για τον τομέα της Πληροφορικής και των λογαριασμών πελατών τους είναι μια καθημερινή πρόκληση για τα χρηματοπιστωτικά ιδρύματα. Για την υιοθέτηση μιας αποτελεσματικής λύσης, που θα προστατεύει όλα τα σημεία της τρωτότητας, απαιτείται η βιομηχανία των χρηματοπιστωτικών υπηρεσιών να διαθέτει διάφορα βασικά στοιχεία, όπως: η οικοδόμηση μιας εξαιρετικά ολοκληρωμένης προστασίας αντι-στοχευμένων επιθέσεων, η εφαρμογή πολλαπλών καναλιών ασφαλείας κατά της απάτης και η λήψη χειροπιαστής Πληροφόρησης για τις εξελισσόμενες απειλές».