ΕΚΤ και Fed αλλάζουν το παγκόσμιο νομισματικό «παιχνίδι»

- 12/03/2015, 20:00

- SHARE

H ΕΚΤ και η Ομοσπονδιακή Τράπεζα των ΗΠΑ στο τιμόνι μιας μαζικής συναλλαγματικής μετατόπισης.

του Γκόφρεϊ Σμιθ

Η πτώση του ευρώ συνεχίζεται. Και δεν είμαστε κοντά στο τέλος της ακόμα, σύμφωνα με ορισμένους από τους μεγαλύτερους παίκτες στις αγορές ξένου συναλλάγματος στον κόσμο.

Το ενιαίο ευρωπαϊκό νόμισμα υποχώρησε σε νέο χαμηλό 12 ετών στα 1,0560 δολάρια την Τρίτη, λόγω του κύματος φρέσκου χρήματος που εκδίδεται στο πλαίσιο του νέου προγράμματος ποσοτικής χαλάρωσης της Ευρωπαϊκής Κεντρικής Τράπεζας. Έχει πλέον υποχωρήσει κατά το εκπληκτικό ποσοστό 18% έναντι του δολαρίου σε λίγο περισσότερο από τέσσερις μήνες.

Αυτή είναι μια τεράστια διακύμανση της συναλλαγματικής ισοτιμίας που προβάλλει κατ’ ουσία μια σχετική αξία για τους δύο μεγαλύτερους οικονομικούς συνασπισμούς στον κόσμο. Οι οικονομικές οντότητες τέτοιου μεγέθους υποτίθεται ότι δεν πρέπει να μεταβάλλουν την αξία τους τόσο γρήγορα. Αλλά το κάνουν, όταν τα θεσμικά όργανα που ελέγχουν την προσφορά χρήματος σε αυτές αρχίζουν να παίρνουν αντίθετες κατευθύνσεις, κάτι που μάλλον συμβαίνει σε αυτή την περίπτωση.

Η Ομοσπονδιακή Τράπεζα των ΗΠΑ, αφού ακολούθησε μια άνευ προηγουμένου χαλαρή νομισματική πολιτική για να σώσει τις ΗΠΑ από τη Μεγάλη Ύφεση, είναι τώρα στα πρόθυρα της αύξησης των επιτοκίων για πρώτη φορά μετά από σχεδόν μια δεκαετία, μετά από ένα ακόμη ξεφούσκωμα στα στοιχεία για την απασχόληση την περασμένη εβδομάδα.

Ο διοικητής της Ομοσπονδιακής Τράπεζας του Σαίντ Λούις, Τζέιμς Μπούλαρντ, δήλωσε στους Financial Times σε μια συνέντευξη που δημοσιεύθηκε την Τετάρτη ότι η αύξηση των επιτοκίων έχει καθυστερήσει, λέγοντας «έχουμε καθυστερήσει λίγο αυτή τη διαδικασία». Ο Μπούλαρντ δεν είναι από τα μέλη με δικαίωμα ψήφου στη Fed φέτος, αλλά έχει τη φήμη ότι είναι το κέντρο χάραξης πολιτικής της τράπεζας.

Εν τω μεταξύ, στη Φρανκφούρτη η Ευρωπαϊκή Κεντρική Τράπεζα, αφότου προσπάθησε να ξεπεράσει τα χρόνια της κρίσης χωρίς ποσοτική χαλάρωση, τελικά σήκωσε λευκή σημαία προς το τέλος του περασμένου έτους, παραδεχόμενη ότι η απειλή του αποπληθωρισμού ήταν όλο και πιο υπαρκτή.

Με δεδομένο το πόσο σαφείς ήταν αυτές οι τάσεις και το πόσο καλά ήταν γνωστή εκ των προτέρων η φιλοσοφία των δύο κεντρικών τραπεζών, η ευκρίνεια των κινήσεων αυτής της εβδομάδας ήταν μια έκπληξη για πολλούς στις αγορές. Κάποιοι μπορεί να είχαν αμφιβολίες, τουλάχιστον μέχρις ότου ο πρόεδρος Μάριο Ντράγκι επανέλαβε τη δέσμευσή του την περασμένη Πέμπτη, ότι η ΕΚΤ ήταν πραγματικά πρόθυμη να αγοράσει κυρίως κρατικά ομόλογα αξίας 60 δισεκατομμυρίων ευρώ κάθε μήνα, παρόλο που επρόκειτο να καταγράψει ζημίες αν τα διακρατούσε μέχρι τη λήξη τους. Μεταξύ των γερμανικών κρατικών ομολόγων, τη μεγαλύτερη ενιαία αγορά χρέους στην Ευρωζώνη, κανένα ομόλογο που λήγει πριν από το 2022 δεν έχει θετική απόδοση.

Με τη μείωση των αποδόσεων των ομολόγων του ευρώ λόγω της κίνησης της ΕΚΤ, ευρωπαϊκά κεφάλαια απομακρύνονται από την Ευρωζώνη σε αναζήτηση καλύτερων αποδόσεων. Οι αναλυτές της Deutsche Bank λένε ότι αυτό είναι μια διαδικασία που θα έχει μεγάλη διάρκεια. Με την κάμψη της εγχώριας ζήτησης λόγω των πολιτικών λιτότητας, η Ευρωζώνη έχει δημιουργήσει τεράστια πλεονάσματα τρεχουσών συναλλαγών που πρέπει να ανακυκλωθεί στο εξωτερικό.

Το ευρώ εμφανίζεται αδύναμο έναντι σχεδόν των πάντων τώρα. Σημείωσε νέα ιστορικά χαμηλά οκτώ ετών έναντι της στερλίνας την Τρίτη, τον πιο σημαντικό ευρωπαϊκό εμπορικό εταίρο της Ευρωζώνης, και αναμένεται να υποχωρήσει και έναντι του ελβετικού φράγκου, της σουηδικής κορώνας και της δανέζικης κορώνας, εάν οι κεντρικές τράπεζες των χωρών αυτών δεν καταφύγουν σε απεγνωσμένα μέτρα για να το αποτρέψουν.

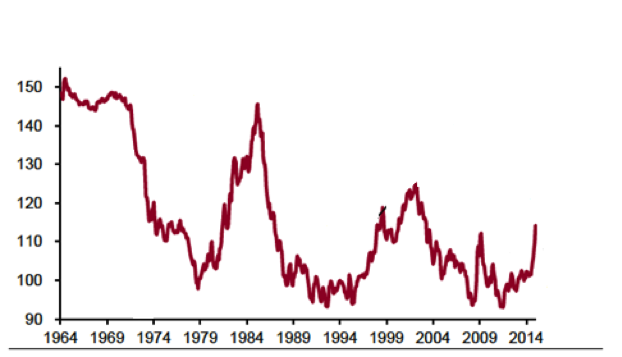

Τα νομίσματα, βέβαια, ποτέ δεν καταρρέουν εντελώς, εκτός από περιόδους κατακλυσμιαίων γεγονότων, όπως ο πόλεμος ή ο υπερπληθωρισμός. Αλλά είναι σαφές από το διάγραμμα που ακολουθεί ότι το ευρώ εξακολουθεί να έχει αρκετό περιθώριο πτώσης πριν φτάσει τα ιστορικά εμπορικά σταθμισμένα χαμηλά όλων των εποχών.

Αλλά το ευρώ είναι, φυσικά, μόνο η μία πλευρά. Και τίποτα από αυτά δεν θα ήταν τόσο δραματικό, αν το δολάριο δεν βρισκόταν στην ισχυρότερη πορεία του εδώ και πάνω από μια δεκαετία. Έχει ήδη ενισχυθεί περισσότερο από ότι κατά τη διάρκεια του πανικού του 2008, όταν οι επενδυτές σε όλο τον κόσμο ξεφορτώνονταν «επικίνδυνα» περιουσιακά στοιχεία σε αγορές του εξωτερικού αναζητώντας ασφάλεια στη διαρκή υπόσχεση του Υπουργείου Οικονομικών των ΗΠΑ.

Σύμφωνα με τους αναλυτές της Credit Suisse, αυτή η τάση επίσης έχει πολύ δρόμο ακόμα. Η διαρθρωτική στροφή προς τα κάτω των τιμών της ενέργειας και το φαινομενικά ασταμάτητο κύμα τεχνολογικής καινοτομίας έχουν αποκαταστήσει την εμπιστοσύνη στις μακροπρόθεσμες προοπτικές των ΗΠΑ στο υψηλότερο επίπεδο εδώ και πολλά χρόνια. Αν και αυτό δεν εξαλείφει κάποιους από τους άλλους κινδύνους των ΗΠΑ, όπως οι μη χρηματοδοτούμενες υποχρεώσεις συνταξιοδότησης και ιατροφαρμακευτικής περίθαλψης, μεταβάλλει ουσιαστικά τους υπολογισμούς των επενδυτών σχετικά με τον κίνδυνο έναντι της ανταμοιβής.

Τεχνικοί αναλυτές, που μελετούν τις τάσεις των γραφημάτων επισημαίνουν ότι το δολάριο έχει πλέον ξεπεράσει μια μακροχρόνια πτωτική τάση που ξεκίνησε από τις συμφωνίες του Plaza το 1987.

Πηγή: fortune.com