Factor Investing: Μια ενδιαφέρουσα προσέγγιση στις επενδύσεις

- 23/05/2024, 11:34

- SHARE

Του Γιώργου Καραγεώργου*

Μπορεί στην Ελλάδα να μην είναι δημοφιλής ως στρατηγική αλλά οι πρώτες αναφορές στο factor investing χρονολογούνται πίσω στη δεκαετία του 70’. Οι πρωτεργάτες της σύγχρονης χρηματοοικονομικής Fama & French, εισήγαγαν ορισμένους «παράγοντες» (Factors) οι οποίοι θα μπορούσαν να χαρακτηρίσουν την στρατηγική ενός επενδυτή με βάση:

- Value (Αξία): Επένδυση σε μετοχές υποτιμημένες θεμελιωδώς σε σχέση με τις ανταγωνίστριες τους

- Quality (Ποιότητα): Επένδυση σε μετοχές με υγιή οικονομικά μεγέθη και ισχυρό ισολογισμό, σε αποτιμήσεις παρόμοιες με αυτές των ανταγωνιστών

- Momentum: Επένδυση σε εταιρείες οι οποίες υπεραποδίδουν για ένα σημαντικό χρονικό διάστημα

- Size (Μέγεθος): Επένδυση σε μικρότερες και πιο ευέλικτες εταιρείες

- Volatility (Διακύμανση): Επένδυση σε μετοχές όπου παρουσιάζουν μικρότερη μεταβλητότητα σε σχέση με την υπόλοιπη αγορά.

Οι παραπάνω είναι οι 5 πιο βασικοί παράγοντες, έτσι όπως τους έχει εντοπίσει η βιβλιογραφία και αναγνωρίζει η Blackrock. Ανάλογα την εταιρεία ή τον κάθε επενδυτή, οι παραπάνω παράγοντες ενδέχεται να διαφέρουν καθώς ορισμένοι συμμετέχοντες στην αγορά αναγνωρίζουν περισσότερους.

Μπορεί να είναι λίγο πιο δύσκολο να κατηγοριοποιήσει κανείς τις μετοχές με βάση τους παραπάνω παράγοντες, αλλά υπάρχουν αρκετά εργαλεία που θα μπορούσαν να βοηθήσουν και να δώσουν μια κατεύθυνση.

Κάτι επίσης πολύ σημαντικό, είναι ότι αυτά τα χαρτοφυλάκια μετοχών που ανήκουν σε κάθε μια από τις παραπάνω κατηγορίες, δε χρειάζεται πολύ προσπάθεια να τα δημιουργήσει ένας ιδιώτης επενδυτής, καθώς οι μεγάλοι asset managers έρχονται να δώσουν οικονομικές λύσεις μέσω ETFs τα οποία μας δίνουν έκθεση στις παραπάνω στρατηγικές.

Οι τακτικές που βασίζονται στους παραπάνω παράγοντες, δείχνουν να λειτουργούν ιστορικά.

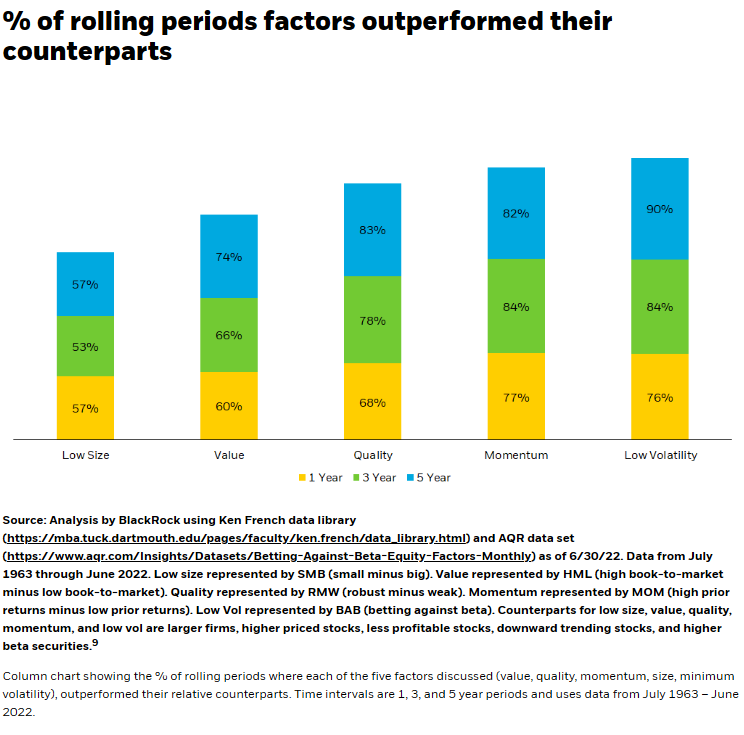

Με βάση τα τελευταία στοιχεία της Blackrock, στο παρακάτω γράφημα, φαίνεται πως σε βάθος χρόνου, ορισμένοι παράγοντες δείχνουν να υπεραποδίδουν σημαντικά της αγοράς.

Πιο συγκεκριμένα, όπως βλέπουμε, Ποιότητα, Momentum και Χαμηλή Μεταβλητότητα «κερδίζουν» την αγορά στο 83%, 82% και 90% των περιπτώσεων αντίστοιχα σε βάθος πενταετίας.

Η ερώτηση που εύλογα έρχεται στο μυαλό κάποιου, είναι πως αν όλοι γνωρίζουν το παραπάνω γεγονός δε θα ενσωματωθεί αυτή η πληροφορία στις τιμές με επακόλουθο την μείωση των αποδόσεων;

Δεν είναι ακρίβως έτσι, καθώς μεγάλο μέρος των επενδυτών, ακόμα και να γνωρίζει την πληροφορία, δεν είναι έτοιμο να αναλάβει ένα μεγαλύτερο ρίσκο, να μεταβάλλει τους επενδυτικους του στόχους και στρατηγικές.

Συνεπώς όπως σε πολλές άλλες περιπτώσεις στις χρηματιστηριακές αγορές οι υπεραποδόσεις είναι εκεί έξω και περιμένουν!

*Ο Γιώργος Καραγεώργος είναι Head of Representative Office στην Ελλάδα, Freedom Finance Europe Ltd