Deutsche Bank: Πορεία πρωταθλητισμού για το Χρηματιστήριο Αθηνών – Στα ισχυρότερα assets τον Απρίλιο

- 03/05/2022, 12:37

- SHARE

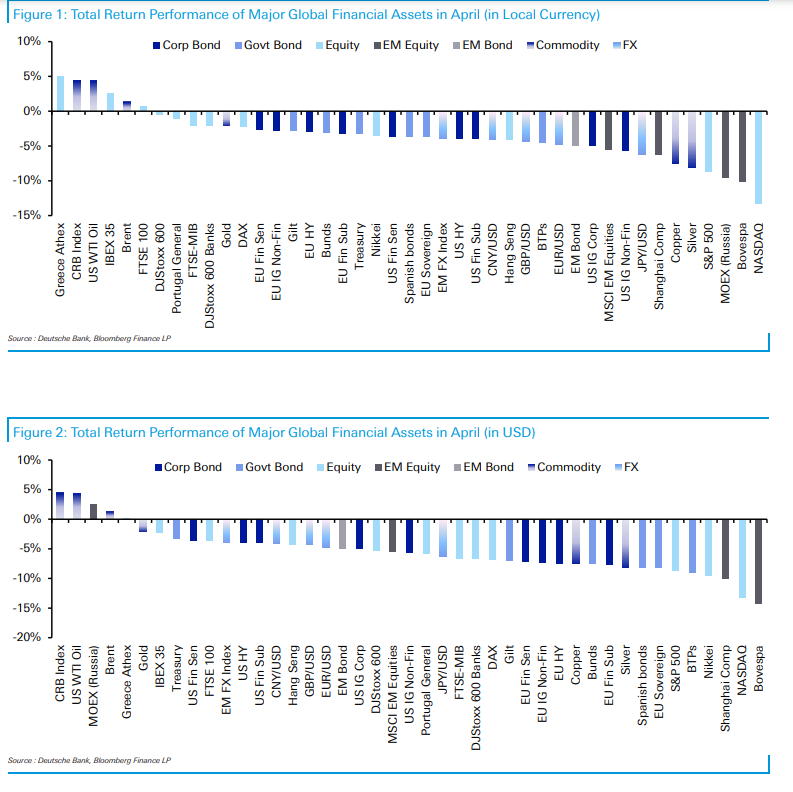

Ιδιαίτερα θετική πορεία κατέγραψε το ελληνικό χρηματιστήριο τον Απρίλιο, κινούμενο σε κλίμα ευφορίας τέτοιο, που ανέβηκε πολλές σκάλες στην ομάδα των assets που εξετάζει η Deutsche Bank.

Παρά το κακό κλίμα που επικράτησε στις αγορές του εξωτερικού, το θετικό momentum διατηρήθηκε ως αποτέλεσμα και των αναβαθμίσεων της ελληνικής οικονομίας.

Ειδικότερα, τα κέρδη του 5,1% για τον προηγούμενο μήνα βάζουν το ΧΑ στην πρώτη θέση των μετοχικών αγορών.

Για το πρώτο τετράμηνο του έτους, φιγουράρει επίσης στις πρώτες έξι θέσεις των αποδόσεων όλων των περιουσιακών στοιχείων, ενώ μόνο το πετρέλαιο, ο χρυσός, ο δείκτης των εμπορευμάτων CRB και ο Portugal General κινήθηκαν καλύτερα.

Σε ό,τι αφορά τα υπόλοιπα περιουσιακά στοιχεία, μετά από ένα κακό α’ τρίμηνο το 2022, υπήρξε μικρή ανάπαυλα για τις αγορές τον Απρίλιο, καθώς η ανησυχία για την παγκόσμια ανάπτυξη επιταχύνεται. Πράγματι, όπως αναφέρει η Deutsche Bank, ο προηγούμενος ήταν ένας δύσκολος μήνας για όλες τις κατηγορίες περιουσιακών στοιχείων.

Αξίζει να σημειωθεί πως ήταν η φορά τον 21ο αιώνα, που ο δείκτης S&P 500 της Wall Street «έπεσε» πάνω από -5% ενώ τα αμερικανικά ομόλογα υποχωρούσαν πάνω από -2%.

Σύμφωνα με τη γερμανική τράπεζα, οι απώλειες προκλήθηκαν από πολλούς παράγοντες, όπως η ρωσική εισβολή στην Ουκρανία και ο κίνδυνος περαιτέρω κλιμάκωσης, τα κινεζικά lockdowns για την αντιμετώπιση της Covid και ο φόβος περί αυστηρής νομισματικής σύσφιξης από τις κεντρικές τράπεζες.

Σε αυτό το πλαίσιο, μόνο 6 από τα 38 μη συναλλαγματικά περιουσιακά στοιχεία στο δείγμα που των assets που εξετάζει η Deutsche Bank «έκλεισαν» τον μήνα σε θετικό έδαφος – κάτι που συνιστά αρνητικό ρεκόρ, δεδομένου ότι μόνο ο Μάρτιος του 2020, όταν δηλαδή ξέσπασε η Covid, οι χρηματοπιστωτικές αξίες, γενικότερα, σημείωσαν χειρότερη επίδοση.

Όσον αφορά τους «οδηγούς» αυτής της επίδοσης, οι εντεινόμενες πληθωριστικές πιέσεις ήταν ένα σημαντικό ζήτημα θέμα τον Απρίλιο, όπως και τους προηγούμενες μήνες. Στη ζώνη του ευρώ, ο ΔΤΚ ανήλθε σε ιστορικό υψηλό επίπεδο από τη δημιουργία του ενιαίου νομίσματος, στο +7,5%, ενώ ο δομικός πληθωρισμός επιταχύνθηκε πέρα από τις προσδοκίες, στο +3,5%.

Ομοίως στις ΗΠΑ, τον Μάρτιο, ο ΔΤΚ σκαρφάλωσε στα υψηλότερα επίπεδα των τελευταίων 40 ετών, στο +8,5%, με τον βασικό πληθωρισμό να αγγίζει το +6,5%.

Φυσικά, οι επίμονες πληθωριστικές πιέσεις εντείνουν την πίεση για τις κεντρικές τράπεζες, με τις προσδοκίες για περαιτέρω νομισματική σύσφιξη τον Απρίλιο να επιβεβαιώνονται. Στις ΗΠΑ, η Fed έχει προχωρά για ένατο συνεχή μήνα σε σύσφιξη που εκτιμάται στις 47 μ.β., ενώ, αντίστοιχα, η ΕΚΤ έχει συσφίξει την πολιτική της κατ 32 μ.β.

Συνολικά, αυτό σημαίνει ότι ο Απρίλιος ήταν ένας απίστευτα κακός μήνας για τα κρατικά ομόλογα. Ειδικότερα, οι τίτλοι χρέους (-3,2%) έχασαν έδαφος για 5ο συνεχόμενο μήνα, ανεβάζοντας τις απώλειές τους σε ετήσια βάση στο -8,6%, ενώ τα κράτη μέλη της ΕΕ (-3,7%) παρουσίασαν τη χειρότερη μηνιαία επίδοσή τους από το 1999.

Άλλο ένα βασικό ζήτημα που απασχόλησε την επενδυτική κοινότητα τον Απρίλιο ήταν η ρωσική εισβολή στην Ουκρανία.

Ο άμεσος αντίκτυπος στις αγορές ήταν πιο «σιωπηλός» σε σχέση με τον Φεβρουάριο και τον Μάρτιο, αλλά ο πόλεμος εξακολουθεί να αποτελεί «θέμα», δεδομένης της πρόσφατης απόφασης της Ρωσίας να διακόψει τις ροές φυσικού αερίου προς την Πολωνία και τη Βουλγαρία.

Μοιραία, λέει η Deutsche Bank, οι τιμές στην ενέργεια παρέμειναν υψηλές, με το πετρέλαιο Brent (+1,3%) να κινείται αυξητικά για 5ο συνεχόμενο μήνα. Ωστόσο, υπήρξαν καθοδικές πιέσεις στον μαύρο χρυσό λόγω των lockdown στην Κίνα, που έχουν αυξήσει τις πιθανότητες για πτώση της ζήτησης βραχυπρόθεσμα.

Από την άλλη, οι μετοχές σημείωσαν sell off ξανά τον Απρίλιο, με τον S&P 500 (-8,7% σε όρους συνολικής απόδοσης) να καταγράφει τη χειρότερη μηνιαία επίδοσή του από τον Μάρτιο του 2020, όταν η Covid-19 εξαπλώθηκε σε όλο τον κόσμο, αν και ο STOXX της Ευρώπης 600 (-0,6%) κινήθηκε μετρίως πτωτικά. Σημαντική υποχώρηση είχαν οι τεχνολογικές μετοχές των megacap στις ΗΠΑ, με τον δείκτη FANG+ να υποχωρεί -18,9% τον Απρίλιο, σημειώνοντας τη χειρότερη μηνιαία επίδοσή του από την κυκλοφορία του δείκτη, ανεβάζοντας τις απώλειες σε ετήσια βάση -27,9%.

Οι κερδισμένοι

Το δολάριο ΗΠΑ βασίστηκε στα κέρδη του πρώτου τριμήνου για να κινηθεί κατά +4,7% υψηλότερα τον Απρίλιο, ο οποίος σημείωσε επίσης τον καλύτερο μήνα του από τον Ιανουάριο του 2015. Είναι πλέον το νόμισμα με τις καλύτερες επιδόσεις της G10 τόσο σε μηνιαία όσο και σε ετήσια βάση. Αντίθετα, το ιαπωνικό γεν υποχώρησε -6,2% έναντι του δολαρίου τον Απρίλιο.

Πετρέλαιο: Το Brent και το WTI κινήθηκαν υψηλότερα για 5ο συνεχόμενο μήνα καθώς συνεχίζονται οι εικασίες για ενδεχόμενο εμπάργκο της ΕΕ στο ρωσικό πετρέλαιο. Ωστόσο, οι τιμές πιέστηκαν λόγω των lockdown για τον κορωνοϊό στην Κίνα.

Προϊόντα: Ο δείκτης Agriculture Spot του Bloomberg (+4,9%) σημείωσε άνοδο για 9ο συνεχόμενο μήνα τον Απρίλιο, κάτι που είναι άσχημα νέα για τους καταναλωτές, δεδομένης της ισχυρής αύξησης στις τιμές των τροφίμων. Το καλαμπόκι ξεχώρισε (+9,3%), με έως τώρα κέρδη το 2022 +37,9%.

Χαμένοι

Μετοχές: Ο Απρίλιος ήταν ο χειρότερος μήνας για τον S&P 500 (-8,7% σε όρους συνολικών αποδόσεων) από τον Μάρτιο του 2020. Η Ευρώπη κατέγραψε μικρότερες απώλειες, με τον STOXX 600 να υποχωρεί κατά μικρότερο -0,6%.

Ωστόσο, ένας από τους μεγαλύτερους χαμένους ήταν οι μετοχές τεχνολογίας megacap (ο δείκτης FANG+ έχασε -18,9% μέσα στον μήνα).

Ομόλογα Δημοσίου: Η προοπτική αυστηρότερης νομισματικής πολιτικής οδήγησε σε έναν ακόμη μήνα πτώσης, με τα κράτη της ΕΕ (-3,7%) να βλέπουν τη χειρότερη μηνιαία επίδοσή τους από το 1999.

Αναδυόμενες: ΄Hταν ο χειρότερος Απρίλιος μετά τη Μεγάλη Χρηματοπιστωτική Κρίση του 2012.