Το επενδυτικό rotation προς τις μετοχές Ανάπτυξης μόλις άρχισε. Φρενίτιδα με τεχνητή νοημοσύνη

- 03/06/2023, 10:40

- SHARE

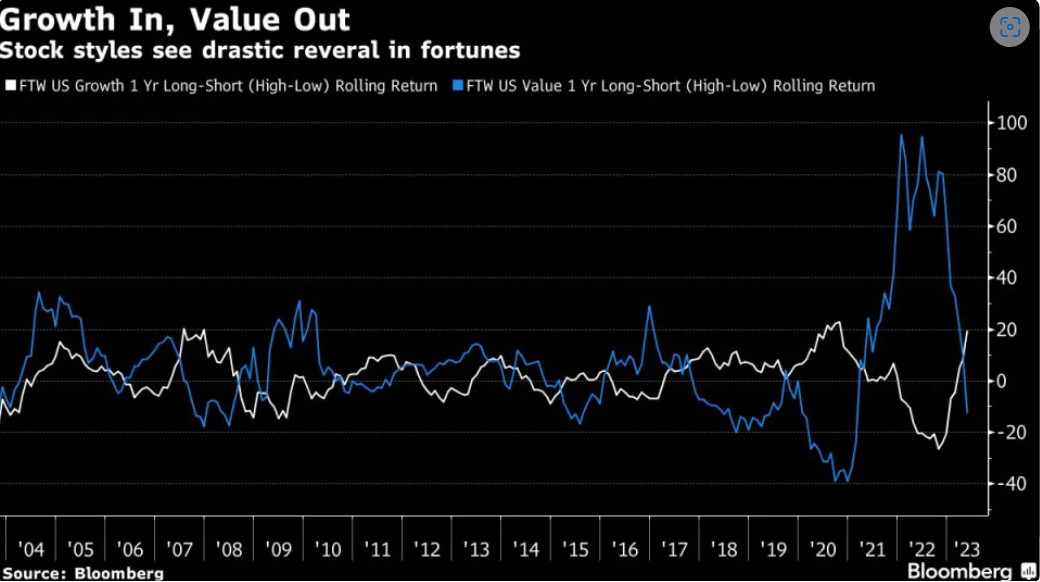

Όσο γρήγορα ανέβηκε το trade Αξίας τόσο γρήγορα κατρακύλησε… Ο λόγος; Η τεχνητή νοημοσύνη. Οι υποστηρικτές της φιλοσοφίας «αγοράζουμε φθηνά» έχουν υποστεί βαριά πλήγματα από την απόδοση των τεχνολογικών εταιρειών, με αποτέλεσμα να παρουσιαστεί μια εικόνα αντιστροφής έναντι του 2022, οπότε το Value Trade είχε το καλύτερο έτος του σε σχέση με το Growth trade. Για παράδειγμα, ο δείκτης Russell 1000 που περιλαμβάνει εταιρίες παραγωγής ενέργειας και τράπεζες παρουσιάζει υστέρηση έναντι ενός αντίστοιχου δείκτη που συνδέεται με μετοχές ανάπτυξης, που είναι στο υψηλότερο επίπεδο των τελευταίων δύο δεκαετιών.

Είναι ακόμα νωρίς, αλλά η αντιστροφή (reversal), που συμβαίνει με ανεπανάληπτη ταχύτητα, προκαλεί πόνο στους ανθρώπους οι οποίοι ελπίζουν στην αναγέννηση της Αξίας. Οι εταιρίες που φαίνονται φθηνές υποφέρουν μέσα στη χρηματοοικονομική αναταραχή και την αβεβαιότητα για το μέλλον της οικονομίας, ενώ η τεχνητή νοημοσύνη δίνει ώθηση στις μετοχές εταιρειών κατασκευής υπολογιστών και δημιουργίας λογισμικού, μια βιομηχανία που κυριαρχεί στον τομέα της ανάπτυξης. “Ήταν μια πιο σύντομη πορεία από ό,τι θα περίμενα”, είπε ο George Cipolloni, διαχειριστής κεφαλαίων στην Penn Mutual Asset Management LLC, αναφερόμενος στην ηγεσία της Αξίας. “Τώρα, είναι προφανές ότι το συναίσθημα τείνει προς την ανάπτυξη.”

Ο δείκτης βαρόμετρο του αμερικανικού χρηματιστηρίου S&P 500 ενισχύθηκε για τρίτη συνεχή εβδομάδα και με τη βοήθεια μερικών τεχνολογικών γιγάντων όπως η Nvidia Corp., η Alphabet Inc. και η Microsoft Corp είναι κοντά σε bull market. Ο δείκτης Nasdaq 100 αυξήθηκε κατά 1,8%, βαίνοντας ανοδικά για έκτη συνεχή εβδομάδα.

Κάτω από την επιφάνεια, ωστόσο, από άποψη απόδοσης οι μετοχές αξίας υστέρησαν για έβδομη συνεχή εβδομάδα. Ο δείκτης Russell 1000 Value υποχώρησε 4% τον Μάιο, σε σύγκριση με μια παρόμοια αύξηση για τον αντίστοιχο δείκτη ανάπτυξης.

Αυτή είναι η μεγαλύτερη διαφορά υπέρ του τελευταίου από το 2000. Τους πρώτους πέντε μήνες του 2023, το spread διευρύνθηκε σε 23 μονάδες ποσοστού, που είναι η μεγαλύτερη απόκλιση τα τελευταία 44 χρόνια.

Το να δήλωνε κανείς ότι η αντιστροφή είναι μόνιμη θα ήταν απερίσκεπτο μετά από τόσο μικρό χρονικό διάστημα. Σίγουρα όμως η διαμορφωθείσα κατάσταση αποτελεί πλήγμα για μια ομάδα επενδυτών που πέρασε το μεγαλύτερο μέρος της δεκαετίας περιμένοντας να καταρρακωθεί η ηγεμονία των τεχνολογικών εταιριών υψηλής κεφαλαιοποίησης.

Ήταν τόσο θεαματική η άνοδος μετοχών με ελαφρύ ενεργητικό όπως η Meta Platforms Inc. και η Alphabet κατά τη διάρκεια αυτής της περιόδου, που ο προβληματισμός ότι η Αξία μπορεί να μην είχε κατά κάποιον τρόπο μέλλον. Βέβαια, παρόμοιες ανησυχίες εκφράζονταν από αναλυτές κάθε φορά που η ανάπτυξη επιρατούσε έναντι της αξίας στο παρελθόν και – όπως συνέβη κάθε φορά τότε – αυτές οι θεωρίες αποδείχθηκαν λανθασμένες, όταν η αύξηση της πληθωριστικής πίεσης και των επιτοκίων έφερε τις φθηνές μετοχές πάλι στην κορυφή το 2022.

Ομοιαίως, η Kim Shannon, ιδρύτρια της Sionna Investment Managers Inc., ανήκει σε εκείνους που δεν ανησυχούν για την ξαφνική πτώση της Αξίας. “Η αδυναμία απόδοσης για πολλούς από εμάς που ακολουθούμε την Αξία δεν είναι τόσο σημαντική,” δήλωσε. “Απλώς περιμένουμε την ευκαιρία για να επωφεληθούμε ξανά.”

Με τους τεχνολογικούς γίγαντες να κυριαρχούν φέτος, πολλοί διαχειριστές χρηματοοικονομικών πόρων αντιμετωπίζουν δυσκολίες στο να παραμείνουν ανταγωνιστικοί. Αυτό συμβαίνει διότι ο μέσος όρος των μετοχών υστερεί σημαντικά σε σχέση με την ευρύτερη αγορά. Ας πάρουμε για παράδειγμα τους δείκτες Russell.

Παρόλα αυτά, η βιασύνη με την οποία η Aξία κατέρρευσε αποτελεί πλήγη για τους επενδυτές που είχαν λόγους να περιμένουν ότι η στιγμή τους στο προσκήνιο θα διαρκούσε περισσότερο από έναν χρόνο. Χάρη στην ευφορία που δημιούργησε η τεχνητή νοημοσύνη, το 2023 διαμορφώνεται ως μια ακόμη περίοδος κατά την οποία οι μεγάλες τεχνολογικές εταιρείες ξεχωρίζουν εις βάρος όλων των υπολοίπων.

Οι αντιστροφές ήταν ιδιαίτερα επώδυνες για τους quantitative investors που ενισχύουν τις στρατηγικές τους με τη δημιουργία long-short portfolios, στοιχηματίζοντας υπέρ μετοχών σε χαμηλή αποτίμηση και εναντίον ακριβών.

Όταν η Ανάπτυξη ήταν μόδα, η στρατηγική long-short τιμωρήθηκε, με τις φθηνές μετοχές να αγνοούνται από την αγορά και τις μετοχές υψηλής αποτίμησης να αυξάνονται. Ο δείκτης Bloomberg που παρακολουθεί αυτή τη στρατηγική υποχωρεί κατά 11% φέτος. Πάντως, στα μάτια των υποστηρικτών της Αξίας, η έντονη εστίαση μόνο στην Ανάπτυξη έχει ανοίξει μια σπάνια ευκαιρία για τους κυνηγούς των ευκαιριών.

“Η πιθανότητα πολυετούς ανάκαμψης της Αξίας παραμένει ακέραιη, με τους κύριους αξιολογικούς δείκτες να είναι ο κινητήριος μοχλός”, έγραψαν οι αναλυτές της BI, συμπεριλαμβανομένου του Chris Cain, σε note. Για τους υποστηρικτές της Ανάπτυξης, το να βασίζεται κανείς μόνο στις αποτιμήσεις είναι ανοησία. Οι φθηνές μετοχές μπορούν να γίνουν ακόμη φθηνότερες αν τα εταιρικά κέρδη δεν ανταποκριθούν στις προσδοκίες. Πολλές μετοχές αξίας, όπως οι παραγωγοί ενέργειας και οι τράπεζες, είναι ευαίσθητες στον οικονομικό κύκλο. Με τον κίνδυνο ύφεσης να απειλεί, τα πράγματα δυσκολεύουν.

Από την άλλη, όσοι επένδυσαν σε μετρητά ή ομόλογα για να αντιμετωπίσουν τη χρηματιστηριακή θλίψη, έχουν χάσει την ανόδο των μετοχών που έχει ανεβάσει τον S&P 500 κατά 12% από την αρχή του έτους. Ο τεχνολογικά βαρύνων Nasdaq 100 έχει προσφέρει ακόμα καλύτερες επιδόσεις, με άλμα 33%.

Για ορισμένους, η προοπτική της αναμονής δεν ήταν ελκυστική. Τους τελευταίους τρεις μήνες, πάνω από 15 δισ. δολάρια αποσύρθηκαν από exchange-traded funds (ETFs) αξίας. “Η αξία τείνει να έχει τη χαμηλότερη έκθεση στις μεγάλες μετοχές ανάπτυξης και δημοφιλείς τάσεις όπως η τεχνητή νοημοσύνη, που αυτή τη στιγμή κινεί την αγορά,” είπε ο Drew Pettit, διευθυντής ανάλυσης και στρατηγικής ETF στην Citigroup Inc. “Τα κεφάλαια αξίας τείνουν να είναι κυκλικά. Ήταν δύσκολο να βρεθεί κάποιος που να εκφράζει αισιοδοξία για οτιδήποτε συνδέεται με την οικονομία καθώς o φόβος της ύφεσης εξακολουθεί να υπάρχει.

Η ταχύτητα με την οποία η τεχνητή νοημοσύνη κατέλαβε τη Wall Street – σε συνδυασμό με την κατάρρευση μερικών περιφερειακών τραπεζών – έχει καταστήσει το έτος δύσκολο για όποιον δεν κατέχει μετοχές που συνδέονται με την ΑΙ, σύμφωνα με τον Phil Hart, διαχειριστή πορτοφολιού στην JPMorgan Asset Management.

Παρ’ όλα αυτά, διατηρεί την πεποίθησή του ότι η αξία θα επικρατήσει – ότι πρόκειται για ένα παιχνίδι υπομονής και μακροπρόθεσμης αντοχής. Ωστόσο, η επίτευξη αυτών των κερδών μπορεί να αποτελέσει μια μπερδεμένη διαδρομή. “Ως επενδυτής αξίας, είναι σίγουρα απογοητευτικό,” είπε. “Θα συνεχίσετε να βλέπετε μια αρκετά ασταθή αγορά και εναλλαγές μεταξύ ανάπτυξης και αξίας.”