Barclays: Μετά τις SVB και Signature Bank, έρχεται δεύτερο bank run στις τράπεζες των ΗΠΑ

- 01/04/2023, 09:41

- SHARE

Οι προσπάθειες της ομοσπονδιακής κυβέρνησης των ΗΠΑ να διασώσει το τραπεζικό σύστημα και οι συμφωνίες που συνήφθησαν για τη χάρη των SVB Financial και Signature Bank, οι οποίες πλέον τελούν υπό νέο ιδιοκτησιακό καθεστώς, φαίνεται ότι έχουν σταθεροποιήσει τον χρηματοπιστωτικό τομέα και έχουν ηρεμήσει τις αγορές.

Σύμφωνα με τον Joseph Abate, στρατηγικό αναλυτή επιτοκίων της Barclays, η θέσπιση του Προγράμματος Χρηματοδότησης από την Ομοσπονδιακή Τράπεζα καθώς και η ρευστότητα που συγκεντρώθηκε από δάνεια τα οποία χορήγησαν οι τοπικές Ομοσπονδιακές Τράπεζες βοήθησαν τις εμπορικές τράπεζες να δημιουργήσουν μαξιλάρια ασφαλείας για να καλύψουν τυχόν εκροές καταθέσεων.

«Και ενώ η ψυχολογία της αγοράς είναι ακόμα εύθραυστη, η αίσθησή μας είναι ότι οι εκροές από μικρές προς μεγάλες τράπεζες θα εξασθενήσουν καθώς οι καταθέτες αναγνωρίζουν ότι μπορούν να έχουν πρόσβαση και να μεταφέρουν τα υπόλοιπά τους χωρίς προβλήματα», λέει ο Abate.

Ωστόσο, σύμφωνα με τον αναλυτή της Barclays, ένα δεύτερο κύμα καταθετικών εκροών (bank run) έχει ξεκινήσει – προς τα money-market funds.

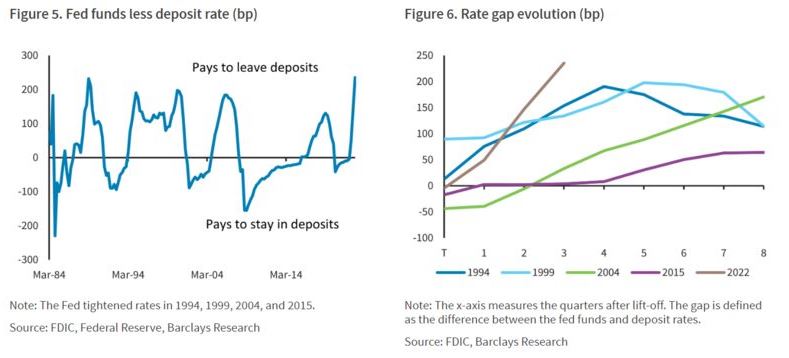

Οι καταθέτες, γενικά, διατηρούν τα χρήματά τους στις τράπεζες, παρά τις ασήμαντες αποδόσεις, συνήθως χάρη στο ευρύ φάσμα υπηρεσιών που παρέχουν τα πιστωτικά ιδρύματα, καθώς και σε αυτό που ο Abate αποκαλεί «απροσεξία στα επιτόκια καταθέσεων».

«Είναι πολύ δύσκολο να μεταβάλει κανείς τις ισορροπίες ή να συνάψει μια νέα σχέση με άλλο ίδρυμα, εκτός και αν υπάρξει μια μεγάλη, πειστική αύξηση λόγω αποδόσεων.

Αλλά μερικά από αυτά όσα θα ακολουθήσουν θα αντικατοπτρίζουν οσονούπω το γεγονός ότι, μετά από 15 χρόνια σχεδόν μηδενικών επιτοκίων, οι καταθέτες άρχισαν να να δίνουν μεγάλη προσοχή στην απόδοση των ταμειακών τους υπολοίπων» λέει ο Abate, συμπληρώνοντας: Όποιος και αν είναι ο λόγος, οι καταθέτες «βλέπουν» πλέον ότι μπορούν να αποκομίσουν μεγαλύτερα κέρδη σε ένα money-market fund, με δυνητικά μικρότερο κίνδυνο.

Οι ισολογισμοί των money-market funds έχουν σημειώσει αύξηση -κατά μέσο όρο- 20% στους τελευταίους τέσσερις κύκλους αύξησης επιτοκίων, κάτι που σημαίνει ότι αυτήν τη φορά θα μπορούσαν να αυξηθούν κατά 1 τρισεκατομμύριο δολάρια.

Μάλιστα, μια ακαδημαϊκή μελέτη δείχνει ότι κάθε επιτοκιακή αύξηση κατά 100 μονάδες βάσης εκ μέρους της Fed οδηγεί σε ροές μεταξύ 100 και 150 δισεκατομμυρίων δολαρίων σε money market funds σε διάστημα δύο ετών, γεγονός που υποδηλώνει αύξηση μεταξύ 500 και 800 δισεκατομμυρίων δολαρίων. Μέχρι στιγμής, λέει ο Abate, η αύξηση στους ισολογισμούς είναι περίπου 600 δισεκατομμύρια δολάρια, σχεδόν το ήμισυ από τις 10 Μαρτίου. «Πιστεύουμε ότι το όριο της απροσεξίας έχει φτάσει και το δεύτερο κύμα εκροών καταθέσεων έχει ξεκινήσει. Αναμένουμε από τις τράπεζες να ανταγωνίζονται πιο επιθετικά για τις καταθέσεις», κατέληξε.

ΔΙΑΒΑΣΤΕ ΠΕΡΙΣΣΟΤΕΡΕΣ ΕΙΔΗΣΕΙΣ: